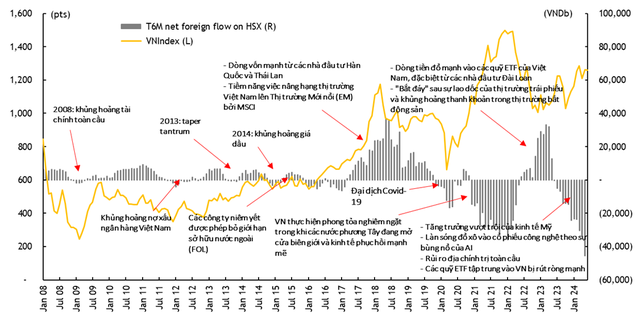

Khối ngoại đã bán ròng 16.700 tỷ đồng (tương đương 657 triệu USD) giá trị cổ phiếu trên sàn HOSE trong tháng 6/2024, mức cao nhất trong 14 tháng bán ròng liên tiếp kể từ tháng 4/2023 (trừ một khoảng nghỉ ngắn vào tháng 1/2024).

Bên cạnh việc phải đối mặt với dòng tiền toàn cầu rút khỏi các thị trường cận biên và mới nổi do tăng trưởng vượt trội của kinh tế Mỹ, làn sóng đổ xô vào cổ phiếu công nghệ theo sự bùng nổ của trí tuệ nhân tạo (AI), các rủi ro địa chính trị toàn cầu, thị trường chứng khoán Việt Nam cũng phải đối mặt với việc các quỹ ETF tập trung vào Việt Nam bị rút ròng mạnh.

Theo ông Hoàng Huy, Giám đốc Phòng Nghiên cứu khách hàng tổ chức, Khối Phân tích, Công ty Chứng khoán Maybank Investment Bank (MSVN), mặc dù lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) ở mức cao như trước đợt "bong bóng dotcom" năm 2000 và cuộc khủng hoảng tài chính toàn cầu năm 2008, song nền kinh tế Mỹ vẫn rất mạnh mẽ và khả năng rơi vào suy thoái khó xảy ra như lo ngại.

|

Diễn biến dòng vốn ngoại trên TTCK Việt nam. Nguồn: Maybank IBG Research. |

Trong cuộc họp Ủy ban Thị trường mở (FOMC) của Fed gần đây, nhất là vào ngày 11 và 12/6/2024, Fed duy trì đánh giá rằng nền kinh tế Mỹ tiếp tục mở rộng với tốc độ vững chắc.

Tuy nhiên, Fed cũng dự báo nền kinh tế Mỹ sẽ trải qua giai đoạn giảm tốc trong thời gian tới, từ tăng trưởng GDP ở mức 3,1% trong năm 2023 xuống còn 2,1% trong năm 2024, 2,0% trong giai đoạn 2025 - 2026 và 1,8% ở giai đoạn sau đó.

Bốn năm gần đây, nhà đầu tư nước ngoài đã bán ra 4 tỷ USD; trong đó, từ đầu năm tới nay bán ròng hơn 2 tỷ USD. Có những yếu tố khách quan tác động tới động thái của nhà đầu tư nước ngoài.

Yếu tố lớn nhất là Fed tăng lãi suất 2 năm nay ảnh hưởng nhiều đến tâm lý nhà đầu tư và chiến lược đầu tư theo thị trường chỉ số thì thị trường cận biên là thất bại hoàn toàn. Đây là khái niệm đầu tư, chứ không phải do chúng ta.

Dẫu vậy, không thể không nói tới việc thị trường Việt Nam chưa được nâng hạng cũng tác động vào tư duy của nhà đầu tư nước ngoài. Khi giới thiệu cơ hội đầu tư với định chế tài chính lớn trên thế giới, rất khó thuyết phục họ. Vì thị trường Việt Nam không nằm trong chỉ số, nên người ta coi khoản đầu tư dự kiến đó là ngoại lệ.

Dữ liệu dự báo được tổng hợp bởi Bloomberg cũng cho thấy nền kinh tế Mỹ được dự báo tăng trưởng GDP sẽ giảm tốc xuống còn 1,6% trong quý IV/2024.

Trong khi đó, Nhật Bản được dự báo sẽ tăng trưởng GDP dương trở lại, đạt 0,8% trong quý III/2024 sau khi trải qua suy thoái trong nửa đầu năm 2024.

Khu vực châu Á (ngoại trừ Nhật Bản) dự kiến sẽ duy trì mức tăng trưởng ổn định ở mức 4,6 - 4,7% trong 2 năm tới và khu vực Eurozone dự kiến sẽ tiếp tục tăng tốc hơn để đạt mức tăng trưởng 1,3 – 1,5% vào năm tới.

MSVN kỳ vọng việc Fed thực hiện đợt cắt giảm lãi suất đầu tiên, khả năng cao vào cuối quý III/2024, phát tín hiệu cho thấy mức tăng trưởng vượt trội của kinh tế Mỹ sẽ giảm tốc và tăng trưởng kinh tế trên toàn cầu sẽ hài hòa hơn, từ đó thu hút dòng tiền trở lại các thị trường mới nổi và cận biên như Việt Nam.

Đợt rút ròng mạnh mẽ gần đây tại các quỹ ETF tập trung vào Việt Nam là do: Thứ nhất, Blackrock bất ngờ thông báo giải thể quỹ iShare Frontier và Select EM ETF vào ngày 7/6/2024, trong đó Việt Nam là thị trường có tỷ trọng lớn nhất; thứ hai, nhà đầu tư chốt lời. Tuy nhiên, MSVN dự báo áp lực rút ròng sẽ giảm bớt.

Cơ sở cho dự báo này là, sau quá trình rút ròng liên tục, tính đến ngày 26/6/2024, tỷ trọng của Việt Nam trong quỹ ETF đã giảm xuống chỉ còn 5,5% từ mức 27%, và tổng giá trị tài sản đang được quản lý (AUM) của danh mục đầu tư của quỹ ETF đã giảm xuống còn 335 triệu USD, từ 425 triệu USD tính đến cuối tháng 5/2024, cho thấy chỉ còn khoảng 18 triệu USD giá trị cổ phiếu.

Dòng tiền hút ròng và rút ròng của khối ngoại ở các quỹ ETF tập trung vào Việt Nam chiếm phần lớn dòng vốn nước ngoài đổ vào thị trường chứng khoán Việt Nam trong 2 năm qua.

Ông Huy ước tính khoảng 1,19 tỷ USD đã đổ vào các quỹ ETF chính (bao gồm Fubon FTSE Vietnam ETF, DWS Xtrackers FTSE Vietnam Swap UCITS ETF, DCVFM VNDiamond ETF, DCVFM VN30 ETF, VanEck Vietnam ETF và SSIAM VNFin Lead ETF) trong giai đoạn tháng 5/2022 đến tháng 3/2023, nhằm mục đích “bắt đáy” thị trường Việt Nam sau đổ vỡ niềm tin trên thị trường trái phiếu và khủng hoảng thanh khoản trên thị trường bất động sản.

Quyết định 689/2022 phê duyệt Đề án Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021 - 2025 và kế hoạch hành động của Ngân hàng Nhà nước đều đề cập thu hút nhà đầu tư có năng lực trong và ngoài nước tham gia tái cơ cấu tổ chức tín dụng.

Theo quy định hiện hành, nhà đầu tư nước ngoài với tư cách nhà đầu tư chiến lược có thể sở hữu 20% vốn điều lệ của một ngân hàng Việt Nam, tổng sở hữu của nhà đầu tư nước ngoài không quá 30% vốn điều lệ và có thể cao hơn theo quyết định của Thủ tướng Chính phủ.

Tại dự thảo Nghị định sửa đổi, bổ sung Nghị định số 01/2014/NĐ-CP ngày 3/1/2014 của Chính phủ về việc nhà đầu tư nước ngoài mua cổ phần của tổ chức tín dụng Việt Nam, tỷ lệ sở hữu nước ngoài của ngân hàng tối đa có thể tăng lên 49%, theo quyết định của Thủ tướng.

Từ các giải pháp trên, nhà đầu tư nước ngoài có cơ hội hợp tác đa dạng để tham gia quá trình tái cơ cấu tổ chức tín dụng, tiến tới chuẩn mực cao và bền vững hơn.

Khi VN-Index tăng 40% so với mức đáy vào cuối năm 2022, nhiều nhà đầu tư đã chốt lời, rút ròng khoảng 879 triệu USD từ các quỹ ETF này trong giai đoạn từ tháng 4/2023 đến tháng 6/2024. Do đó, dự đoán chỉ còn chưa đến 400 triệu USD để rút ròng.

Trong ngắn hạn, áp lực bán ròng của khối ngoại có khả năng sẽ duy trì nhưng dự báo áp lực này sẽ giảm dần từ cuối quý III/2024.

Bên cạnh đó, Ủy ban Chứng khoán Nhà nước (SSC) hiện đang chuẩn bị công bố và lấy ý kiến công khai về phiên bản thứ 2 của dự thảo Thông tư (phiên bản thứ 1 là vào tháng 3/2024), mà dự kiến sẽ là phiên bản cuối cùng, để thay đổi nhiều quy định liên quan đến ký quỹ trước giao dịch (pre-funding) - rào cản cuối cùng để Việt Nam được nâng hạng lên thị trường mới nổi bởi FTSE.

Do đó, MSVN kỳ vọng yêu cầu pre-funding sẽ được chính thức loại bỏ vào quý III/2024 và FTSE sẽ nâng hạng Việt Nam lên thị trường mới nổi vào tháng 9/2025, hoặc vào tháng 3/2025. Qua đó, kỳ vọng dòng tiền khối ngoại sẽ đổ vào Việt Nam trong khoảng 6 - 12 tháng trước sự kiện này.

Ông Hồ Sỹ Hòa, Giám đốc Nghiên cứu và Tư vấn đầu tư, Công ty Chứng khoán DNSE nhìn nhận, năm 2024 và một, hai năm tiếp theo, kinh tế vĩ mô Việt Nam được dự báo sẽ ổn định hơn (tỷ giá hạ nhiệt, lạm phát được kiểm soát) sẽ là những nhân tố góp phần tác động đến quyết định mua vào của nhà đầu tư nước ngoài.

Ngoài ra, mức định giá P/E của thị trường của Việt Nam đang là 15,18 lần, rẻ hơn so với các quốc gia khác như Indonesia (25,2 lần), Hàn Quốc (19,1 lần), Thái Lan (17,3 lần)... Hơn nữa, theo dữ liệu của Bloomberg, mức định giá P/E forward trong 12 tháng tới của Việt Nam đang ở mức dưới 1 độ lệch chuẩn trong 10 năm, đây cũng là mức định giá hấp dẫn đối với các nhà đầu tư nói chung và nhà đầu tư nước ngoài nói riêng.

Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup chia sẻ, nhà đầu tư nước ngoài hiện đang sở hữu khoảng 14% trên thị trường cổ phiếu Việt Nam. Riêng trên HOSE thì tỷ lệ này là 17,3%, HNX là 5,4% và UPCoM là 3%.

Tại thời điểm cuối năm 2018, tỷ lệ sở hữu nước ngoài lần lượt là 19,83% (HOSE), 10,99% (HNX) và 4,24% (UPCoM).

Mặc dù còn phù thuộc vào sự hấp dẫn của cổ phiếu cụ thể (quy mô, chất lượng cổ phiếu, thanh khoản...) để thu hút nhà đầu tư tổ chức, tuy nhiên tỷ lệ sở hữu được tự do chuyển nhượng (free-float) của thị trường chứng khoán Việt Nam ở mức tương đối thấp, ước tính ở mức 45,5%.

Do đó, cùng với tiến trình thoái vốn Nhà nước ở nhiều doanh nghiệp, dư địa để thu hút thêm nhà đầu tư tổ chức trong và ngoài nước còn rất lớn.