Lãi vay mua nhà chạm mốc 12 - 13%/năm

Nam A Bank vừa niêm yết lãi suất huy động 11%/năm cho sản phẩm Happy Future khi khách hàng gửi kỳ hạn 9 tháng, nhưng mức lãi suất này áp dụng trong 3 tháng đầu, còn 6 tháng sau là 5,95%/năm; ở kỳ hạn 12 tháng, lãi suất 6 tháng đầu là 9,9%/năm, 6 tháng sau là 5,95%/năm; với kỳ hạn 18 tháng, lãi suất 12 tháng đầu là 8,9%/năm, 6 tháng sau là 5,95%/năm.

Tại VPBank, sản phẩm tiền gửi Prime Saving kỳ hạn 36 tháng có lãi suất tháng đầu là 10,02%/năm, từ tháng thứ 2 trở đi là 8,35%/năm; ở kỳ hạn 24 tháng, lãi suất tháng đầu là 10%/năm, các tháng sau là 8,07%/năm; đối với kỳ hạn 6 tháng, lãi suất tháng đầu là 9,17%/năm, các tháng sau là 7,65%/năm.

Nhìn chung, lãi suất huy động tiếp tục được các ngân hàng tăng lên mặt bằng mới, không ít nhà băng đưa lên mức 8 - 9%/năm như Nam Á Bank là 8,4%/năm, VietABank là 8,4%/năm, Kienlongbank là 8,6%/năm, SCB là 8,9%/năm, NCB là 8,4%/năm, ABBank là 8,8%/năm, Bắc Á là 8,3%/năm, MSB là 8%/năm, Techcombank là 8%/năm...

Nếu như người có tiền nhàn rỗi vui mừng khi thấy lãi suất tiết kiệm liên tục tăng, thì những ai đang có nhu cầu vay vốn để mua nhà hay sản xuất - kinh doanh lại lo lắng, bởi lãi suất cho vay cũng được các ngân hàng điều chỉnh theo xu hướng tăng của lãi suất huy động.

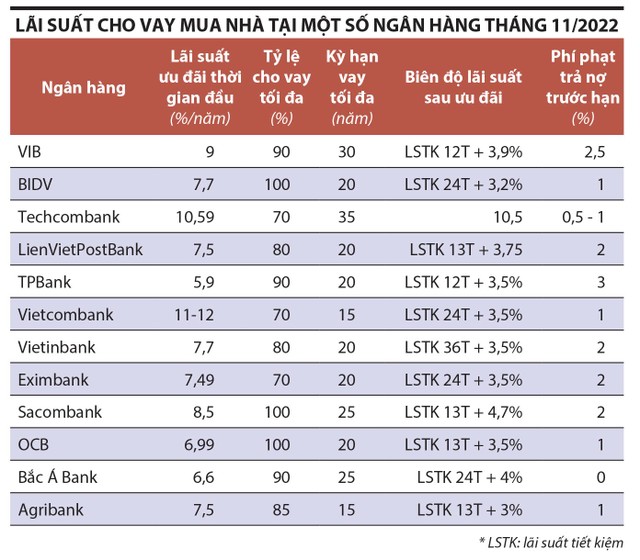

Lãi suất cho vay mua nhà thường được các ngân hàng tính theo công thức: lãi suất cơ sở cộng biên độ 3 - 5%/năm. Như vậy, khi lãi suất huy động tăng cao thì lãi suất cho vay mua nhà khó có thể được duy trì dưới mức 10%/năm (xem bảng).

Mặt bằng lãi suất cho vay đi lên đã kéo theo khoản chi trả của nhiều gia đình đang có dư nợ vay tăng vọt. Anh Nguyễn Đức Thắng (Hà Nội) cho biết, sau khi được hưởng ưu đãi trong 1 năm đầu đối với khoản vay 1,3 tỷ đồng tại Agribank để mua căn hộ rộng gần 70 m2 ở Chung cư Vinhomes Smart City, anh đang phải trả lãi suất theo lãi suất thả nổi với biên độ 3%/năm, mức phải trả hiện là 12%/năm.

“Tôi mua nhà trong thời điểm dịch Covid-19, lúc đó, lãi suất ở mức thấp, nằm trong khả năng chi trả. Nhưng hiện nay, thời gian ưu đãi lãi suất đã hết, lãi suất lại điều chỉnh tăng, khiến tiền lãi và gốc phải trả hàng tháng tăng từ 15 - 16 triệu đồng/tháng lên 22 - 23 triệu đồng/tháng. Điều đó khiến cuộc sống của gia đình tôi chịu áp lực lớn”, anh Thắng chia sẻ.

Nhiều người khác có dư nợ vay mua nhà như ngồi trên đống lửa. Bởi lẽ, so với đầu năm 2022, lãi suất cho vay cá nhân của nhiều ngân hàng thương mại tăng thêm 2 - 4%/năm, lên 12 - 13% năm. Dù đã được dự báo, nhưng khi lãi suất cho vay tăng nhanh trong thời gian ngắn, họ đành phải “thắt lưng buộc bụng” và tìm mọi cách xoay xở để trả nợ ngân hàng.

“Lãi vay tăng, trong khi các chi phí khác cũng tăng, nên tôi đang chịu áp lực từ khoản nợ vay. Tôi cố gắng tiết giảm tối đa các chi phí, nhưng nếu lãi suất tiếp tục tăng thì sẽ rất khó khăn cho chúng tôi, những người phải vay tiền để mua nhà”, anh Tuấn, người đã vay gần 800 triệu đồng để mua một căn hộ rộng 70 m2 tại Chung cư IEC Thanh Trì, Hà Nội hồi đầu năm 2022 nói.

Tại các diễn đàn mạng hoặc các nhóm (group) trao đổi trên mạng xã hội hiện nay có không ít tâm sự rằng, áp lực trả nợ gia tăng, trong khi thu nhập giảm, buộc phải cắt giảm các khoản chi tiêu. Hệ quả buồn hơn là tình trạng tâm lý căng thẳng trong gia đình xuất hiện vì áp lực tài chính.

|

Cơ hội mua nhà sẽ khó thêm

Những năm trước, cuối năm luôn là thời điểm các nhà băng rầm rộ tung ra chương trình ưu đãi lãi suất cho vay mua nhà. Nhưng năm nay, các ngân hàng hạn chế cấp vốn vào lĩnh vực bất động sản, đặc biệt là các dự án bất động sản trung và cao cấp, nên hầu như không còn gói tín dụng ưu đãi, khiến cơ hội vay mua nhà với nhiều người bị thu hẹp. Trong khi đó, lãi suất huy động và cho vay được dự báo sẽ tăng thêm trong thời gian tới.

Anh Minh Tuấn, nhân viên tín dụng tại một chi nhánh của BIDV cho hay, hiện nay, số lượng khách hàng làm hồ sơ để vay mua nhà giảm mạnh so với cách đây vài tháng. Tình trạng này một phần là do Ngân hàng không có chủ trương giải ngân lĩnh vực bất động sản. Có những hồ sơ vay vốn được giải ngân, nhưng số lượng rất ít và khách hàng phải chấp nhận mức lãi vay cao.

Nhân viên tín dụng tại một số ngân hàng khác như TPBank, Vietcombank, VietinBank cho biết, về chủ trương, ngân hàng không đóng cửa với cho vay mua nhà, nhưng khách hàng sẽ khó thể có được những ưu đãi theo dạng lãi suất 0% trong 12 tháng đầu như trước, đồng thời hạn mức cho vay rất thấp, tối đa 50% giá trị căn hộ và hồ sơ kiểm soát rất chặt chẽ.

TS. Nguyễn Hữu Huân, Trưởng bộ môn Tài chính, Trường đại học Kinh tế TP.HCM cho rằng, lãi suất cho vay tăng theo lãi suất huy động là tất yếu. Nếu đưa ra giải pháp hành chính “ép” ngân hàng giữ nguyên lãi suất cho vay, sẽ có hiện tượng lãi suất cho vay danh nghĩa giữ nguyên, song lãi suất thực vẫn tăng, vì các ngân hàng nhiều khả năng đưa ra các loại phí hoặc ban hành chính sách “bia kèm lạc” để bảo toàn lợi nhuận.

Hiện tại, dư địa giữ ổn định mặt bằng lãi suất chỉ nằm ở nhóm ngân hàng có vốn nhà nước chi phối, chiếm khoảng 40% thị phần hệ thống. Lãi suất cho vay của nhóm này đang khá ổn định, tuy nhiên, nếu mặt bằng lãi suất huy động tiếp tục tăng thì lãi suất cho vay thời gian tới khó có thể giữ nguyên.

TS. Võ Trí Thành, chuyên gia kinh tế đánh giá, lãi suất tăng làm giảm sức ép tỷ giá và giúp kiểm soát lạm phát tốt hơn. Ngân hàng Nhà nước đã chỉ đạo ổn định mặt bằng lãi suất cho vay, song chỉ áp dụng với các lĩnh vực ưu tiên, hiện nhóm Big 4 đang thực hiện khá tốt nhiệm vụ này. Với cho vay tiêu dùng, người dân phải chấp nhận mặt bằng lãi suất cao hơn.

“Lãi suất tăng ảnh hưởng bất lợi đến tăng trưởng, phục hồi kinh tế. Song trong bối cảnh lạm phát và lãi suất toàn cầu tăng mạnh, Việt Nam không thể đi ngược lại xu thế chung, doanh nghiệp và người dân phải chấp nhận”, TS. Thành nói.

Theo PGS.TS. Đinh Trọng Thịnh, chuyên gia kinh tế, ngay cả khi lãi suất cho vay có neo ở mức thấp như giai đoạn 2020 - 2021 thì cũng sẽ đến lúc tăng cao. Bởi lẽ, khi vay vốn ngân hàng, khách hàng thường được hưởng chính sách lãi suất ưu đãi trong một khoảng thời gian nhất định và khi hết thời gian ưu đãi, lãi suất được thả nổi theo thị trường.

“Người mua nhà, chung cư phải tính toán kỹ khả năng và dòng tiền chi trả lãi vay và nợ gốc ngân hàng”, ông Thịnh khuyến cáo.