Giá khởi điểm chốt theo thị giá SAB

Ngày 18/12 tới, Bộ Công thương sẽ tổ chức buổi đấu giá cạnh tranh chào bán 343 triệu cổ phiếu, tương đương 53,59% vốn điều lệ của SAB, với giá khởi điểm 320.000 đồng/cổ phiếu. Sau khi thoái vốn, cổ đông Nhà nước vẫn nắm giữ quyền phủ quyết tại SAB, với tỷ lệ sở hữu 36%.

Theo Quy chế bán vốn, nhà đầu tư cá nhân có thể tham gia, với số lượng đăng ký tối thiểu 20.000 cổ phiếu. Nhà đầu tư tham gia đợt chào bán này theo hình thức làm việc trực tiếp tại SAB, hoặc thông qua 10 đại lý bao gồm BVSC, SSI, HSC, VND, VCSC, MBS, FPTS, ACBS, BSC, SHS.

Theo đại diện Bộ Công thương, ông Trương Thanh Hoài, việc xác định giá khởi điểm căn cứ vào nguyên tắc đã đề ra, tức là không được thấp hơn giá thị trường tại thời điểm trước ngày công bố thông tin là ngày 28/11 (320.000 đồng/cổ phiếu).

Ông Trương Thanh Hoài, Cục trưởng Cục Công nghiệp, Bộ Công thương cho biết, đợt bán vốn tại SAB có sự giám sát của Bộ Công an và Ủy ban Chứng khoán Nhà nước nhằm đảm bảo tính công khai, minh bạch, trung thực, khách quan.

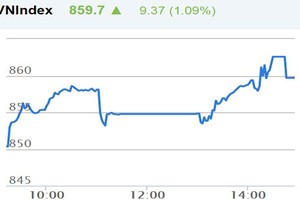

Một số ý kiến nhận xét, tính theo giá khởi điểm, P/E của cổ phiếu SAB khoảng 40 lần, cao hơn so với nhiều doanh nghiệp hàng đầu thế giới trong lĩnh vực đồ uống, nước giải khát như Carlsberg, Heineken… Đó là chưa kể, thanh khoản hạn chế khiến SAB có nhiều phiên tăng giá một cách khó hiểu. Đóng cửa phiên giao dịch 29/11, giá cổ phiếu SAB tiếp tục tăng, đạt 339.000 đồng/cổ phiếu (tăng gần gấp đôi so với 6 tháng trước).

Giám đốc đầu tư của một công ty chứng khoán có thị phần trong Top 10 nhận định, thị giá hiện nay của SAB đã vượt quá giá trị thực của doanh nghiệp. Với quan điểm đầu tư của ông, cổ phiếu SAB đang hàm chứa rủi ro cao hơn nhiều so với 2 cổ phiếu lớn tương đương là VNM và VIC. Hai cổ phiếu này cũng tăng giá mạnh, nhưng đi kèm đó là triển vọng tăng trưởng của doanh nghiệp. Trong khi đó, giá cổ phiếu và tiềm năng tăng trưởng của SAB đang có sự lệch pha.

Tuy nhiên, đó là xét trên quan điểm chuyên gia và các nhà đầu tư cá nhân. Còn đối với nhà đầu tư chiến lược, đặc biệt nhà đầu tư nước ngoài, để bước chân vào doanh nghiệp số 1 ngành bia Việt Nam, mức giá có thể không phải là vấn đề quá lớn.

Hơn 5 tỷ USD, ai sẽ mua SAB?

Theo ông Võ Thanh Hà, Chủ tịch Hội đồng quản trị SAB, thông qua 2 buổi giới thiệu cơ hội đầu tư trước đó tại Anh và Singapore, Tổng công ty đã tiếp xúc với hơn 70 tổ chức, cá nhân nước ngoài có quan tâm đến đợt chào bán. Trong số đó, có những nhà đầu tư đã tiếp xúc trực tiếp với Bộ Công thương và có gửi thư ngỏ bày tỏ được đầu tư, hợp tác tại SAB như Carlsberg, Heineken, Thai Bev…

“Các nhà đầu tư này đều đồng nhất quan điểm với Bộ Công thương trong việc giữ thương hiệu Bia Sài Gòn - niềm tự hào của người Việt, họ mua là mua cả thương hiệu”, ông Hoài nói.

Cuộc chạy đua trong việc sở hữu cổ phần SAB của các nhà đầu tư trên được phía SAB cho là khá gay gắt, vấn đề là “ai chịu chi hơn ai”.

Cuộc đấu giá nếu thu hút được nhiều nhà đầu tư tham gia như kỳ vọng thì cũng có thể xảy ra kịch bản, sẽ có nhiều đầu tư trúng giá, bởi tỷ lệ cổ phần nhà nước bán ra rất lớn, giá trị tính theo giá khởi điểm là hơn 5 tỷ USD.

Lẽ dĩ nhiên, không thể phủ nhận SAB là doanh nghiệp có nhiều sức hút. Ngoài thị phần lớn nhất cả nước, tiềm năng của SAB còn nằm ở triển vọng tăng trưởng ngành bia Việt Nam cũng như thế giới.

Chủ tịch SAB cho biết, trong vài năm qua, dân số trong độ tuổi lao động, độ tuổi chính tiêu thụ bia tại Việt Nam có giảm, nhưng SAB hưởng lợi từ khu vực nông thôn, thu nhập của người dân được cải thiện và lựa chọn sử dụng bia nhiều hơn.

Theo ông Nguyễn Thành Nam, Tổng giám đốc SAB, thị trường bia khó có thể tăng trưởng bằng mức tăng trưởng kinh tế, nhưng từ nay đến năm 2020, thị trường vẫn sẽ tăng.

“Động lực chính cho tăng trưởng của SAB là dựa vào tăng trưởng tự nhiên và giành thêm thị phần. Năm 2018, Tổng công ty sẽ triển khai tất cả các phân khúc, kỳ vọng tăng thêm 2 - 3% thị phần”, ông Nam nói. Tính đến hết tháng 9/2017, SAB là hãng bia lớn nhất Việt Nam, với thị phần gần 41%.

Năm 2017, sản lượng tiêu thụ bia của SAB ước tăng khoảng 4,5% và Tổng công ty phấn đấu trong những năm tới sẽ đạt tốc độ tăng trưởng cao hơn bình quân ngành, đạt khoảng 7 - 8%/năm. Để hiện thực hóa mục tiêu đó, ông Nam cho chia sẻ, SAB sẽ đẩy mạnh tăng thị phần thông qua điều chỉnh giá phù hợp.

Được biết, phần vốn Nhà nước tại SAB hiện do Bộ Công thương quản lý. Nếu thoái vốn thành công, hơn 5 tỷ USD thu được sẽ kết chuyển vào Quỹ đổi mới phát triển doanh nghiệp. Việc sử dụng Quỹ này do Quốc hội quyết định.