Xử lý nợ: Chuyện chẳng ai giống ai

Hỏi chuyện xử lý nợ xấu tại ngân hàng mình, chị Hằng - nhân viên xử lý nợ, hồ hởi: “Nợ được VIB xử lý theo quy trình đã định sẵn, cán bộ - nhân viên chỉ việc tuân thủ nên mọi việc diễn ra khá thuận lợi. Về phía khách hàng, họ sẽ tự đề xuất giải pháp xử lý, sau đó Ngân hàng có các biện pháp hỗ trợ phù hợp thông qua các kênh chào bán. Vì thế, dù giá bán tài sản đảm bảo (ô tô, bất động sản…) theo công ty thẩm định là khá cao nhưng vẫn được bán hết”.

Tại Viet A Bank, câu chuyện xử lý nợ cũng “xuôi chèo mát mái”, nhưng theo một cách khác. Chia sẻ với Báo Đầu tư Chứng khoán, anh Lương - nhân viên xử lý nợ cho biết, nợ xấu của Ngân hàng hiện ở mức thấp, chủ yếu là những món nợ thời kỳ trước do cho vay tín chấp không có tài sản đảm bảo. Hiện Viet A Bank đã xử lý nghiệp vụ, bổ sung tài sản thế chấp, chuyển nợ.

Tuy nhiên, trên thực tế, số ngân hàng gặp thuận lợi trong việc xử lý nợ là không nhiều, nếu không muốn nói là “chỉ đếm trên đầu ngón tay”.

Không như thường lệ, sau nhiều hồi chuông điện thoại thì anh Dũng, cán bộ xử lý nợ của VPBank mới nghe máy, thậm chí còn không trả lời nhiều cuộc điện thoại trước đó. Đem thắc mắc này hỏi, liệu có phải anh đã có thay đổi trong công việc, anh cười bảo:

“Bằng giờ này các năm trước đang phải căng mình tiến hành xử lý nợ. Khi đó, thị trường tích cực nên mọi việc suôn sẻ, khách hàng chỉ đợi mình ‘thò’ ra cái ô tô hay cái nhà nào là ‘hốt’ ngay, nhân viên xử lý nợ quay như chong chóng nhưng vẫn phấn khởi vì việc trôi. Còn năm nay, không dễ gì bán được các món nợ dù giá đã giảm kịch sàn. Người dân thắt chặt chi tiêu để phòng đại dịch Covid-19 còn kéo dài nên hạn chế đầu tư, dẫn tới khó xử lý nợ”.

Tại PVcomBank, ngân hàng này tập trung nợ về một mối để dồn toàn lực xử lý, chứ không “chia việc” cho các đơn vị kinh doanh. Tuy nhiên, do nguồn tài chính của khách hành sụt giảm mạnh vì tác động của bệnh dịch nên công việc bán nợ gặp khó khăn.

|

Câu chuyện xử lý nợ chậm cũng khá tương tự tại Vietcombank. Một cán bộ xử lý nợ của ngân hàng này cho biết, mặc dù là ngân hàng đi đầu trong việc xử lý nợ nhưng cũng không khỏi gặp vướng mắc về thẩm định giá, đấu giá..., dẫn đến quá trình xử lý nợ bị chậm. Đặc biệt, lãnh đạo Vietcombank cho biết, việc người mua giảm mạnh khiến tính thanh khoản của tài sản thấp.

“Tiêu dùng còn hạn chế thì nói gì đến đầu tư, trong khi bản chất mua tài sản đảm bảo là bỏ vốn đầu tư. Bên cạnh đó, nguyên nhân xử lý nợ chậm và khó còn đến từ chính sách”, vị lãnh đạo Vietcombank chia sẻ.

Khó xử lý tài sản đảm bảo theo thủ tục rút gọn

Trao đổi vấn đề này với cơ quan quản lý, một lãnh đạo cao cấp Ngân hàng Nhà nước cho hay, về cơ bản, các bộ, ngành, ủy ban nhân dân tỉnh, thành phố có liên quan đã tham gia giải quyết khó khăn, vướng mắc trong việc áp dụng Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng. Song, trên thực tế vẫn chưa được tháo gỡ hoàn toàn hoặc cách áp dụng còn chưa đồng bộ, thiếu thống nhất, dù đã có hiệu quả bước đầu.

Dựa trên kịch bản tăng trưởng GDP năm 2020 khoảng 4%, Ngân hàng Nhà nước ước tính, tỷ lệ nợ xấu nội bảng đến cuối năm 2020 sẽ ở mức 2,41%, tăng 0,78% so với cuối năm 2019

Minh chứng cho sự thiếu thống nhất, vị lãnh đạo Ngân hàng Nhà nước cho biết, trong quá trình cổ phần hoá các doanh nghiệp nhà nước, việc thừa kế nghĩa vụ trả nợ giữa pháp nhân mới thành lập và pháp nhân cũ chưa được đồng bộ. Cá biệt, có những pháp nhân mới không thừa nhận nghĩa vụ thanh toán nợ (đã là nợ xấu) của pháp nhân cũ, dẫn đến tranh chấp kéo dài tại tòa án.

Đối với thủ tục rút gọn về giải quyết tài sản bảo đảm quy định tại Khoản 1, Điều 8 - Nghị quyết 42, Hội đồng Thẩm phán đã ban hành Nghị quyết số 03/2018/NQQ-HĐTP hướng dẫn áp dụng thủ tục rút gọn trong giải quyết tranh chấp về nghĩa vụ giao tài sản đảm bảo, tranh chấp về quyền xử lý tài sản đảm bảo cảu khoản nợ xấu của tổ chức tín dụng, tổ chức mua bán, xử lý nợ xấu, cũng như một số quy định của pháp luật trong giải quyết các tranh chấp về xử lý nợ xấu, tài sản bảo đảm của khoản nợ xấu theo Nghị quyết 42.

“Tuy nhiên, hiện nay, số lượng các vụ việc xử lý nợ xấu thông qua thủ tục rút gọn tại toà án còn rất hạn chế, ảnh hưởng phần nào đến kết quả xử lý nợ xấu”, vị lãnh đạo Ngân hàng Nhà nước nói.

Thông tin từ vị lãnh đạo này cho biết, Agribank có 10 hồ sơ xin áp dụng thủ tục rút gọn đang chờ được tòa án xem xét thụ lý; BIDV có 19 hồ sơ xin áp dụng thủ tục rút gọn đã được tòa án thụ lý, trong đó có 6 hồ sơ đang giải quyết, 6 hồ sơ đã giải quyết nhưng được chuyển sang xét xử theo thủ tục thông thường, 7 hồ sơ chưa được giải quyết; ACB, VPBank, VIB và Nam A Bank mỗi ngân hàng có một hồ sơ xin áp dụng thủ tục rút gọn, nhưng chưa nhận được văn bản chấp nhận thụ lý từ tòa án.

“Đến nay, mới ghi nhận 2 hồ sơ được tòa thụ lý giải quyết tranh chấp về quyền xử lý tài sản bảo đảm của khoản nợ xấu theo thủ tục rút gọn là của OCB tại Tòa án nhân dân tỉnh Cà Mau và SCB tại Toà án nhân dân Quận 8, TP.HCM. Tóm lại, chưa có trường hợp nào được giải quyết theo thủ tục rút gọn”, vị lãnh đạo Ngân hàng Nhà nước nhấn mạnh.

Nợ xấu cuối năm 2020 dự kiến tăng thêm 17%

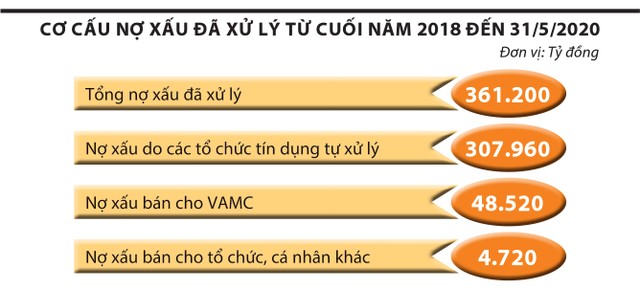

Số liệu thống kê của Ngân hàng Nhà nước cho biết, tính từ cuối năm 2018 đến 31/5/2020, toàn hệ thống các tổ chức tín dụng đã xử lý được 361.200 tỷ đồng nợ xấu, trong đó nợ xấu do các tổ chức tín dụng tự xử lý là 307.960 tỷ đồng (chiếm 85,26% tổng nợ xấu đã xử lý); nợ xấu bán cho Công ty Quản lý nợ của các tổ chức tín dụng (VAMC) là 48.520 tỷ đồng (chiếm 13,43%); nợ xấu bán cho tổ chức, cá nhân khác là 4.720 tỷ đồng (chiếm 1,3%).

Theo đánh giá củaNgân hàng Nhà nước, chất lượng tín dụng toàn ngành có xu hướng suy giảm, nợ xấu tăng nhanh trong 5 tháng đầu năm 2020. Cụ thể, tính đến 31/5/2020, nợ xấu nội bảng của hệ thống tổ chức tín dụng tăng 16,3% so với năm 2019 (tỷ lệ nợ xấu đạt 1,86%, tăng so với mức 1,63% tại thời điểm 31/12/2019). Dựa trên kịch bản tăng trưởng GDP năm 2020 khoảng 4%, Ngân hàng Nhà nước ước tính, tỷ lệ nợ xấu nội bảng đến cuối năm 2020 sẽ ở mức 2,41%, tăng 0,78% so với cuối năm 2019.

Thực tế, dịch bệnh Covid-19 đang khiến tín dụng tăng thấp hơn so với cùng kỳ các năm trước, tác động xấu đến hoạt động sản xuất - kinh doanh, làm suy giảm năng lực trả nợ của khách hàng, gia tăng nợ xấu toàn ngành, ảnh hưởng đến kết quả xử lý nợ xấu theo Nghị quyết 42 của các tổ chức tín dụng.

Với giả định dịch bệnh sẽ được kiểm soát vào giữa năm 2021, các chuyên gia phân tích của Công ty Chứng khoán SSI cho rằng, thời gian tái cơ cấu nợ có thể kéo dài tới cùng thời điểm. Vì thế, nợ xấu tiềm ẩn sẽ rõ nét hơn trong nửa cuối năm 2021 và chi phí dự phòng cho các khoản nợ xấu này sẽ tăng dần cho cả năm 2021 và 2022.

“Ước tính nợ xấu sẽ tăng tương ứng 17% và 14% vào cuối các năm 2020 và 2021 (so với mức giảm 16,3% vào năm 2019)”, SSI nhận định.