Đề cao hơn vấn đề chất lượng quản trị tại các thị trường mới nổi

Lựa chọn công ty tốt để đầu tư luôn là thử thách và vấn đề này ngày càng khó khăn hơn đối với các nhà đầu tư trên thị trường toàn cầu. Hiện tại, có 24 quốc gia đang thuộc chỉ số MSCI Các thị trường mới nổi, tăng so với con số chỉ 10 quốc gia khi chỉ số lần đầu được ra mắt cách đây 30 năm.

Với phạm vi rộng như vậy, các nhà đầu tư ESG đang có xu hướng hướng tìm kiếm doanh nghiệp có chất lượng quản trị cao hơn tại các thị trường mới nổi, khu vực vốn chưa được đánh giá cao về vấn đề quản trị.

Với việc thêm vào 222 cổ phiếu hạng A của doanh nghiệp Trung Quốc vào các chỉ số của MSCI, kích cỡ và số lượng của các hoạt động đầu tư tại thị trường mới nổi đã gia tăng đáng kể. Điều này tạo ra thử thách mới cho nhà đầu tư: Làm thế nào để họ có thể đo đếm mức độ quản trị vững vàng của các doanh nghiệp?

Thực tế, các doanh nghiệp tại các thị trường mới nổi và cận biên gặp khó khăn khi bị gắn liền với môi trường kinh doanh tại quê nhà, khu vực đang có năng suất lao động chưa cao, nguồn lực tự nhiên không được quản lý chặt chẽ…

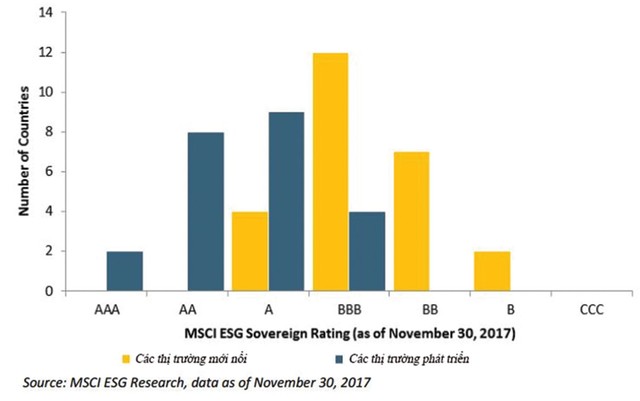

Các thị trường mới nổi bị bỏ lại phía sau về xếp hạng ESG.

Theo xếp hạng tín nhiệm ESG quốc gia của MSCI, với 198 quốc gia và vùng lãnh thổ được đánh giá về 27 yếu tố ESG, trong số 24 thị trường được xếp hạng thị trường mới nổi, chỉ có 16% có xếp hạng ESG trên mức BBB, so với con số 83% đối với các thị trường phát triển.

Trong bối cảnh này, nhiều phân tích chỉ rõ, doanh nghiệp tại các quốc gia có xếp hạn ESG cao hơn thường ít nhạy cảm hơn với các rủi ro ESG, đồng thời có mức độ quản trị các yếu tố này tốt hơn so với các thị trường cùng hạng.

Bước đầu thử nghiệm kịch bản biến đổi khí hậu

Năm 2018, MSCI nhận định, nhà đầu tư sẽ có tầm nhìn rộng hơn về tác động của biến đổi khí hậu đối với danh mục đầu tư của mình.

“Liệu danh mục đầu tư của chúng ta đã sẵn sàng cho kịch bản trái đất ấm hơn 2 độ C?”, Kể từ khi hiệp định Paris (COP21) được thông qua vào cuối năm 2016, câu hỏi này đã được giới đầu tư đặt ra nhiều hơn.

Cho đến hiện tại, nhà đầu tư đã tập trung vào việc cần cân nhắc các cổ phiếu thuộc lĩnh vực phát thải carbon, với mục tiêu giữ mức độ tăng của nhiệt độ trái đất ở dưới 2 độ C trong thế kỷ này. Bên cạnh đó, năm 2018, các kịch bản biến đổi khí hậu sẽ đóng vai trò chính trong chiến lược đầu tư của các nhà đầu tư trên toàn cầu, bởi đây trở thành một yếu tố có tác động lớn tới hiệu quả của hoạt động đầu tư.

Một trong những chất xúc tác của diễn biến này là việc các chỉ dẫn thuộc sáng kiến Hội đồng tài chính bền vững công bố các vấn đề khí hậu liên quan tới tài chính (TCFD) được công bố. Các chỉ dẫn này khuyến nghị doanh nghiệp, nhà quản lý tài sản, quỹ đầu tư, ngân hàng và các công ty bảo hiểm nên đưa các kịch bản biến đổi khí hậu vào trong chiến lược quản lý rủi ro đầu tư của mình.

Đẩy mạnh ESG trong đầu tư FI

Thông lệ quốc tế phân loại những công cụ nợ có thể mua bán được trên thị trường với lãi suất định trước (nhưng có thể không cố định) vào một nhánh gọi là công cụ nợ có thu nhập cố định (fixed income - FI). Hầu hết các ngân hàng đầu tư quốc tế đều có một bộ phận chuyên trách cho giao dịch FI, trái phiếu là một phần trong phân khúc này.

Từ trước tới nay, FI vẫn là lĩch vực bị bỏ lại phía sau so với cổ phiếu về vấn đề tiếp nhận và thực thi chiến lược đầu tư ESG. Tuy nhiên, MSCI nhận định, tình trạng này đã có sự thay đổi. Kể từ năm 2018, các nhà quản lý tài sản hàng đầu đã có động lực hơn trong việc thúc đẩy đầu tư ESG tại thị trường FI.

Theo báo cáo Eurosif từ năm 2016, khối lượng các tài sản mang lại thu nhập tại các quỹ đầu tư theo đuổi chiến lược ESG đã nhiều hơn so với cổ phiếu tại châu Âu.

Có 2 động lực chính thúc đẩy hoạt động này. Thứ nhất, nhu cầu của khách hàng. Theo đó, với nhận thức của nhà đầu tư ngày càng cao hơn về vấn đề ESG, các quỹ quản lý tài sản được nhà đầu tư ủy thác tài sản để đầu tư, kèm theo nhiệm vụ áp dụng các chiến lược ESG vào hoạt động của mình.

Nhờ vậy, các nhà quản lý quỹ hiện có thể nhân danh người ủy thác để tiếp cận, áp dụng và cải thiện các yếu tố ESG trong chiến lược đầu tư vào cổ phiếu, cũng như các tài sản mang lại thu nhập cố định.

Đáng chú ý, năm 2018, Swiss Re, nhà tái bảo hiểm lớn thứ hai trên thế giới đã áp dụng một biểu mẫu mới cho hoạt động tái bảo hiểm, trong đó có các tài sản đầu tư thuộc chiến lược đầu tư ESG.

Theo đó, ¾ số tài sản đang được tái bảo hiểm, trị giá 133 tỷ USD đang nằm tại thị trường trái phiếu doanh nghiệp và trái phiếu chính phủ. Điều này hứa hẹn việc các nhà quản lý quỹ trên toàn cầu sẽ có cái nhìn nghiêm túc hơn về việc áp dụng các yếu tố ESG vào quá trình đầu tư.

Động lực thứ hai là việc các chương trình đầu tư ESG mở rộng hơn tới thị trường FI nhờ nỗ lực của nhà quản lý. Theo đó, Hội đồng Ngân hàng Thế giới và Quỹ đầu tư lương hưu chính phủ Nhật Bản (GPIF) đã phát triển một chương trình liên kết nghiên cứu các giải pháp ứng dụng các yếu tố phát triển bền vững vào danh mục đầu tư tài sản cố định.

Khi nhu cầu của khách hàng gia tăng, nhà quản lý khuyến khích, các quỹ đầu tư sẽ cạnh tranh thu hút dòng vốn bằng cách nhanh chóng đẩy mạnh việc áp dụng chiến lược ESG vào hoạt động đầu tư. Nếu như đầu năm 2017, tại thị trường FI, nhà đầu tư chỉ có 2 quỹ ETF áp dụng ESG để lựa chọn, thì tới cuối năm, có ít nhất 12 quỹ ETF đầu tư FI áp dụng ESG.

Yêu cầu cao hơn về công bố thông tin phát triển bền vững

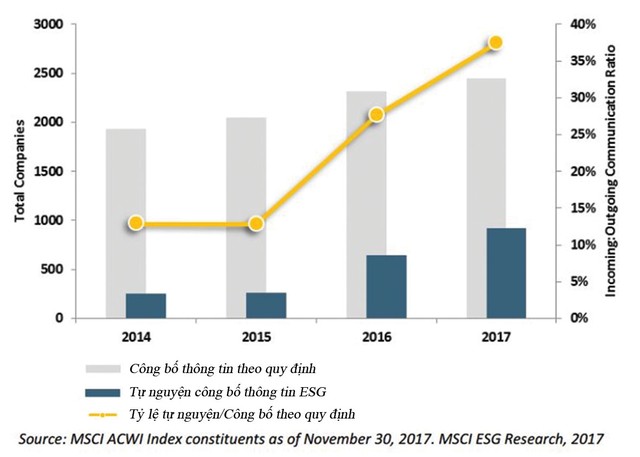

Trong nhiều năm qua, ngày càng nhiều các nhà đầu tư tổ chức tạo áp lực để doanh nghiệp công bố thêm nhiều thông tin về thực tiễn ESG. Các công ty đã phản hồi trước động thái này, nhưng việc tình nguyện công bố thông tin vẫn còn hạn chế.

Nhiều doanh nghiệp tự giác công bố thông tin ESG hơn

trong thời gian qua.

Tuy nhiên, năm 2018, MSCI ESG Research nhận định, áp lực trực tiếp từ nhà đầu tư tới doanh nghiệp về việc công bố thông tin ESG rất mạnh mẽ, khiến đa phần doanh nghiệp khó lòng kháng cự.

Cụ thể, MSCI chứng kiến sự tăng trưởng vượt bậc của số lượng các doanh nghiệp tự giác công bố báo cáo phát triển bền vững. Trong giai đoạn 1/1/2014 - 30/11/2017, tỷ lệ doanh nghiệp tự công bố thông tin ESG/doanh nghiệp công bố thông tin vì được yêu cầu đã tăng gần 3 lần.

Năm của nguồn nhân lực

Trong bối cảnh trí thông minh nhân tạo (AI) ngày càng chiếm nhiều hơn các công việc truyền thống được thực hiện bởi con người, nhiều công việc đã yêu cầu người lao động phải có kỹ năng cao hơn và trình độ chuyên môn tốt hơn. Do đó, kể từ năm 2018, nhà đầu tư sẽ tìm kiếm cơ hội để đầu tư vào nguồn nhân lực chất lượng.

Theo nghiên cứu của McKinsey, tới năm 2030, 75 - 375 triệu người lao động trên toàn cầu sẽ cần thay đổi công việc, hoặc lĩnh vực làm việc, khi các công việc trước đó bị thay thế bởi quy trình tự động. Trong khi đó, các vị trí còn lại đòi hỏi cao hơn ở người lao động về cả kiến thức, kỹ năng công việc và xã hội.

Cụ thể, khảo sát 371 doanh nghiệp của Diễn đàn Kinh tế Thế giới chỉ ra rằng, hơn một nửa vị trí công việc hiện tại sẽ yêu cầu trình độ cao hơn kể từ năm 2020, dù ngày nay không đòi hỏi cao tới vậy.

Trong bối cảnh này, việc tìm kiếm nhân lực chất lượng sẽ trở nên khó khăn hơn và nhà đầu tư trước khi rót vốn sẽ có những cân nhắc tới yếu tố nguồn nhân lực của doanh nghiệp.

Chưa kể, nhiều nghiên cứu đã chỉ ra rằng, các doanh nghiệp có chiến lược đào tạo nguồn nhân lực bài bản đang có màn biểu diễn vượt trội so với các đối thủ thiếu sự chuẩn bị về nhân lực.

Trong số các doanh nghiệp thuộc chỉ số MSCI World Index có công bố thông tin về thời gian đào tạo kể từ năm 2014, các doanh nghiệp có số giờ dành cho đào tạo, nâng cao chuyên môn cao hơn mức trung bình của ngành có năng suất lao động (được tính bằng doanh thu/số lao động) tăng 0,4%, trong khi các doanh nghiệp có số giờ đào tạo thấp hơn mức trung bình của ngành chứng kiến năng suất giảm 1,5% trong giai đoạn 3 năm qua.