Thứ nhất: không thu hồi được nợ

Hiểu theo nghĩa tích cực, doanh nghiệp hoạt động hiệu quả thì dòng tiền nội bộ sinh ra sẽ tài trợ một phần để duy trì các hoạt động hiện hữu, phần còn lại dùng để mở rộng hoạt động kinh doanh, đầu tư mới, từ đó tối ưu được giá trị công ty theo quy luật lãi kép.

Ngược lại, khi rơi vào tình trạng tiêu cực, doanh nghiệp cần tiền chỉ để nuôi sống và duy trì bộ máy, hoặc chỉ để giữ được thế cạnh tranh so với các đối thủ, tức là dòng tiền chưa được sử dụng một cách tốt nhất.

Chính vì vậy, dòng tiền được hiểu là “đã chết” trong cái tài sản xấu, hoặc không sinh lời khi các chi phí cơ hội mà doanh nghiệp không thể tận dụng được. Có câu “chẳng bao giờ chuột không chạy theo đàn”, khó khăn này sẽ chồng chất những khó khăn khác.

Lấy ví dụ từ vụ kiện giữa CTCP H. với CTCP F. với khoản nợ 213 tỷ đồng, có thư xác nhận công nợ và đã được hạch toán và đưa lên Báo cáo tài chính (kiểm toán).

Vấn đề trắng đen thì đã rõ, nhưng muốn “đòi” lại được tiền đầy đủ về mặt pháp lý là điều không đơn giản và không biết bao giờ mới đòi lại được khi kiện tụng vốn thường kéo dài.

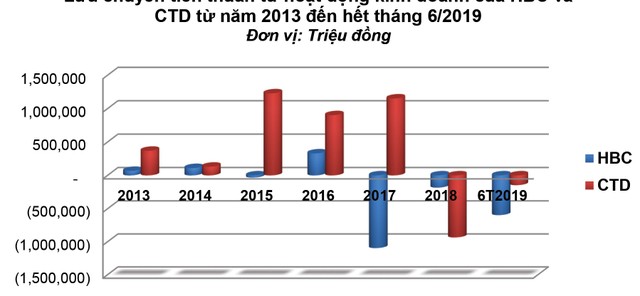

Nợ phải thu quá hạn không phải là câu chuyện mới đối với H. khi doanh nghiệp này hạch toán “khá tích cực” doanh thu và lợi nhuận trong giai đoạn tăng trưởng nhanh của ngành xây dựng. Ðây cũng là một điểm đáng lưu ý cho các kiểm toán viên về tính pháp lý của một giao dịch kinh tế. Từ câu chuyện của H. và C. - một doanh nghiệp xây dựng lớn khác, nhìn vào dòng tiền có thể thấy được mô hình kinh doanh, chính sách kế toán của các doanh nghiệp này.

Lưu chuyển tiền thuần từ hoạt động kinh doanh của H. và C. từ năm 2013 đến hết tháng 6/2019.

Tại H., tính đến 30/6/2019, số dư nợ phải thu quá hạn lên tới gần 1.567 tỷ đồng, chiếm gần 10% tổng tài sản. Doanh số vay nợ cùng với những khoản nợ chiếm dụng từ nhà cung cấp hàng năm đều xấp xỉ bằng với doanh thu.

Trong những công ty có cấu trúc tài chính và vấn đề quản lý công nợ phức tạp như H., vai trò của bộ phận kế toán tài chính, kế toán trưởng và đặc biệt là Giám đốc Tài chính (CFO) là rất quan trọng.

Mới đây, CFO lâu năm của H. đã từ nhiệm, thay vào đó là một CFO tuổi 8x, đồng thời ra mắt một quỹ đầu tư nhằm thực hiện chiến lược mở rộng kinh doanh ra nước ngoài, hỗ trợ đối tác về huy động vốn và sử dụng nguồn vốn một cách hiệu quả.

Mặc dù việc sử dụng đòn bẩy tài chính, cụ thể ở đây là vay nợ, là việc không được khuyến khích nhiều và phải là những người lãnh đạo rất kỷ luật, có kinh nghiệm lâu năm mới có thể sử dụng, phân bổ hiệu quả và không bị sa lầy vào câu chuyện ngắn hạn, nhưng có một điểm khác biệt rất lớn giữa 2 cách sử dụng nợ này: Một là dùng nợ để tài trợ cho hoạt động kinh doanh hiện tại, đối với các lãnh đạo có chuyên môn hẹp trong số ít ngành nghề, họ ưu tiên phân bổ vào ngành mang lại thu nhập căn bản; hai là dùng nợ để mua lại các mảng kinh doanh khác có hiệu quả thực sự (cùng hoặc khác ngành), chứ không nhằm mục đích mở rộng quy mô công ty, sau đó dùng dòng tiền mạnh của những mảng kinh doanh đó để ngay lập tức trả bớt nợ, giữ hệ số nợ ở mức thận trọng, chấp nhận được tùy theo kinh nghiệm và độ chắc chắn.

Không có chiến lược nào là hiệu quả hơn một cách tuyệt đối, tuy nhiên, cách sử dụng nợ thứ hai đòi hỏi kỹ năng, chuyên môn và những góc nhìn “sắc sảo” của ban lãnh đạo như một nhà đầu tư, chứ không đơn thuần là một giám đốc điều hành. Và ban lãnh đạo như vậy luôn thuộc dạng “hiếm hoi”.

Thứ hai: phụ thuộc nợ vay

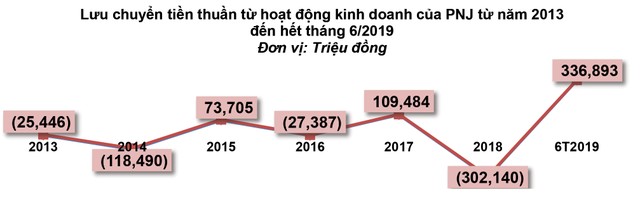

Một trường hợp cũng gây nhiều chú ý là của CTCP Vàng bạc đá quý Phú Nhuận (PNJ). PNJ vừa công bố lãi sau thuế 710 tỷ đồng sau 8 tháng đầu năm 2019, tăng 12% so với cùng kỳ. Thực ra, tính toán lại riêng lợi nhuận tháng 7 và 8/2019 đều thấp hơn cùng kỳ, tới cuối tháng 8 mới mở được 23/40 cửa hàng theo kế hoạch.

Sau 6 tháng kể từ khi chính thức sử dụng hệ thống ERP, PNJ gặp nhiều trục trặc hơn là thuận lợi, đỉnh điểm là số lượng nhân sự nghỉ việc lên tới hơn 1.000 người (chiếm hơn 15% số lượng nhân sự đang làm việc). Thực tế này khiến các nhà đầu tư bối rối, bởi một công ty bán lẻ hàng đầu đang trên đà tăng trưởng rất nhanh trên 20%/năm bỗng bị “chệch đường ray”.

Ở góc nhìn đầu tư, sự bi quan có lẽ sẽ nhẹ hơn khi lãi sau thuế vẫn tăng trưởng, nhưng trên góc độ kinh doanh, Ban Quản trị nhìn vấn đề chuyển đổi số tại PNJ theo quan niệm “thay đổi hay là chết”.

Trong lúc khó khăn nhất, người đứng đầu PNJ đã đưa ra thông điệp chấp nhận thay đổi, bao gồm cả các nhân sự chủ chốt nghỉ việc (vì PNJ mua lại cổ phiếu ESOP từ các nhân sự này), và đây được xem như phần mất mát tất yếu phải xảy ra.

Với một tổ chức xem trọng triết lý con người - văn hóa - kỷ luật như PNJ, đó là vấn đề không hề nhỏ, bởi việc tuyển dụng, đào tạo lại nhân sự, đặc biệt là nhân chủ chốt, không phải là việc “một sớm, một chiều”.

Việc tích hợp hệ thống ERP sẽ giúp việc vận hành doanh nghiệp trở nên hiệu quả hơn, giá trị của doanh nghiệp tăng lên. Tuy nhiên, do hệ thống gần đây bị lỗi kỹ thuật nên việc phân loại, xử lý hàng tồn kho gặp trục trặc, chính sách kế toán cũng phải thay đổi theo.

Ðầu nguồn sản xuất bị lỗi đã tác động tới khâu bán hàng, khiến nhiều khách hàng phản ánh về việc đặt hàng nhưng hết (trong khi hệ thống không báo hết) và nhận hàng chậm trễ.

Tất cả những vấn đề này dẫn đến tài chính không thuận lợi, vì với đặc thù là công ty bán lẻ đang trong giai đoạn tăng trưởng nhanh, sử dụng nhiều nợ ngắn hạn để quay vòng hàng tồn kho và tài trợ cho vốn lưu động, việc doanh số đột ngột sụt giảm chắc chắn khiến PNJ phải sử dụng thêm nợ do dòng tiền bán hàng điều chuyển về trụ sở không đủ để mua thêm nguyên vật liệu, thanh toán chi phí vận hành, mà chỉ quanh quẩn trong những chi phí dở dang và thành phẩm chưa được đưa ra ngoài thị trường.

Mặc dù “chết” dòng tiền trong hàng tồn kho không hẳn nghiêm trọng như trong công nợ phải thu, bởi hàng hóa là trang sức nên có tính thanh khoản cao, nhưng nhà đầu tư cần chú ý rằng, hàng tồn kho thường được thế chấp một phần để vay vốn tại các ngân hàng, nên việc xử lý không hề đơn giản và mất nhiều thời gian.

Trong khi tất cả đều hướng tới một mục tiêu tăng trưởng nhanh như “tàu cao tốc”, dòng tiền có thể ví như “nhiên liệu” nếu không có thì không tàu không thể chạy, song song với đó là phải xử lý những vấn đề tồn đọng của việc tăng trưởng nóng và chuyển đổi, PNJ còn phải nỗ lực hoàn thành kế hoạch kinh doanh đã đề ra.

Ngày 29/8/2019, HÐQT PNJ đã họp và thông qua hạn mức tín dụng mới 800 tỷ đồng để bổ sung nguồn vốn lưu động, đồng thời bảo lãnh cho các công ty con với hạn mức vay 400 tỷ đồng. Tăng vay nợ là điều được dự báo trước trong bối cảnh lưu chuyển tiền thuần trong 6 tháng đầu năm 2019 của PNJ tăng mạnh.

Trang sức không phải là mặt hàng thiết yếu, nhưng PNJ đã xây dựng được một mạng lưới phủ rộng và một thương hiệu rất mạnh trong tâm trí khách hàng. Ðây là lợi thế cạnh tranh giúp PNJ vượt qua những giai đoạn khó khăn.

Bài học rút ra là ngay cả với một công ty đầu ngành, thương hiệu mạnh, hàng tồn kho với thanh khoản cao, dòng tiền vẫn là yếu tố cần tập trung hàng đầu khi tính toán các kế hoạch tài chính. Với nhà đầu tư thì cần ghi nhớ, “không có miếng pho-mát nào dễ ăn cả”.

Thứ ba: đổ lỗi cho hoàn cảnh

Ngoại cảnh là yếu tố tác động từ vĩ mô tới ngành nghề, nên các công ty trong cùng một ngành thường có diễn biến giống nhau, có thể liên hệ ngay tới các công ty ngành thép và tôn mạ.

Nhưng nếu “đổ lỗi” hoàn toàn cho ngoại cảnh thì cũng không phải là cách tốt nhất, bởi sự khác biệt giữa các công ty tới từ cách thức quản trị và dòng tiền chết trong hàng loạt tài sản cố định không được vận hành hiệu quả với giá trị rất lớn.

Ðây cũng là nguyên nhân đưa các công ty vào tình trạng tái cấu trúc, phải thanh lý những tài sản dài hạn khác. Bài học liên quan trực tiếp tới dòng tiền, nhưng sâu xa hơn là tư duy độc lập trong cách quản trị, cơ chế hoạt động, chiến lược của một doanh nghiệp.

Dòng tiền tạo nên giá trị của doanh nghiệp trong dài hạn, song doanh nghiệp, nhà đầu tư có thể nhận biết thêm tầm quan trọng của dòng tiền qua việc học hỏi phương pháp của các nhà đầu tư huyền thoại.

Ðơn cử, Warren Buffett khi nhìn vào Bảng cân đối kế toán của một doanh nghiệp, khoản mục đầu tiên mà ông chú ý chính là tiền và nguồn tạo ra những khoản tiền đó.

Ða số công ty mà Tập đoàn Berkshire Hathaway đầu tư vào thì các CEO của các công ty này đều có chung quan điểm về tối ưu dòng tiền.

Ðiều sâu xa hơn giải thích cho sự chú ý này là vì trong một thế giới kinh doanh đầy rẫy những rủi ro, bất định, thì dòng tiền giúp tạo ra sự chủ động cho các doanh nghiệp, giúp doanh nghiệp vượt qua được những giai đoạn khó khăn và có thể là người sống sót, về đích sau cùng.

Tương tự với nhà đầu tư, việc bỏ ra 1 đồng vốn để thu lại nhiều hơn, tức là phải có lãi, vẫn luôn là quy tắc căn bản nhất trong đầu tư.