Tổng quan thị trường M&A Việt Nam

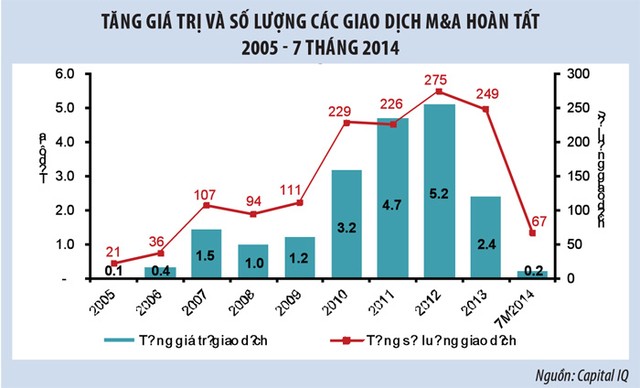

Mặc dù có những vấn đề như khủng hoảng tài chính toàn cầu, những vấn đề trong nước như lạm phát cao, tăng trưởng GDP chậm hơn, hiệu quả hoạt động thấp của khối doanh nghiệp nhà nước, thị trường bất động sản đóng băng cũng như nợ xấu của khối ngân hàng, nhưng thị trường M&A đã có một giai đoạn tăng trưởng ấn tượng. Số lượng giao dịch M&A và tổng giá trị giao dịch tăng mạnh từ 94 giao dịch với tổng giá trị 1 tỷ USD năm 2008 lên 275 giao dịch với tổng giá trị 5,2 tỷ USD năm 2012.

Việc tăng trưởng này một phần là do các giao dịch đặc biệt lớn như Ngân hàng Mizuho mua 15% cổ phần tại Vietcombank với giá 567 triệu USD, Ngân hàng Bank of Tokyo-Mitsubishi UFJ mua 20% cổ phần tại Vietinbank với giá 743 triệu USD, và Công ty Bảo hiểm Sumitomo Life mua 18% cổ phần tại Bảo Việt với giá 340 triệu USD.

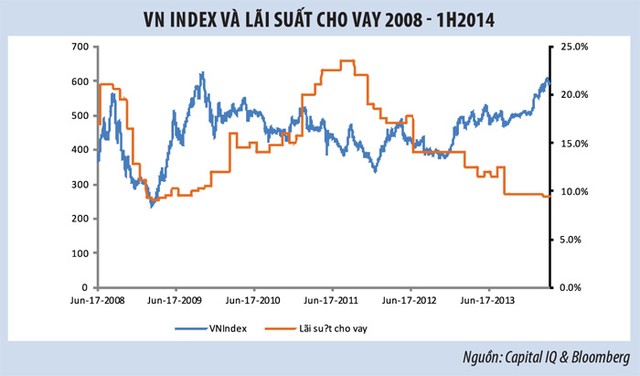

Mức lãi suất cho vay cao, cũng như chính sách thắt chặt tín dụng mà Chính phủ áp dụng trong năm 2011 và 2012 để hạ nhiệt lạm phát cũng là một nhân tố khuyến khích các công ty trong nước tìm kiếm nguốn vốn từ cổ phần và tham gia hoạt động M&A, hơn là dựa vào nguồn vốn vay ngân hàng. Mức giá khá hợp lý của các tài sản năm 2011 và 2012, được thể hiện qua chỉ số VN-Index khá thấp, cũng là một lý do để các nhà đầu tư tăng cường hoạt động M&A trong những năm này.

Năm 2013 đánh dấu sự đi xuống của thị trường M&A, với tổng giá trị giao dịch giảm còn 2,4 tỷ USD. Có rất nhiều lý do cho sự đi xuống này bao gồm các vấn đề còn tồn đọng của hệ thống ngân hàng, nền kinh tế thế giới chậm phục hồi, tăng trưởng GDP trong nước tiếp tục thấp và niềm tin của người tiêu dùng thấp, nhưng lý do chính là sự thiếu hụt các tài sản chất lượng tốt có giá trị lớn được chào bán tại Việt Nam.

Đã có 249 giao dịch M&A hoàn thành năm 2013, không thấp hơn nhiều so với con số 275 giao dịch năm 2012 và còn cao hơn con số 229 giao dịch hoàn tất năm 2011, nhưng tổng giá trị giao dịch năm 2013 chỉ là 2,4 tỷ USD, thấp hơn con số 5,2 tỷ USD năm 2012 và 4,7 tỷ USD năm 2011. Điều này có nghĩa là giá trị bình quân một giao dịch M&A năm 2013 thấp hơn nhiều so với giá trị bình quân một giao dịch của hai năm trước đó.

Xu hướng này có thể thấy rõ ràng hơn trong 7 tháng đầu năm 2014, với giao dịch M&A đã hoàn tất và tổng giá trị giao dịch xấp xỉ 200 triệu USD. Những tranh chấp vừa qua ở Biển Đông, dù có ảnh hưởng đến nhu cầu M&A tại Việt Nam của các nhà đầu tư từ Trung Quốc và Đài Loan, nhưng không phải là yếu tố chính giải thích cho việc đi xuống này của thị trường M&A, vì các nhà đầu tư từ Trung Quốc và Đài Loan không quá năng động trên thị trường M&A tại Việt Nam ngay cả những năm trước đây. Lý do chính cho việc đi xuống này vẫn là sự thiếu hụt các tài sản có chất lượng tốt và giá trị lớn được chào bán với giá hợp lý.

Từ năm 2008 đến nay, các nhà đầu tư Nhật Bản, Mỹ và Singapore là những nhà đầu tư lớn nhất trên thị trường M&A tại Việt Nam về cả số lượng lẫn giá trị giao dịch. Trong khi phần lớn các nhà đầu tư Nhật Bản là các nhà đầu tư chiến lược (cùng ngành) và đầu tư vào các công ty Việt Nam với mục tiêu dài hạn là hưởng lợi từ việc tăng trưởng của thị trường nội địa của Việt Nam, thì phần lớn các nhà đầu tư Mỹ và Singapore là các nhà đầu tư tài chính, như các quỹ đầu tư tư nhân, và các nhà đầu tư này có xu hướng đầu tư với một khung thời gian ngắn hạn hơn.

Về các lĩnh vực hấp dẫn các hoạt động M&A tại Việt Nam, ngành dịch vụ tài chính, hàng tiêu dùng và sản xuất vẫn là những ngành hấp dẫn nhất. Mặc dù số lượng các giao dịch M&A trong lĩnh vực bất động sản và bán lẻ còn khá nhỏ, nhưng một xu hướng khá rõ là số lượng giao dịch đang ngày càng tăng và kỳ vọng sẽ tiếp tục tăng trong những năm tới.

Dự báo triển vọng trong 5 năm tới (2014-2018)

Nếu lý do là sự thiếu hụt nguồn cung các tài sản có chất lượng và giá trị lớn trong năm 2013 và nửa đầu năm 2014 giải thích được phần lớn cho việc đi xuống gần đây của thị trường M&A tại Việt Nam, thì sự tăng trưởng nguồn cung hoặc sự sẵn sàng của các tài sản như vậy sẽ giúp cho việc hồi phục của thị trường M&A trong những năm tới, hoặc như một số người đề cập về sự hồi phục này như “làn sóng M&A thứ hai”.

Việc cổ phần hóa các tổng công ty nhà nước, thể hiện qua Nghị định 15/NQ-CP ban hành tháng 3/2014, sẽ làm tăng nguồn cung các tài sản lớn và chất lượng cho thị trường M&A, như việc cổ phần hóa Vietnam Airlines, Vinatex, MobiFone và Satra. Trong khi đó, một số giao dịch tiềm năng vào các công ty nhà nước đã cổ phần hóa như PV Gas và BIDV, những công ty đang tìm kiếm đối tác chiến lược, cũng có thể có giá trị rất lớn.

Việc nới room cổ phần của nhà đầu tư nước ngoài vào các công ty đại chúng (hiện là 49%) và trong các tổ chức tài chính, khi được thực hiện, không chỉ làm tăng các tài sản sẵn sàng cho hoạt động M&A của nhà đầu tư nước ngoài, mà còn gia tăng tính thanh khoản và tạo điều kiện dễ dàng cho nhà đầu tư nước ngoài thoái vốn và làm tăng sự hấp dẫn của thị trường đầu tư của Việt Nam. Có thể có khá nhiều rắc rối về thương mại cũng như pháp lý cho việc nới lỏng này, nên thời điểm phê duyệt vẫn không rõ ràng, nhưng về dài hạn, đây là việc khó tránh khỏi.

Việc Việt Nam gia nhập Hiệp định Đối tác xuyên Thái Bình Dương (TPP) sẽ mở ra một cơ hội lớn cho một số ngành tại Việt Nam, như dệt may, đồ gỗ, hải sản và các sản phẩm nông nghiệp, tăng trưởng thông qua việc đẩy mạnh xuất khẩu vào thị trường các nước thành viên TPP như Mỹ, Nhật Bản, Australia và Canada. Ngày càng có nhiều nhà đầu tư nước ngoài bày tỏ mong muốn thực hiện các giao dịch M&A với các công ty trong các ngành này để hưởng lợi từ việc tăng trưởng được mang lại từ việc Việt Nam gia nhập TPP.

Xu hướng sáp nhập giữa các ngân hàng cũng như các công ty trong nước để tăng sức cạnh tranh trước triển vọng thị trường trong nước ngày càng mở cửa ra thị trường thế giới cũng là một yếu tố tạo thành “làn sóng thứ hai”. Một ví dụ gần đây là Công ty Đường Ninh Hòa đã được sáp nhập vào Công ty Đường Biên Hòa để tận dụng lợi thế của nhau, chi phí nguyên liệu thấp của Đường Ninh Hòa và thương hiệu của Đường Biên Hòa, để tăng khả năng cạnh tranh khi mà rào cản nhập khẩu mía đường sẽ được rỡ bỏ trong thời gian tới. Rất có thể, những giao dịch tương tự sẽ xảy ra trong những năm tiếp theo trong nhiều ngành khác nhau.

Làn sóng thứ hai cũng được khuyến khích bởi sự hồi phục của nền kinh tế thế giới, đặc biệt là nền kinh tế Nhật Bản và Mỹ, hai đối tác M&A quan trọng nhất tại Việt Nam bên cạnh Singapore; mong muốn mua lại các tài sản ở nước ngoài ngày càng tăng của các tập đoàn trong khu vực, và sự bùng nổ của thị trường M&A toàn cầu từ đầu năm 2014 (đạt 1.700 tỷ USD trong 6 tháng đầu năm 2014 và tăng 50% so với cùng kỳ 2013).

Nói về Nhật Bản, sự tăng trưởng trong các giao dịch M&A ra nước ngoài của các công ty nước này dự kiến sẽ tiếp tục trong những năm tới, do sự tăng trưởng của nền kinh tế Nhật Bản và nguồn tiền dư thừa của các công ty Nhật Bản như kết quả của Chính sách Abenomics, mặc dù có thể phần nào bị ảnh hưởng do đồng yên yếu đi.

Việt Nam được coi như một thị trường M&A hấp dẫn của các công ty Nhật Bản tại Đông Nam Á. Với khả năng tài chính hùng mạnh và nguồn tiền có sẵn với giá rẻ, các tập đoàn Nhật Bản sẵn sàng trả mức giá hấp dẫn cho các tài sản họ muốn mua.

Bên cạnh đó, ngoài yếu tố giá cả, các công ty Việt Nam cũng thường ưu tiên các công ty Nhật Bản so với các nhà đầu tư khác, vì tầm nhìn dài hạn cũng sự chuyên nghiệp của các đối tác này. Hơn nữa, số lượng ngày càng lớn các công ty Nhật Bản kinh doanh tại Việt Nam tạo sự hấp dẫn hơn nữa khi các công ty Nhật Bản khác đầu tư vào Việt Nam thông qua hoạt động M&A.

Trong khi làn sóng thứ hai (2014-2018) rất có khả năng sẽ xảy ra, việc làn sóng này sẽ mạnh hơn hay yếu hơn làn sóng thứ nhất (2008-2013) với tổng giá trị giao dịch khoảng 15 tỷ USD, sẽ phụ thuộc vào nhiều yếu tố và yếu tố quan trọng nhất là việc thực hiện một cách có hiệu quả chính sách cổ phần hóa doanh nghiệp nhà nước của Chính phủ cho đến năm 2015 và sau đó. Nếu việc cổ phần hóa được thực hiện theo đúng kế hoạch và không có sự kiện lớn không mong đợi nào làm tăng rủi ro và giảm sức hấp dẫn của việc đầu tư vào Việt Nam, thì làn sóng thứ hai có khả năng sẽ lớn hơn đáng kể so với làn sóng thứ nhất.