Cái khó của doanh nghiệp

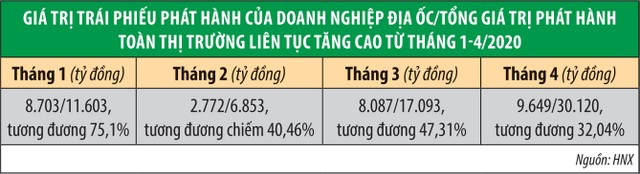

Diễn biến đáng chú ý trên thị trường trái phiếu doanh nghiệp từ đầu năm đến nay là khối doanh nghiệp bất động sản tăng mạnh lượng huy động vốn qua kênh phát hành trái phiếu.

Năm 2019, khối doanh nghiệp này huy động tổng cộng 57.110,7 tỷ đồng bằng trái phiếu, chiếm 19,25% tổng giá trị toàn thị trường.

Sang năm 2020, chỉ trong 4 tháng đầu năm, khối doanh nghiệp bất động sản trở thành nhóm doanh nghiệp huy động lượng vốn lớn nhất trên thị trường trái phiếu, khi chiếm tới 49,1% trong tổng số vốn trái phiếu mà các doanh nghiệp đã huy động được (58.000 tỷ đồng). Nhiều doanh nghiệp có dư nợ trái phiếu phát hành cao hơn từ 30-47 lần vốn tự có.

Lượng vốn huy động lớn, nhưng lại dồn cục ở một số doanh nghiệp với tuần suất phát hành dày đặc đến mức khó tin.

Chẳng hạn, theo dữ liệu thống kê của Sở Giao dịch chứng khoán Hà Nội (HNX), trong tổng số 102 đợt phát hành trái phiếu thành công trong tháng 1/2020, thì CTCP Đầu tư phát triển bất động sản TNR Holdings Việt Nam chiếm tới phân nửa, thực hiện tới 60 đợt phát hành, với lượng vốn huy động hơn 2.938 tỷ đồng/tổng lượng vốn huy động toàn thị trường là 8.703 tỷ đồng.

Cùng với dư nợ trái phiếu cao, lãi suất huy động của các doanh nghiệp bất động sản trong 4 tháng đầu năm nay cũng khá cao, mức bình quân đạt trên 11%/năm, trong khi mặt bằng chung toàn thị trường là 9,63%/năm. Những công ty phát hành lãi suất cao trong 4 tháng đầu năm nay có thể kể tới là CTCP Đầu tư IDJ Việt Nam, trả lãi suất 13%/năm; CTCP Đầu tư bất động sản Đông Dương trả lãi 12%/năm... (chi tiết xem bảng).

Về phía doanh nghiệp, vì sao lại chấp nhận huy động lãi suất cao khi môi trường kinh doanh bất động sản còn nhiều khó khăn và bất định phía trước? Ghi nhận của Báo Đầu tư Chứng khoán cho biết, doanh nghiệp có những lý do buộc phải làm việc này.

“Có những thời điểm room cho vay tín dụng của một số ngân hàng chạm trần cho phép. Khi doanh nghiệp vay vốn đúng vào thời điểm đó thì gặp khó, nên phải tìm cách huy động vốn từ các nguồn khác để đáp ứng nhu cầu kinh doanh. Chúng tôi đã chọn cách phát hành trái phiếu”, ông Phạm Duy Hưng, Thành viên HĐQT IDJ chia sẻ.

Cũng theo ông Hưng, việc IDJ phát hành trái phiếu với lãi suất 13%/năm đúng là cao hơn so với mặt bằng chung của thị trường, nhưng so với chi phí mà Công ty phải trả khi vay vốn ngân hàng, thì… không chênh lệch nhiều.

Mặt bằng lãi suất mà các doanh nghiệp bất động sản đang vay ngân hàng khoảng 11-12%/năm, thậm chí cao hơn, nhưng không phải lúc nào cũng vay được vốn, bởi nhiều khi ngân hàng đối tác không còn hạn mức cho vay lĩnh vực bất động sản.

Trong khi đó, việc vay vốn ngân hàng phải trải qua thời gian thẩm định, hoàn tất thủ tục để giải ngân, nhất là khi doanh nghiệp “gõ cửa” các ngân hàng mới.

Điều này ảnh hưởng tiêu cực đến cơ hội kinh doanh, nên doanh nghiệp bất động sản chấp nhận trả lãi suất cao hơn lãi vay ngân hàng để tìm vốn từ thị trường một cách nhanh hơn, chủ động hơn.

Liên quan đến rủi ro thanh toán của doanh nghiệp bất động sản, lãnh đạo IDJ cho biết, như đã phân tích ở trên, thực ra mặt bằng lãi suất huy động trái phiếu doanh nghiệp ở mức 12-13%/năm không khác nhiều với chi phí vay ngân hàng, nên phù hợp với khả năng thanh toán và sức chịu đựng của doanh nghiệp bất động sản, chứ không đến mức rủi ro.

Một số công ty bất động sản chia sẻ, họ thấu hiểu cuộc chơi trên thị trường vốn rất khắc nghiệt, nếu để xảy ra tình trạng mất khả năng thanh toán nợ và gốc trái phiếu là rất mất uy tín, khi đó sẽ hết cửa vay vốn, nhất là qua kênh phát hành trái phiếu...

Bản thân doanh nghiệp phải lo cho mình trước trên cơ sở cân nhắc nhiều yếu tố. Phương án được lựa chọn là phương án có khả năng cân bằng được lợi ích của doanh nghiệp với người cho vay và các khách hàng.

Rủi ro và lợi nhuận, điểm cân bằng ở đâu?

Nhiều công ty bất động sản bị siết cửa vay vốn qua ngân hàng đã tìm cách tăng mạnh vay vốn trên thị trường tài chính, theo góc nhìn từ nhiều chuyên gia, là đang đẩy rủi ro sang thị trường trái phiếu doanh nghiệp.

Ông Trần Tiến Dũng, nhà đầu tư chứng khoán lâu năm nhìn nhận, ngân hàng sợ cho vay bất động sản vì rủi ro nên kiểm soát chặt dòng vốn, trong khi cửa cho các doanh nghiệp gọi vốn qua kênh trái phiếu lại rộng mở, nên đang đẩy rủi ro từ thị trường tiền tệ sang thị trường tài chính.

Dù ở thị trường nào thì nền kinh tế vẫn sẽ phải đối mặt với rủi ro bong bóng bất động sản do lượng vốn “bơm” vào thị trường này khá mạnh. Do đó, việc gọi vốn bằng trái phiếu của các doanh nghiệp nói chung, doanh nghiệp bất động sản nói riêng, cần có sự kiểm soát tốt hơn để phòng tránh nguy cơ đổ vỡ.

Trong khi đó, một số công ty bất động sản cho rằng, luật chơi trên thị trường tài chính luôn là rủi ro lớn thì lợi nhuận cao.

Do đó, chính sách quản lý cần thông thoáng cho phép các nhà đầu tư có năng lực tài chính, khả năng chịu đựng rủi ro cao tham gia đầu tư vào các sản phẩm trái phiếu doanh nghiệp.

Điều này vừa đáp ứng được khẩu vị đầu tư của nhà đầu tư, vừa tạo thuận lợi cho doanh nghiệp huy động vốn qua phát hành trái phiếu. Việc chặn lại bằng các động tác kỹ thuật sẽ khiến thị trường giật cục, mất đi bản chất thị trường.

Mới đây, Bộ Tài chính lần thứ hai cảnh báo nhà đầu tư cá nhân thận trọng đầu tư vào trái phiếu doanh nghiệp. Theo cơ quan này, đầu tư nếu không am hiểu về sản phẩm chính là đang tích tụ rủi ro cho chính mình và cho thị trường.