Tốc độ tăng trưởng cao

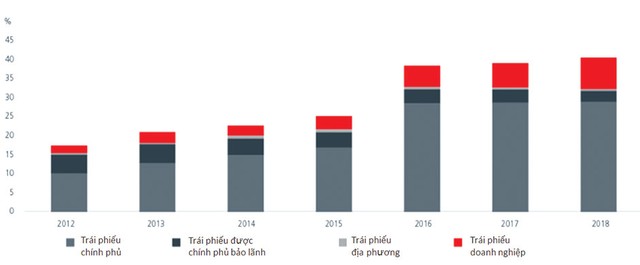

Năm 2018, quy mô thị trường trái phiếu Việt Nam gấp hơn 2 lần năm 2012, tương đương 39% GDP; trong đó, quy mô thị trường trái phiếu doanh nghiệp tăng gần 5 lần, đạt 6,2 tỷ USD. Sự phát triển của thị trường trái phiếu không chỉ được thúc đẩy bởi tăng trưởng GDP, ổn định kinh tế vĩ mô, lạm phát thấp, mà còn bởi các doanh nghiệp tăng cường phát hành trái phiếu để đa dạng hóa nguồn vốn.

Trong bài viết trước đây về Việt Nam (Việt Nam: một đại diện nổi bật của châu Á cho tăng trưởng các thị trường mới nổi), chúng tôi nhận định rằng, Việt Nam có những bước tiến vượt bậc trong quá trình phát triển và sự biến chuyển đó đã được ghi nhận. Năm 2017, thị trường chứng khoán Việt Nam tăng trưởng hàng đầu châu Á và năm 2018 là một trong hai thị trường nhận dòng vốn ròng từ đầu tư nước ngoài. Với thị trường trái phiếu doanh nghiệp, Việt Nam là một trong những thị trường phát triển nhanh nhất ASEAN, mặc dù quy mô còn nhỏ (xem Ðồ thị 1).

Đồ thị 1: Thị trường trái phiếu Việt Nam tính theo % GDP

Lộ trình phát triển thị trường trái phiếu đã được Việt Nam đề ra trong năm 2017, một trong những mục tiêu là tăng quy mô thị trường lên 45% GDP vào năm 2020 và 65% vào năm 2030. Mặc dù trái phiếu chính phủ chiếm phần lớn thị trường trái phiếu, nhưng thị trường trái phiếu doanh nghiệp dự kiến sẽ trở thành một kênh quan trọng để tài trợ vốn cho nền kinh tế, bên cạnh kênh truyền thống là tín dụng ngân hàng.

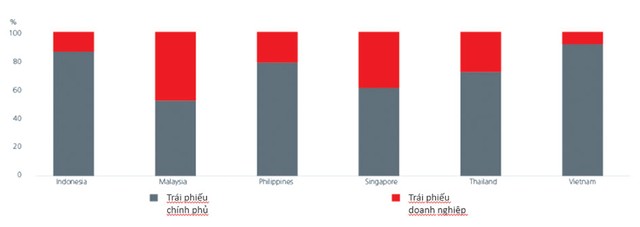

Đồ thị 2: Cơ cấu phân bổ thị trường trái phiếu ASEAN

Nửa đầu năm 2019, thị trường trái phiếu doanh nghiệp tiếp tục mở rộng, khối lượng phát hành tăng 34% so với cùng kỳ năm ngoái, trong bối cảnh lợi suất trái phiếu chính phủ giữ ở mức thấp nên khuyến khích nhà đầu tư tìm kiếm các công cụ cho lợi nhuận cao hơn và chính sách mới của Ngân hàng Nhà nước thúc đẩy không ít doanh nghiệp huy động vốn trái phiếu.

Cụ thể, các quy tắc tỷ lệ an toàn vốn và an toàn vốn tối thiểu mới khiến nhiều ngân hàng phát hành trái phiếu để đáp ứng yêu cầu này. Tương tự, việc hạn chế tín dụng vào lĩnh vực bất động sản khiến nhiều công ty chuyển sang huy động vốn trái phiếu. Theo đó, khoảng hai phần ba trái phiếu doanh nghiệp được phát hành bởi các ngân hàng và công ty bất động sản.

Thống kê thị trường sơ cấp cho thấy, nhà đầu tư trái phiếu doanh nghiệp lớn nhất vẫn là ngân hàng, đứng thứ hai là công ty chứng khoán. Các công ty chứng khoán hoạt động như một đơn vị trung gian và phân phối lại trái phiếu phát hành cho nhà đầu tư khác như ngân hàng, doanh nghiệp, nhà đầu tư cá nhân (xem Ðồ thị 3). Các công ty bảo hiểm chỉ nắm giữ một phần nhỏ trái phiếu doanh nghiệp, vì họ ưa chuộng trái phiếu doanh nghiệp dài hạn có mức tín nhiệm tốt, hoặc trái phiếu doanh nghiệp dài hạn được đảm bảo bởi những tổ chức bảo lãnh có mức tín nhiệm cao.

Đồ thị 3: Sơ lược về doanh nghiệp phát hành và nhà đầu tư trái phiếu doanh nghiệp Việt Nam.

Kỳ hạn phổ biến của trái phiếu doanh nghiệp là 2 - 3 năm, các kỳ hạn dài hơn đa phần là trái phiếu do ngân hàng phát hành. Tuy nhiên, việc có các trái phiếu kỳ hạn dài hơn mở ra cơ hội cho dòng tiền đầu tư từ khối bảo hiểm.

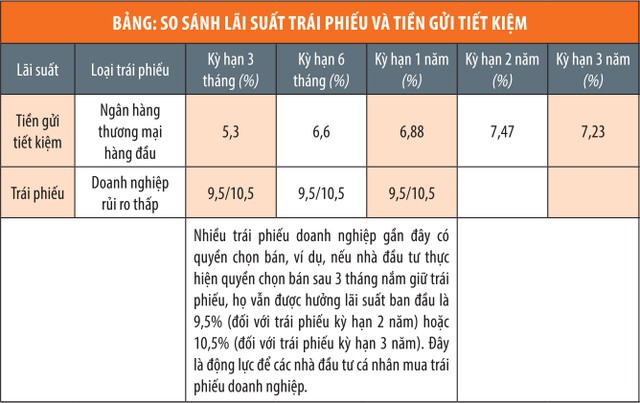

Gần đây, các nhà đầu tư cá nhân xuất hiện nhiều hơn, ước tính chiếm 10 - 15% trong tổng thị trường trái phiếu doanh nghiệp. Sức hút của trái phiếu doanh nghiệp gia tăng nhờ lợi tức được cải thiện do không ít trái phiếu được phát hành với quyền lựa chọn bán lại; nhà đầu tư cá nhân có thể bán lại trái phiếu cho doanh nghiệp phát hành sau một vài tháng nắm giữ mà vẫn hưởng được lợi nhuận như lãi suất cuống phiếu ban đầu. Ðây là một lựa chọn hấp dẫn so với sản phẩm tiền gửi tiết kiệm tại ngân hàng (xem Bảng).

Một số rủi ro, thách thức

Thanh khoản trái phiếu doanh nghiệp trên thị trường thứ cấp vẫn còn hạn chế, đây là rủi ro chính đối các các nhà đầu tư khi có nhu cầu chuyển sang tiền mặt. Ðể cải thiện tính thanh khoản cho các trái chủ, đặc biệt là nhà đầu tư cá nhân, nhiều trái phiếu doanh nghiệp (chủ yếu là kỳ hạn ngắn) được phát hành với quyền lựa chọn bán lại cho đơn vị phát hành.

Bên cạnh đó, việc thiếu cơ sở đánh giá rủi ro phù hợp có thể dẫn đến rủi ro thanh toán khi doanh nghiệp phát hành trái phiếu mất khả năng chi trả sau này, nhất là trong bối cảnh sự phát triển cơ sở hạ tầng của thị trường không theo kịp tốc độ tăng trưởng thị trường trái phiếu.

Hiện chưa có tổ chức xếp hạng tín nhiệm trong nước cung cấp đánh giá doanh nghiệp. Các tổ chức xếp hạng tín nhiệm quốc tế cũng chưa cung cấp đánh giá cho hầu hết tổ chức phát hành trái phiếu doanh nghiệp tại Việt Nam, ngoại trừ phần lớn ngân hàng trong nước được Moody’s xếp hạng.

Ngoài ra, phần lớn trái phiếu doanh nghiệp không được bảo đảm, ngoại trừ phần lớn trái phiếu doanh nghiệp được phát hành cho ngân hàng có tài sản đảm bảo.

Từ trước tới nay, nhà đầu tư thường chỉ quan tâm tới lãi suất, kỳ hạn và tên doanh nghiệp phát hành trái phiếu, chứ không có các tiêu chuẩn để tham khảo trước khi quyết định đầu tư.

Dù có những rủi ro, thách thức, nhưng thị trường trái phiếu doanh nghiệp dự kiến sẽ tiếp tục phát triển mạnh trong năm nay nhờ lạm phát thấp, kinh tế vĩ mô ổn định và các chính sách hỗ trợ tăng trưởng. Lợi tức trái phiếu cao hơn so với lãi suất tiền gửi ngân hàng khiến thị trường này càng thêm hấp dẫn các nhà đầu tư cá nhân, trong khi lãi suất trái phiếu chính phủ thấp sẽ giúp gia tăng nhu cầu đầu tư trái phiếu doanh nghiệp của các nhà đầu tư tổ chức. Mặt khác, biến động mạnh của thị trường chứng khoán khiến các nhà đầu tư chuyển hướng sang trái phiếu doanh nghiệp.

Việt Nam không tránh khỏi những ảnh hưởng liên quan đến chiến tranh thương mại giữa các nước lớn khi là một trong những nền kinh tế mở cửa nhất trong khu vực. Các tác động đang được nhận thấy là con số tăng trưởng kinh tế thấp hơn; tăng trưởng 6 tháng đầu năm 2019 đạt 6,8% so với cùng kỳ năm 2018 là 7,1%. Tuy nhiên, tăng trưởng cả năm dự báo đạt 6,7 - 6,8%, mức tương đối cao so với khu vực. Triển vọng trong dài hạn vẫn tích cực, được củng cố bởi nhu cầu tiêu dùng trong nước, dòng vốn đầu tư trực tiếp nước ngoài tăng trưởng tốt và lạm phát ổn định.

Tháng 4/2019, Standard & Poor‘s đã nâng mức xếp hạng tín nhiệm cho Việt Nam từ BB- lên BB+, với triển vọng ổn định. Tăng trưởng kinh tế tốt và thể chế được cải thiện là lý do chính để tổ chức này nâng hạng cho Việt Nam. Ðiều này củng cố niềm tin của nhà đầu tư vào thị trường trái phiếu doanh nghiệp.