Lãi suất cao ngất ngưởng, điều kiện phát hành dễ dãi khiến thị trường trái phiếu doanh nghiệp tăng nóng trong 2 năm qua. Tuy nhiên, rủi ro đang dần hiện hữu khi thời gian đáo hạn trái phiếu đến gần, mà khả năng trả nợ của doanh nghiệp lại suy giảm nghiêm trọng. Nhằm siết lại thị trường trái phiếu, một loạt nghị định mới được ban hành. Song cũng từ đây, nhiều bất cập khác lại nảy sinh.

Bài 2: Những thương vụ “ma” làm méo thị trường

Trái phiếu doanh nghiệp được coi là công cụ nợ cao cấp, nhưng thị trường này đã bị biến thành “chợ đen”, với rất nhiều thương vụ đi đêm, những cú bắt tay dưới gầm bàn giữa các bên.

Mập mờ kẻ bán, người mua

Cách đây gần một tháng, công ty cháu của một tập đoàn bất động sản lớn, cũng là cổ đông lớn của một ngân hàng đã phát hành 17.000 tỷ đồng trái phiếu để huy động vốn với lãi suất 9%/năm. Song theo thông tin của nhà đầu tư mua trái phiếu do doanh nghiệp này phát hành, lãi suất thực tế mà công ty này chi trả lên tới 22%/năm.

“Huy động vốn với lãi suất cao như vậy chứng tỏ doanh nghiệp đã khát tiền đến mức… uống nước biển để giải khát”, TS. Lê Xuân Nghĩa, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia nói và cho rằng, trong bối cảnh hiện nay, ngoài vay vốn để đảo nợ, làm sạch bảng cân đối tài sản cuối năm, không có lý do gì khiến doanh nghiệp phát hành trái phiếu lãi suất cao như vậy.

Dù sở hữu chéo trực tiếp giữa ngân hàng với doanh nghiệp sân sau đã giảm mạnh, song theo nhiều chuyên gia, mối quan hệ này đang biến hóa phức tạp và khó kiểm soát. Dễ nhận thấy, các cổ đông lớn của ngân hàng hiện đều đồng thời là các ông chủ, bà chủ của các tập đoàn bất động sản hoặc có mối quan hệ thân thiết với các tập đoàn bất động sản.

Trong khi số lượng công ty con của ngân hàng bị kiểm soát chặt, thì số lượng công ty con, cháu, chắt… của các tập đoàn bất động sản lại tăng lên như nấm sau mưa, có tập đoàn lên tới hàng trăm công ty con, cháu, chắt. Việc xác minh mối quan hệ của các công ty này với các ông chủ nhà băng rất khó, nhất là khi ngân hàng - doanh nghiệp đang chuyển dần từ quan hệ tín dụng sang quan hệ đầu tư trái phiếu doanh nghiệp.

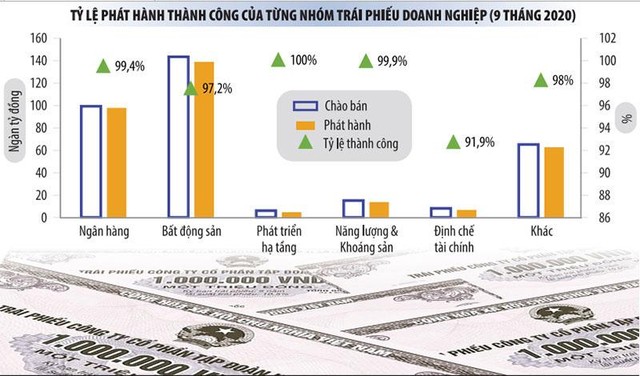

Năm 2020, thị trường bất động sản ảm đạm, nhưng doanh nghiệp trong ngành vẫn dồn dập phát hành trái phiếu để huy động vốn. Câu hỏi đặt ra là, doanh nghiệp bất động sản huy động vốn làm gì khi các dự án gần như đình trệ?

“Tôi được biết, có doanh nghiệp bất động sản phát hành trái phiếu huy động 3.000 tỷ đồng để triển khai dự án, song thực chất, họ chỉ sử dụng 800 tỷ đồng cho dự án, còn lại để trả nợ ngân hàng, mua dự án đất nông nghiệp khác và hạch toán lỗ, sau đó chuyển phần lợi nhuận từ các dự án lãi khác vào dự án lỗ này để né thuế thu nhập doanh nghiệp”, một chuyên gia phân tích cho biết.

Theo nhiều chuyên gia, ma trận của trái phiếu doanh nghiệp vô cùng phức tạp. Đằng sau ma trận này là một loạt nghi án liên quan đến rót vốn cho công ty sân sau, đảo nợ, chuyển lợi nhuận để trốn thuế...

Còn nhớ, năm 2019, thị trường xôn xao trước thông tin Công ty cổ phần Đầu tư Thương mại Hồng Hoàng có vẻn vẹn 5 tỷ đồng vốn trong nước, nhưng phát hành trái phiếu huy động tới 1.400 tỷ đồng từ một nhà đầu tư nước ngoài giấu tên, lãi suất lên tới 20%/năm. Đáng nói, công ty này có mối quan hệ chặt chẽ với gia đình ông chủ Ngân hàng ACB và lô trái phiếu phát hành cũng được thế chấp bằng chính cổ phiếu ACB.

Thương vụ phát hành trái phiếu bí ẩn trên đã gây ra nhiều đồn đoán về việc lách các quy định tỷ lệ sở hữu ngân hàng hay chuyển giá, chuyển thuế khi đó. Dù chưa nghi án nào được làm rõ, song điều này càng cho thấy, phát hành trái phiếu doanh nghiệp ở Việt Nam có nhiều thương vụ vô cùng khó hiểu.

Do hầu hết trái phiếu doanh nghiệp ở Việt Nam được phát hành riêng lẻ, nên danh tính của nhà đầu tư, lãi suất, tài sản đảm bảo… được giấu kín là chuyện bình thường, rủi ro xảy ra - nếu có - cũng không mang tính hệ thống. Tuy nhiên, nếu số trái phiếu này được bán lại cho nhà đầu tư cá nhân trên thị trường thứ cấp, rủi ro sẽ lan rộng khó kiểm soát. Vì vậy, siết lại chất lượng trái phiếu và minh bạch thông tin là đòi hỏi hàng đầu.

|

| Trái phiếu doanh nghiệp cần được xem là công cụ nợ đẳng cấp, giúp doanh nghiệp vừa huy động được vốn, vừa nâng cao hình ảnh thương hiệu, không thể coi trái phiếu là công cụ để tái cấu trúc nợ. Nguồn:SSI. Đồ họa: Đan Nguyễn |

Chợ vốn cao cấp thành “chợ trời” thượng vàng hạ cám

Theo ông Vũ Đức Tiến, Tổng giám đốc Công ty cổ phần Chứng khoán Sài Gòn - Hà Nội (SHS), trái phiếu doanh nghiệp là công cụ nợ vừa đẳng cấp, vừa đại chúng của thị trường vốn. Một khi doanh nghiệp nhận thức được đây là công cụ nợ đẳng cấp thì họ vừa huy động được vốn, lại nâng cao được hình ảnh, thương hiệu trên thị trường tài chính.

“Để huy động được vốn qua kênh trái phiếu, doanh nghiệp phải nâng cao uy tín của mình trước các trái chủ. Song đáng buồn là, thời gian qua, nhiều doanh nghiệp đã lợi dụng trái phiếu doanh nghiệp, biến công cụ nợ “sang chảnh” này thành công cụ thấp hơn cả tín dụng, coi trái phiếu là công cụ để tái cấu trúc nợ”, ông Tiến nói.

Thực tế, sự méo mó của thị trường trái phiếu không chỉ do sự gian dối của doanh nghiệp phát hành, mà do tất cả các bên tham gia: nhà đầu tư chỉ chạy theo lãi suất; cấp trung gian phân phối (ngân hàng, công ty chứng khoán…) chỉ quan tâm bán được nhiều trái phiếu doanh nghiệp mà nói quá hoặc cam kết không đúng với nhà đầu tư. Đặc biệt, thủ phạm khiến trái phiếu “rác” tràn ngập thị trường có phần lỗi không nhỏ của các nhà tư vấn phát hành.

Do không bắt buộc phải qua xếp hạng tín nhiệm, tài sản đảm bảo hay bảo lãnh thanh toán, nên công cụ duy nhất để nhà đầu tư nhận diện chất lượng trái phiếu và trả nợ của doanh nghiệp là bản cáo bạch phát hành trái phiếu (OC). Song chất lượng OC lại tùy vào yêu cầu của nhà tư vấn phát hành.

Nếu nhà tư vấn chặt chẽ, cẩn trọng, trách nhiệm…, thì doanh nghiệp phát hành phải công bố các thông tin vô cùng tỉ mỉ như: phương án sử dụng vốn thế nào, quản lý tài sản đảm bảo ra sao, có bảo lãnh thanh toán hay không… Thậm chí, có nhà phát hành còn chi tiết đến mức đưa ra cả các điều khoản ngoại trừ để nhà đầu tư cân nhắc.

Ngược lại, có nhà phát hành rất sơ sài, chỉ yêu cầu doanh nghiệp phát hành công bố vài số liệu, nửa vô tình, nửa cố ý mập mờ về phương án sử dụng vốn, khả năng trả nợ, cũng như tài sản đảm bảo của doanh nghiệp, đẩy toàn bộ rủi ro cho nhà đầu tư. Chính vì vậy, cùng một bộ OC, có nhà tư vấn lấy phí lên tới vài chục tỷ đồng, song cũng có nhà tư vấn chỉ hét giá vài trăm triệu đồng.

Nhà tư vấn phát hành chính là “chốt chặn” của thị trường trái phiếu doanh nghiệp, là phễu lọc đầu tiên để thẩm định trái phiếu có tốt không, có đủ điều kiện phát hành không. Sau khi thẩm định xong, nhà tư vấn cũng chính là đơn vị trung gian “nối” doanh nghiệp phát hành đến các tổ chức trung gian phân phối, đơn vị giải ngân tham gia, cùng đưa ra các điều khoản thương mại đảm bảo minh bạch, an toàn.

“Nếu quy trình trên được thực hiện nghiêm túc, trái phiếu doanh nghiệp sẽ không tiềm ẩn nhiều rủi ro. Song nếu doanh nghiệp phát hành, bên tư vấn và cả bên phân phối có sự bắt tay nhau mập mờ, rủi ro sẽ rất lớn”, Giám đốc một công ty chứng khoán tại Hà Nội cho biết.

Để siết chặt thị trường trái phiếu doanh nghiệp, năm 2020, Chính phủ đã ban hành Nghị định số 81/2020/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 163/2018/NĐ-CP có hiệu lực từ ngày 1/9/2020 và Nghị định số 153/2020/NĐ-CP về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ, có hiệu lực từ ngày 1/1/2021.

Các nghị định mới đưa ra các điều kiện phát hành khắt khe hơn với doanh nghiệp, ngăn chặn nhà đầu tư cá nhân tham gia và cũng bước đầu cảnh báo tổ chức tư vấn, phân phối, phát hành trái phiếu, chủ yếu là công ty chứng khoán và các ngân hàng thương mại, với yêu cầu phải cung cấp thông tin đầy đủ cho nhà đầu tư để họ có căn cứ ra quyết định đầu tư. Các tổ chức này cũng phải tính toán về tính khả thi trong thực hiện cam kết của doanh nghiệp khi phân phối trái phiếu.

Mặc dù quy định mới đã phần nào làm giảm độ nóng của thị trường trái phiếu, lọc bớt trái phiếu doanh nghiệp rác và ngăn nhà đầu tư cá nhân nhỏ lẻ tham gia thị trường này, song nhiều chuyên gia cho rằng, thực tế, cơ quan quản lý vẫn không có công cụ để kiểm soát việc mua bán trái phiếu doanh nghiệp trao tay trên thị trường thứ cấp.

Bên cạnh đó, cơ quan quản lý cũng chưa có các công cụ hữu hiệu để ngăn chặn các thương vụ “đi đêm” giữa doanh nghiệp phát hành và bên tư vấn, giải ngân; cũng không thể kiểm soát được dòng vốn huy động từ kênh trái phiếu đã được doanh nghiệp giải ngân ra sao.

“Hiện nhà đầu tư không biết nguồn vốn mà mình cho doanh nghiệp vay được sử dụng như thế nào, doanh nghiệp đó có nguy cơ đổ vỡ hay không. Theo tôi, bên cạnh đưa ra điều kiện phát hành, điều quan trọng nhất là cơ quan quản lý - ở đây là Ủy ban Chứng khoán Nhà nước - phải đưa ra được cơ chế giám sát dòng vốn huy động từ trái phiếu của các doanh nghiệp”, TS. Nguyễn Trí Hiếu, chuyên gia tài chính đề nghị.

Trái phiếu doanh nghiệp: “Bom nợ” hiển hiện - Bài 1: Cỗ máy “3 không” hút tiền khủng cho doanh nghiệp

Mặc dù vậy, nhiều ý kiến cho rằng, nhiệm vụ đó vượt quá khả năng của Ủy ban Chứng khoán Nhà nước. Hơn nữa, ở các nước, nhiệm vụ giám sát các công ty không đại chúng phát hành riêng lẻ thuộc về đơn vị tư vấn phát hành, thường là các công ty chứng khoán. Vì vậy, chính sách quản lý cần phải quy định chặt chẽ hơn nữa về trách nhiệm của nhà tư vấn phát hành.

Thị trường đang trong giai đoạn đầu phát triển.

Ông Vũ Đức Tiến, Tổng giám đốc Công ty cổ phần Chứng khoán Sài Gòn - Hà Nội (SHS)

Thị trường trái phiếu doanh nghiệp vẫn đang trong giai đoạn đầu phát triển, các nhà đầu tư chưa chuyên nghiệp, các bên liên quan (tư vấn, phân phối phát hành…) vô tình hoặc cố tình không chuẩn hóa. Trong đó, nhà tư vấn và doanh nghiệp phát hành cố tình bắt tay nhau để không chuẩn hóa phải chiếm tới 50%.

Nhà đầu tư sẵn sàng mua trái phiếu doanh nghiệp không cần tài sản đảm bảo, song họ phải hiểu rõ doanh nghiệp phát hành là ai, đơn vị tư vấn và quản lý giải ngân là ai, phương án sử dụng vốn như thế nào… Những thông tin đó phải được thể hiện đầy đủ, chi tiết trong OC.

Tuy nhiên, chất lượng OC hiện nay rất khác nhau, tùy từng đơn vị tư vấn. Nếu tổ chức tư vấn phát hành nghiêm túc, trách nhiệm thì sẽ sàng lọc và giúp phát hành ra thị trường các trái phiếu doanh nghiệp tốt. Ngược lại, tư vấn dễ dãi sẽ khiến OC không rõ ràng thì chất lượng trái phiếu không bảo đảm.