Liên ngân hàng “phát nhiệt” trước

Quý IV là thời điểm nhu cầu vốn của các doanh nghiệp tăng cao nhất năm do tính chất chu kỳ của nền kinh tế, đặc biệt là nhu cầu vốn phục vụ cho dịp Tết Nguyên đán (năm nay đến sớm hơn năm ngoái).

Đây là lý do được tất cả các báo cáo đưa ra khi nhận định về diễn biến lãi suất 2 tuần qua. Biểu hiện của nhu cầu vốn tăng được đo đầu tiên trên thị trường liên ngân hàng, nơi các ngân hàng vay mượn vốn của nhau.

Thanh khoản thị trường này ngay từ thời điểm cuối quý III/2018 đã chuyển dịch sang trạng thái bớt dồi dào hơn so với giai đoạn 6 tháng đầu năm. Mặt bằng lãi suất tăng mạnh, với mức hơn 2,0%/năm cho các kỳ hạn từ 3 tháng trở xuống và 0,3 - 1,1%/năm với kỳ hạn từ 6 tháng trở lên.

Lãi suất qua đêm dao động trong biên độ khá rộng 1,0 - 5,0%/năm với kỳ hạn qua đêm đến 1 tuần, phản ánh nhu cầu vốn tăng lên và diễn biến khá khác nhau giữa các ngân hàng.

Cùng diễn biến, bình quân lãi suất kỳ hạn 1 tuần trong quý III/2018 ở mức 3,35%/năm, cao hơn 1,7%/năm so với 6 tháng đầu năm và cao hơn mức 2,2%/năm so với cùng kỳ năm 2016 và 2017…

Bước sang đầu tháng 10, trong bản tin Tổng hợp kinh tế - tài chính tuần 1 - 5/10/2018 của Trung tâm Nghiên cứu kinh tế, Ngân hàng Maritime Bank cho biết, lãi suất liên ngân hàng VND duy trì đà tăng của tuần trước đó ở tất cả các kỳ hạn các phiên đầu tuần, chỉ giảm trở lại vào phiên cuối tuần.

Chốt tuần 5/10, lãi suất giao dịch quanh mức: Qua đêm là 2,98%/năm (tăng 0,13 điểm phần trăm); 1 tuần 3,23%/năm (tăng 0,18 điểm phần trăm); 2 tuần 3,40%/năm (tăng 0,12 điểm phần trăm); 1 tháng 3,83%/năm (tăng 0,13 điểm phần trăm).

Xu hướng tăng lãi suất từ thị trường liên ngân hàng đã dần được dịch chuyển sang thị trường 1 (thị trường huy động vốn từ dân cư và tổ chức).

Dự báo về quý cuối năm, một báo cáo phân tích của BIDV cho biết, mặt bằng lãi suất giao dịch tiếp tục có xu hướng tăng, bình quân kỳ hạn 1 tuần xoay quanh 4,0%/năm và kỳ hạn 3 tháng xoay quanh mức 4,5%/năm.

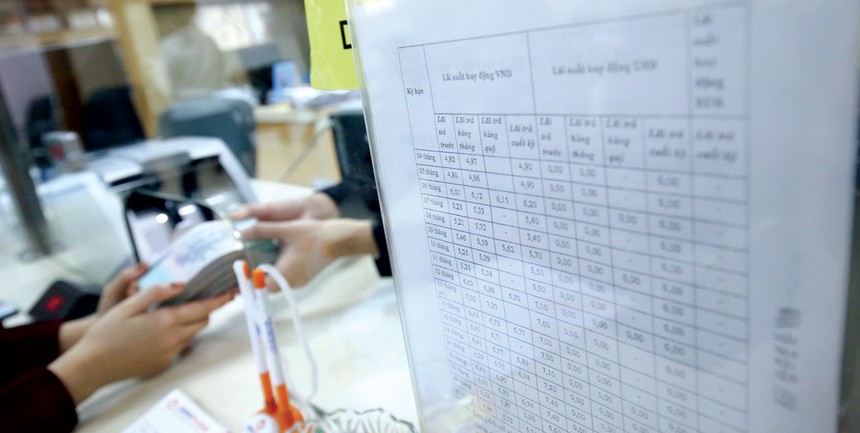

Ghi nhận của Báo Đầu tư Chứng khoán, hầu hết các ngân hàng đã thay biển niêm yết lãi suất trước cửa chi nhánh và phòng giao dịch của mình. Tại VPBank, lãi suất được điều chỉnh tăng từ ngày 28/9 ở hầu hết kỳ hạn tiền gửi.

Lãi suất cao nhất tại Ngân hàng tăng từ 6,9%/năm lên 7,2%/năm được áp dụng với kỳ hạn từ 18 tháng và số tiền trên 5 tỷ đồng. Hay như Maritime Bank tăng lãi suất các kỳ hạn 7 tháng, 8 tháng, 12 tháng bắt đầu từ ngày 5/10.

Tại khối ngân hàng thương mại có vốn nhà nước chi phối, biểu lãi suất mới nhất thấp hơn các ngân hàng cổ phần, nhưng cũng được điều chỉnh tăng nhẹ so với trước đó.

Tại VietinBank, lãi suất được điều chỉnh thêm 0,2 điểm phần trăm ở nhiều kỳ hạn, hiện mức lãi suất tiền gửi kỳ hạn 1 - 2 tháng là 4,5%/năm; kỳ hạn 3 - 4 tháng lãi suất 4,8%/năm; kỳ hạn từ 5 - 6 tháng lãi suất lên 5%/năm; kỳ hạn từ 6 - 9 tháng lên 5,5%/năm...

Tại BIDV, gửi tiết kiệm kỳ hạn 1 - 2 tháng lãi suất là 4,5%/năm; kỳ hạn 6 tháng lên 5,5%/năm. Các mức lãi suất này cũng tăng 0,2 điểm phần trăm so với trước. Riêng kỳ hạn 3 tháng lên 5%/năm, tăng 0,4 điểm phần trăm so với trước đó.

Mặt bằng lãi suất có thể sẽ điều chỉnh tăng

Nếu lãi suất tăng là hiện tượng chu kỳ và bình thường thì năm nay có một yếu tố “không bình thường” chắc chắn sẽ ảnh hưởng tới cách thức hoạt động của các ngân hàng năm sau đó, là việc Ngân hàng Nhà nước (NHNN) đang siết dần chính sách tiền tệ. Điều này sẽ khiến mặt bằng lãi suất nhích tăng.

Theo một lãnh đạo cao cấp BIDV, chính sách điều hành tiền tệ của NHNN trong quý III/2018 đã cho thấy bước ngoặt rõ nét, thể hiện ở các khía cạnh:

Thứ nhất, mục tiêu điều hành của NHNN đã chuyển dịch từ hạ lãi suất thúc đẩy tăng trưởng kinh tế sang tập trung vào hai mục tiêu chính là kiểm soát lạm phát và ổn định giá trị đồng tiền.

Thứ hai, NHNN điều tiết cung tiền theo hướng chặt chẽ hơn trong quý III/2018, thông qua đẩy mạnh việc hút tiền qua kênh tín phiếu, thể hiện ở việc tăng cường cả về khối lượng, kỳ hạn và lãi suất trúng thầu tín phiếu.

Cũng theo vị lãnh đạo này, thanh khoản toàn hệ thống cũng có xu hướng sụt giảm trong quý III/2018 khi huy động vốn VND tăng trưởng ở mức âm và thấp hơn tốc độ tăng trưởng tín dụng VND kéo theo chênh lệch huy động vốn - tín dụng VND tính đến 20/9 đã thu hẹp hơn 170.000 tỷ đồng so với cuối quý II/2018.

Đồng thời, tâm lý thị trường đã chuyển dịch từ trạng thái lạc quan kéo dài trước đó sang lo ngại lan rộng khi mà rủi ro gia tăng tại thị trường trong nước cũng như quốc tế, đẩy mặt bằng lãi suất lên cao trong tháng 7 và tháng 8, thậm chí có thời điểm còn vượt cả mức trần lãi suất OMO 4,75%/năm.

Một thông tin đáng chú ý đến từ số liệu của Tổng cục Thống kê cho biết, tính đến gần cuối tháng 9, huy động vốn của các tổ chức tín dụng tăng 9,15%, trong khi tăng trưởng tín dụng của nền kinh tế đạt 9,52%.

Dự báo về quý cuối năm, một báo cáo phân tích của BIDV cho biết, mặt bằng lãi suất giao dịch tiếp tục có xu hướng tăng, bình quân kỳ hạn 1 tuần xoay quanh 4,0%/năm và kỳ hạn 3 tháng xoay quanh mức 4,5%/năm.

Các yếu tố chính tác động lên diễn biến lãi suất trong quý IV/2018 sẽ tiếp tục theo hướng tạo áp lực tăng lên mặt bằng lãi suất là chủ đạo:

Thứ nhất, với mục tiêu tổng quát cho giai đoạn từ nay đến 2025 và 2030 là kiểm soát lạm phát và ổn định tỷ giá, NHNN sẽ tiếp tục điều hành chính sách tiền tệ theo hướng chặt chẽ thông qua các công cụ chính như tín phiếu hay bán USD can thiệp, đồng thời kiểm soát chặt chẽ tín dụng cả về chất lượng và tốc độ tăng trưởng

Thứ hai, tín dụng trong quý IV/2018 dự kiến có xu hướng tăng trưởng nhanh hơn so với quý III và nhanh hơn huy động vốn, do nhu cầu vay vốn thường có xu hướng gia tăng trong những tháng cuối năm, trong khi lượng tiền mặt ngoài ưu thông cũng có xu hướng tăng mạnh khiến cho huy động vốn sụt giảm, kéo theo chênh lệch huy động vốn - tín dụng VND dự kiến sẽ tiếp tục thu hẹp khoảng 40.000 – 50.000 tỷ đồng trong quý IV/2018.

Tổng giám đốc một ngân hàng thương mại cổ phần có trụ sở trong miền Nam cho biết, số dư tiền gửi Kho bạc Nhà nước tại ngân hàng thương mại vẫn là biến số khó lường và dự kiến sẽ biến động thường xuyên hơn trong quý IV, do nhu cầu chi tiêu ngân sách có xu hướng gia tăng theo chu kỳ cuối năm, trong khi nguồn thu từ các giao dịch thoái vốn cổ phần diễn biến không như kỳ vọng.