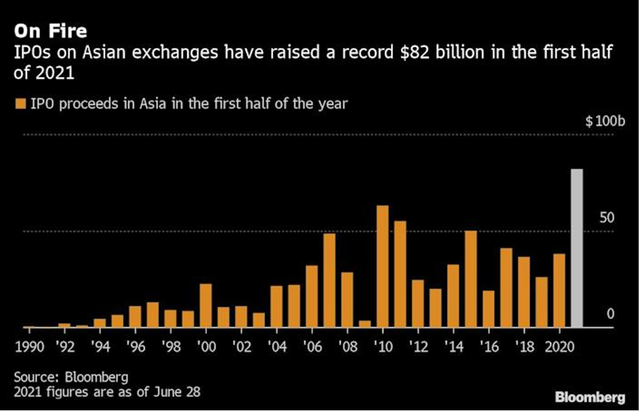

Dữ liệu do Bloomberg tổng hợp cho thấy, các công ty ở châu Á đã huy động được 82 tỷ USD thông qua các đợt phát hành cổ phiếu lần đầu ra công chúng trong năm nay, nhiều nhất từ trước đến nay trong giai đoạn nửa đầu năm và đánh bại kỷ lục 63 tỷ USD trước đó trong giai đoạn tương đương vào năm 2010.

|

Số tiền huy động thành công thông qua hoạt động IPO ở châu Á |

Sự gia tăng mạnh các thương vụ IPO này là một phần của xu hướng toàn cầu, hoạt động IPO của các công ty trên toàn cầu đã đạt kỷ lục gần 351 tỷ USD trong nửa đầu năm 2021 khi hưởng lợi từ môi trường lãi suất cực thấp và thanh khoản dồi dào đã thúc đẩy các nhà đầu tư có khẩu vị rủi ro cao đầu tư vào các tài sản rủi ro hơn.

Tuy nhiên, giai đoạn cuối năm có thể gặp nhiều thách thức hơn. Mối lo ngại ngày càng tăng rằng lạm phát gia tăng sẽ khiến Mỹ và các ngân hàng trung ương lớn khác rút lại một số biện pháp kích thích vốn đã đặt nền tảng cho đợt tăng giá của thị trường chứng khoán toàn cầu trong năm qua.

“Trong tương lai, mọi người sẽ có xu hướng thận trọng hơn một chút. Đầu năm nay, mọi người khá tập trung vào chỉ tiêu tăng trưởng cao. Hiện nay, có rất nhiều nhà đầu tư nhận thấy mức định giá đối với các cổ phiếu công nghệ là tương đối cao”, Selina Cheung, đồng Giám đốc thị trường vốn cổ phần châu Á tại UBS Group AG cho biết.

Cổ phiếu công nghệ đã đứng đầu trong đợt bùng nổ IPO của châu Á vào đầu năm nay, dẫn đầu là Kuaishou Technology của Trung Quốc với thương vụ IPO lớn nhất thế giới năm 2021, được thực hiện vào tháng 2/2021.

Nhưng làn sóng này bắt đầu thay đổi vào tháng 3 khi những lo lắng về chính sách tiền tệ thắt chặt hơn của Mỹ đã gây ra tình trạng bán tháo đối với các cổ phiếu tăng trưởng từ công nghệ đến chăm sóc sức khỏe.

Hiệu ứng gợn sóng này cũng có thể nhận thấy trong thị trường IPO khi các tổ chức phát hành tiềm năng buộc phải hạ định giá mục tiêu trong bối cảnh biến động giao dịch gia tăng.

Tuy nhiên, môi trường đầu tư đang thay đổi đã không ngăn được một số công ty hàng đầu châu Á ở Hàn Quốc đến Ấn Độ xếp hàng để được niêm yết cổ phiếu.

Hàn Quốc đang sẵn sàng cho một năm kỷ lục với nhà phát triển trò chơi di động Krafton và ngân hàng cho vay trên internet Kakao Bank đang tìm cách huy động hơn 7 tỷ USD.

Sự hiện diện của các công ty Trung Quốc trong danh sách niêm yết vẫn chiếm ưu thế ngay cả khi sự đàn áp của Bắc Kinh đối với một số công ty công nghệ khổng lồ của Trung Quốc ngày một tăng.

Chiến lược gia Cheung cho biết, lạm phát sẽ là yếu tố then chốt đối với triển vọng của thị trường IPO, đồng thời lưu ý rằng các vấn đề về rủi ro chính sách đang gây ảnh hưởng đến thị trường Trung Quốc có thể vẫn còn hiện hữu.