Tháng 12 và ẩn số thị trường

Tháng 12 hàng năm vốn không phải là thời kỳ thuận lợi cho thị trường chứng khoán khi dòng tiền có xu hướng nghỉ ngơi chờ đợi chu kỳ tăng trưởng mới, mùa kết quả kinh doanh chưa tới còn hoạt động kinh doanh chính trong năm hầu hết đã ngã ngũ và không còn nhiều đột biến.

Tuy nhiên, với bối cảnh vĩ mô năm 2017 có xu hướng ủng hộ thị trường khi lãi suất, tỷ giá ổn định, GDP, tín dụng tăng trưởng…, bên cạnh đó, câu chuyện thường kỳ như đợt cơ cấu cuối cùng của 2 quỹ VNM ETF, FTSE ETF, dự báo về kết quả kinh doanh quý IV và năm nay như việc thoái vốn, bán vốn nhà nước, cổ phần hóa được đẩy mạnh đã thu hút sự chú ý của nhà đầu tư.

Sự hưng phấn của thị trường được thúc đẩy bởi các sự kiện như Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) thoái vốn khỏi FPT, VCG, DMC, NTP, NTP, LDP…, Bộ Xây dựng thoái vốn khỏi DIG, đấu giá Becamex IDC hay cổ phần hóa PV Oil, PV Power, BSR, Tổng công ty Thuốc lá…

Sau khi vượt qua tâm lý “bán trong tháng 5” và tháng 7 “cô hồn” thuận lợi, chứng khoán Việt Nam đang tiếp tục cuộc đua nước rút ngoạn mục những tháng cuối cùng của năm 2017. Tính đến cuối tháng 11, VN-Index vươn lên là chỉ số chứng khoán tăng trưởng nhanh thứ 3 thế giới, chỉ sau Mông Cổ (60%) và Argentina (90%).

Sau 10 năm kể từ khi VN-Index vượt 1.000 điểm với cơn sốt “nhà nhà chứng khoán, người người chứng khoán”, sự bứt phá trong năm 2017, đặc biệt là những tháng cuối năm đã đưa chứng khoán trở lại sôi nổi lúc “trà dư tửu hậu”, thu hút nhiều nhà đầu tư mới tham gia, nhất là khi lãi suất, tỷ giá, giá vàng ổn định, thậm chí giảm nhẹ. Việc bất động sản hạ nhiệt càng khiến kênh đầu tư này trở nên hấp dẫn.

Với tốc độ tăng trưởng 10 điểm/phiên trong nhiều phiên của tháng 11, nhiều nhà đầu tư lạc quan đã kỳ vọng chỉ số sẽ sớm chinh phục mức 1.000 điểm, thậm chí trở thành thị trường chứng khoán tăng trưởng nhanh nhất thế giới khi mà thời gian đến hết năm còn hơn 1 tháng.

Nhận xét về xu hướng cuối năm, nhiều công ty chứng khoán nghiêng về các kịch bản tích cực khi dự báo tăng trưởng hoặc ổn định chiếm ưu thế tuyệt đối. Đơn cử, nhận định thị trường tuần từ 27/11-1/12, Công ty Chứng khoán Đầu tư (IVS) tiếp tục lạc quan trong ngắn hạn đến trung hạn. Chung quan điểm, Công ty Chứng khoán Sài Gòn Hà Nội (SHS) cho rằng, VN-Index sẽ tiếp tục hướng đến ngưỡng tâm lý tiếp theo tại 950 điểm.

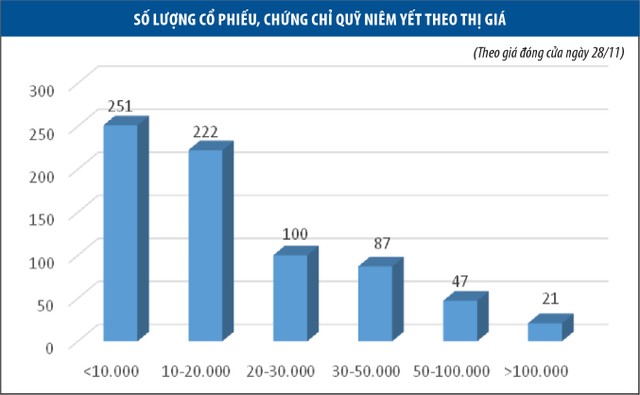

251 mã dưới mệnh giá, cơ hội ở đâu?

Trong bối cảnh những cổ phiếu vốn hóa lớn tăng trưởng và đạt đỉnh, tình trạng “xanh vỏ đỏ lòng” – các bluechips đầu ngành tăng giá trong khi hầu hết cổ phiếu còn lại đi ngang hoặc giảm khiến nhiều nhà đầu tư chưa thể vui mừng, thậm chí ngày càng thận trọng và lo lắng về nguy cơ điều chỉnh cục bộ ở một số cổ phiếu lớn sẽ ảnh hưởng lên chỉ số chung và tác động tiêu cực trên diện rộng.

Tuy nhiên, sau giai đoạn kéo cổ phiếu trụ, dòng tiền cuối tháng 11 đã có xu hướng lan ra một số nhóm cổ phiếu vừa và nhỏ, cải thiện độ rộng thị trường. Chẳng hạn, riêng tại Sở Giao dịch chứng khoán TP.HCM (HOSE) trong phiên 24/11, VN-Index tuy chỉ tăng 1,87 điểm nhưng số mã tăng điểm chiếm ưu thế với 187 mã tăng/96 mã giảm, hàng loạt mã vừa và nhỏ tăng trần (TDH, NBB, DXG, QCG…).

Phiên 27/11, số mã tăng điểm gấp hơn 2 lần số mã giảm (192/97), trái ngược hoàn toàn với xu hướng tăng hơn chục điểm nhưng số mã giảm áp đảo trước đó.

Sự lan tỏa của dòng tiền đang đem đến hy vọng sinh lời cho nhà đầu tư tích lũy cổ phiếu thị giá vừa và nhỏ nhưng chưa tăng giá suốt thời gian qua.

Anh K. một nhà đầu tư chuyên tìm cơ hội từ các cổ phiếu giá thấp chia sẻ, từ đầu quý IV, trong khi nhóm cổ phiếu vốn hóa lớn đạt đỉnh thì danh mục của anh biến động hầu như không đáng kể.

Môi giới cũng đã tư vấn cơ cấu lại danh mục theo dòng tiền. Tuy nhiên, suy nghĩ nhóm cổ phiếu này đã tăng mạnh, khả năng sinh lợi không còn nhiều khiến anh quyết định kiên trì với hy vọng dòng tiền sẽ sớm lan tỏa sang nhóm cổ phiếu vừa và nhỏ mà mình nắm giữ.

Thay đổi giá nhỏ, nhưng biến động tỷ lệ lớn, các cổ phiếu mệnh giá thấp hấp dẫn nhà đầu tư ưa mạo hiểm bởi biến động giá lên đến hàng chục phần trăm trong thời gian ngắn, điều mà những mã vốn hóa lớn ít khi đạt được.

Trong hơn 1/3 số cổ phiếu niêm yết đang giao dịch dưới mệnh giá hiện nay, không ít từng là những tên tuổi lớn nhưng kinh doanh bết bát khiến thị giá giảm sâu, thậm chí nguy cơ hủy niêm yết. Tuy nhiên những mã này vẫn có cơ hội đảo chiều trong tháng cuối cùng của năm 2017 nếu triển vọng của doanh nghiệp rõ ràng hơn.

Chẳng hạn, tại Công ty cổ phần Gỗ Trường Thành (TTF) lỗ lũy kế đến ngày 31/9/2017 chiếm 97,4% vốn điều lệ. HOSE đã phát đi cảnh báo về việc TTF có khả năng bị hủy niêm yết khi kết thúc năm 2017. Tuy nhiên, cuối tháng 9/2017, TTF đã được HOSE chấp thuận phát hành riêng lẻ để tăng vốn thêm 1.000 tỷ đồng.

Nếu thành công, không chỉ hóa giải nguy cơ hủy niêm yết do âm vốn mà còn có tiền để thanh toán các khoản nợ cho các ngân hàng đã có cam kết miễn giảm lãi vay. Số phận TTF đang phụ thuộc rất lớn vào việc phát hành có kịp hoàn thành trước ngày 31/12/2017.

Tại Công ty cổ phần Thiết bị Y tế Việt Nhật (JVC), dù đã lỗ hơn 92% vốn điều lệ, nhưng hiện tại, kết quả kinh doanh đang có lãi trở lại, chỉ cần không lỗ thêm, rủi ro hủy niêm yết tại doanh nghiệp sẽ dần được khắc phục. Thị trường cũng đang chờ đợi những kết quả tích cực hơn tại JVC sau giai đoạn dài tái cấu trúc.

Bên cạnh việc “đầu cơ” đón đầu khả năng phục hồi hay đột biến, với đặc điểm giao dịch khá xa dưới giá trị sổ sách, cổ phiếu thị giá thấp hấp dẫn cả những nhà đầu tư cơ bản. Điều này tạo cơ hội cho nhà đầu tư “đón đầu” vào những cổ phiếu PE thấp, kỳ vọng sự bất hợp lý sẽ không tồn tại mãi và dòng tiền sẽ sớm tìm đến những cổ phiếu có cơ bản, tiềm năng tăng trưởng.

Theo thống kê của Công ty Chứng khoán Tân Việt (TVSI), tính đến ngày 28/11, 4/5 cổ phiếu đang có bội số giá trên thu nhập (P/E) thấp nhất là VE9 (0,7 lần), FID (1,3 lần), VID (1,6 lần) và HVA (2,5 lần) đều giao dịch dưới mệnh giá, bội số giá trên giá trị sổ sách (P/B) chỉ từ 0,1 - 0,5 lần. Trong khi đó, P/E của VN-Index là 18,5 lần (Bloomberg). Hàng chục cổ phiếu khác cũng có P/E chưa đến 5 lần và đang giao dịch quanh mệnh giá trở lại.

Thực tế, có những nhà đầu tư “đổi đời” nhờ săn cổ phiếu giá “bèo” lúc doanh nghiệp chìm trong khó khăn và thắng lợi lúc công ty ghi nhận điểm sáng như chuyển nhượng dự án, ngành kinh doanh chính phục hồi, nội bộ lại mua mạnh, hay xuất hiện những cổ đông lớn giúp tái cấu trúc thành công. Tuy nhiên, rủi ro nội tại cũng không hề nhỏ, đặc biệt là với những công ty trải qua thời gian dài khó khăn hay biểu hiện của tính minh bạch thấp.

Đối với nhà đầu tư cơ bản, mặc dù P/E là chỉ số định giá so sánh sử dụng phổ biến bởi tính đơn giản, dễ hiểu, nhưng bội số này phụ thuộc lớn vào tiềm năng tăng trưởng, khác biệt giữa các ngành hoạt động. P/E của VNM, VCB có thể lên đến hàng chục lần trong khi HSG, HPG cũng chỉ ở mức P/E 6 - 8 lần hay HBC, CTD ở mức 8 - 10 lần. Do vậy, ngoài yếu tố P/E đặc thù, triển vọng kinh doanh của doanh nghiệp là những yếu tố quyết định giá trị của cổ phiếu.

Đầu tư là nhìn vào tương lai, cổ phiếu có P/E cao nhưng giá vẫn tăng bởi kỳ vọng tăng trưởng sẽ làm tăng EPS và rút ngắn khoảng cách trong định giá, trong khi những cổ phiếu P/E thấp vẫn không tăng giá bởi triển vọng kém lạc quan do ngành nghề bị bão hoà, khó phát triển, lợi nhuận không bền vững do những khoản bất thường…

Bối cảnh vĩ mô tích cực trong năm 2017 tạo điều kiện để thị trường chứng khoán tăng trưởng, trở thành kênh đầu tư sinh lời hiệu quả. Tuy nhiên để thành công, nhà đầu tư không chỉ chờ đợi sự tăng trưởng của thị trường chung, mà phải có sự phân tích, lựa chọn kỹ càng, nhanh nhạy trong chuyển đổi danh mục mới nắm bắt được cơ hội.

Không thể có một công thức ”toàn thắng” mà mỗi nhà đầu tư phải xây dựng phương án, kế hoạch, lựa chọn cổ phiếu cho riêng bản thân mình và dần hoàn thiện, thậm chí chấp nhận trả học phí qua những lần sai lầm, thua lỗ.