Ngoài các động cơ tích cực, các công ty thường “lái” sự chú ý của nhà đầu tư sang các chỉ tiêu mà công ty cho là quan trọng và hữu ích. Ðiều này đòi hỏi nhà đầu tư phải hiểu và nhìn sâu sắc vào các con số tài chính của công ty, đồng thời tham khảo thêm các công ty cùng ngành để có góc nhìn đa chiều.

Doanh thu cửa hàng cũ (Same - store sales)

Ðây là số liệu tài chính các công ty trong ngành bán lẻ thường xuyên sử dụng để đánh giá sự tăng trưởng tổng doanh thu phát sinh trên các cửa hàng đã hoạt động của công ty trong một khoảng thời gian nhất định (thường là quý, năm hoặc thời gian dài hơn) so với các số liệu tương tự cùng một khoảng thời gian trong quá khứ.

Tên gọi khác gần hơn với cách tính toán của chỉ tiêu Same - store sales là doanh thu bán hàng có thể so sánh (Comparable store sales). Các công ty bán lẻ liên tục mở những cửa hàng mới, bằng cách so sánh những cửa hàng hiện hữu đang hoạt động trong một khoảng thời gian nhất định, số liệu này cho phép nhà đầu tư bóc tách được sự khác nhau giữa tăng trưởng doanh thu tới từ các cửa hàng mới cũng như đóng góp trong tăng trưởng của các cửa hàng hiện hữu. Các yếu tố mùa vụ, vị trí địa lý được loại ra khi tính toán chỉ tiêu này.

Ngoài ra, chỉ tiêu Comparable store sales tăng trưởng (Same-store sales growth - SSSG) còn thể hiện các nhân tố sau: thị phần của công ty gia tăng, trị giá đơn hàng bình quân tăng (sản phẩm chủ lực và các sản phẩm bán chéo khác tiêu thụ tốt), lượt khách hàng tham quan và mua sắm cũng gia tăng.

Như vậy, đây là chỉ tiêu hữu ích cho nhà đầu tư, tuy nhiên, hạn chế nằm ở việc khi mở rộng quá nhanh, công ty mở rộng ra ngoài khu vực chủ lực với vị trí ít thuận lợi hơn, mật độ dân số hoặc thói quen tiêu dùng khác nhau, bên cạnh việc “ăn lẫn thị phần lẫn nhau” giữa các cửa hàng dẫn tới tốc độ tăng doanh số của toàn công ty có thể không gia tăng, các cửa hàng mới có thể trở thành gánh nặng cho các cửa hàng cũ vì tăng trưởng nóng luôn để lại dư địa với nhiều vấn đề trong việc quản lý chuỗi.

Nếu chỉ căn cứ vào tổng doanh thu trong một khoảng thời gian ngắn có thể không thấy hết được tiềm năng của công ty trong giai đoạn bắt đầu mở rộng, nhưng nếu căn cứ trên Same - store sales thì phải nắm rất rõ công ty đánh giá qua các tiêu chí nào: thời gian hoặc các điều kiện khác.

Ðối với kinh doanh chuỗi, đa phần các công ty hướng tới việc tối ưu doanh thu trên mỗi cửa hàng, Công ty cổ phần Vàng bạc Ðá quý Phú Nhuận (PNJ) từng đặt mục tiêu này và thay đổi trong vài năm gần đây theo hướng đánh vào trải nghiệm và gia tăng giá trị, tối ưu trên mỗi đơn hàng khi khách hàng quyết định mua.

Riêng đối với Công ty cổ phần Bán lẻ Kỹ thuật số FPT (FRT), Công ty đã công bố doanh thu/m2 năm 2018 là 14.500 USD/m2, cao gấp 3,6 lần so với Công ty cổ phần Ðầu tư Thế giới di động (MWG) là 4.030 USD/m2, chứng tỏ FRT là nhà bán lẻ hiệu quả nhất, trong khi SSSG chỉ đạt 2%.

Nếu những con số phía trên là chính xác cũng như tham khảo ý kiến từ các bài phát biểu của ban lãnh đạo doanh nghiệp cùng bối cảnh kinh doanh trong mỗi ngành, PNJ đang duy trì hiệu quả từ việc mở mới và các cửa hàng cũ đang thể hiện tốt hơn. Trên thực tế, các công ty không công bố cách tính toán chỉ tiêu SSSG, mặc dù chỉ tiêu này khá quan trọng để phân tích.

Trong trường hợp tăng trưởng doanh thu chậm hơn, tăng trưởng SSSG lại tăng lên có thể rơi vào hai trường hợp sau:

Một là, cửa hàng mới là gánh nặng cho các cửa hàng cũ. Có thể thấy tốc độ mở cửa hàng của PNJ chậm lại trong quý I/2019 và MWG chậm lại trong năm 2018 sau giai đoạn tăng trưởng mạnh trước đó.

Ðối với PNJ, việc khai trương mô hình Flagship mới qua các cửa hàng PNJ Next tạo hiệu ứng khá tốt, tuy nhiên, một lượng lớn khách hàng tới để tham quan và mua sắm cũng là những khách hàng cũ của PNJ, tức có sự “ăn” thị phần lẫn nhau giữa các cửa hàng, đặc biệt tại khu vực TP.HCM khi độ phủ cửa hàng rất cao.

Ðối với MWG, sau nhận định thị trường điện thoại di động tăng trưởng chậm lại, Ban lãnh đạo Công ty đã thực hiện tái cấu trúc, đóng cửa hoặc chuyển đổi các cửa hàng Thế giới di động thành Ðiện máy xanh, đồng thời mở rộng theo hướng tối ưu hóa sản phẩm trên diện tích cửa hàng bằng cách bán thêm đồng hồ, mắt kính, đẩy mạnh mảng mới là Bách hóa xanh và Dược phẩm.

Hai là, cách tính toán SSSG có thể sai sót hoặc bị thay đổi. Việc liên tục khai trương cửa hàng mới dẫn tới việc tính toán chỉ tiêu này sẽ khó khăn hơn, trong một số trường hợp các cửa hàng không đạt được tiêu chí đề ra về thời gian hoạt động nếu được tính toán vào sẽ dẫn tới sự kém khách quan.

Ví dụ, một cửa hàng khai trương vào giữa năm 2018 của PNJ hoặc MWG, tính tới hết năm 2019, nếu doanh số hàng tháng của cửa hàng này dần tăng lên thì việc thêm cửa hàng vào chỉ tiêu SSSG làm tốc độ tăng trưởng hơn gấp đôi sẽ không thể hiện đúng đắn sức mạnh thực sự. Thực tế, một cửa hàng mở mới của PNJ cần 12 - 18 tháng để đạt điểm hòa vốn các chi phí vận hành. Chuỗi Bách hóa xanh hiện vẫn chưa đạt điểm hòa vốn sau khấu hao và lãi vay.

Bên cạnh đó, lưu ý việc tăng trưởng doanh thu bằng mọi giá trong ngắn hạn sẽ kéo theo hàng tồn kho tăng mạnh, kỹ thuật này trong kế toán gọi là Holding Gain (nắm giữ hàng tồn kho) nhằm gia tăng vòng quay hàng tồn kho bằng việc tích trữ thật nhiều, sau đó bán với giá thấp hơn thị trường, nhằm đạt được sự tăng trưởng trong ngắn hạn tốt hơn. Tuy nhiên, hậu quả dài hạn có thể nghiêm trọng. Về bản chất, ngành bán lẻ di động có vòng quay nhanh hơn ngành trang sức.

Giá trị trúng thầu

Các số liệu trúng thầu tại Việt Nam thường được các công ty thuộc ngành xây dựng công bố thường xuyên trong năm. Booking là giá trị mà các công ty trúng thầu trong năm đó và Backlog là khối lượng công việc đã ký hợp đồng nhưng chưa thực hiện tính tới thời điểm chốt sổ. Ngoài ra, có một chỉ tiêu là Book to Bill, thể hiện tỷ trọng khối lượng đơn hàng đã đặt và khối lượng công ty đã hoàn thành (ghi nhận vào doanh thu) trong năm, nếu tỷ số này lớn hơn 1 tức là cầu đang nhiều hơn cung và ngược lại khi nhỏ hơn 1.

Các chỉ tiêu trên được công bố chính xác sẽ cung cấp số liệu đáng quan tâm về tình hình công ty trong tương lai gần, nhưng trên thực tế, có nhiều cách tính toán khi các công ty thông báo về số liệu này: thông báo trúng thầu nhưng sau đó vì lý do nào đó không thực hiện được, hợp đồng dài hạn với các điều khoản mở rộng bất lợi nhiều hơn cho nhà thầu.

Các số liệu này tại Việt Nam đa phần được các công ty chứng khoán công bố và ước lượng, không có cơ sở vững chắc hay xác nhận chính xác nào từ phía doanh nghiệp. Nếu thống kê số liệu từ website doanh nghiệp thì doanh nghiệp có nêu số liệu nhiều dự án nhưng không đầy đủ, kể cả hai công ty xây dựng lớn nhất là Coteccons (CTD) và Hòa Bình (HBC).

Các tập đoàn xây dựng nước ngoài thường công bố giá trị Backlog như sau: giá trị Backlog đầu kỳ + giá trị hợp đồng ký ròng - doanh thu = giá trị backlog cuối kỳ.

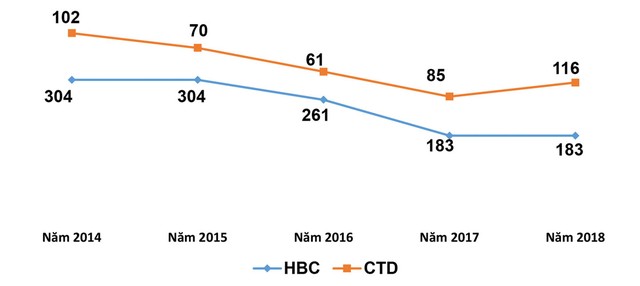

Chỉ tiêu số ngày phải thu của HBC và CTD.

Giai đoạn 2016 - 2017 là thời kỳ bùng nổ của ngành xây dựng do diễn biến phục hồi của thị trường bất động sản sau gói kích cầu, CTD và HBC liên tục công bố trúng các gói thầu nghìn tỷ đồng, Book to bill luôn lớn hơn 1 trong giai đoạn này. Doanh thu, lợi nhuận đi trước, dòng tiền đi sau, bây giờ là giai đoạn tăng trưởng chậm lại và hậu xử lý những khó khăn sau giai đoạn tăng trưởng nóng.

Chính sách kế toán “tích cực” trong ghi nhận doanh thu và quản lý khoản phải thu đã để lại khoản nợ quá hạn của HBC tính tới cuối năm 2018 lên tới hơn 1.131 tỷ đồng và khoản dự phòng hơn 390 tỷ đồng.

Trường hợp những tồn đọng của HBC tới từ tăng trưởng nóng, dồn doanh thu, lợi nhuận tăng mạnh bằng cách ghi nhận theo tiến độ hợp đồng, đồng thời tài trợ một phần rất lớn hoạt động bằng nợ vay ngắn hạn, doanh số đi vay năm 2018 của Công ty vượt 11.315 tỷ đồng (62% doanh thu thuần).

Báo cáo thường niên năm 2018 của HBC đã thể hiện quan điểm về sự dịch chuyển tỷ trọng từ phải thu theo tiến độ sang phải thu khách hàng như là một biểu hiện của việc giảm “rủi ro”.

Lợi nhuận trước thuế, lãi vay và khấu hao (EBITDA)

EBITDA là một chỉ tiêu thể hiện lợi nhuận trước thuế và lãi vay không xét tới cơ cấu vốn và tài sản là một điều khá “ngớ ngẩn” khi hầu như các tổ chức phân tích đều sử dụng chỉ tiêu này để khuyến nghị cổ phiếu cho nhà đầu tư.

Chi phí lãi vay là dòng tiền thực được chi ra khi vay nợ, khấu hao là một dạng chi phí đã chi ra sau đó kết chuyển vào sản phẩm và chi phí vận hành. Vậy khi xét khả năng sinh lời của công ty có nên cộng ngược lại?

Các báo cáo phân tích trên thị trường từ ngành bán lẻ, tiêu dùng cho tới ngành thép, vận tải hàng không… đều “ưa thích” sử dụng chỉ tiêu này, khiến lợi nhuận nhìn có vẻ lớn hơn rất nhiều.

Nợ phải thu

Ðây là một trong những chỉ tiêu cốt lõi thể hiện chính sách công nợ và sức khỏe của công ty. Từ những thương vụ gian lận tài chính, việc phân tích kỹ khoản mục này giúp nhà đầu tư phát hiện ra vấn đề sớm hơn trong doanh nghiệp.

Ðối với các doanh nghiệp thường xuyên duy trì số dư phải thu lớn, việc tính kỳ thu tiền bình quân nên sử dụng số dư cuối mỗi quý hơn là số dư bình quân trong năm, kết hợp với các chỉ tiêu và công ty khác để nhận diện những vấn đề bất hợp lý.

Phân loại lại hàng tồn kho và tính toán giá trị công ty

Vừa qua, sau cuộc gặp với nhà đầu tư, PNJ đã công bố việc vận hành hệ thống ERP bị trục trặc dẫn tới ảnh hưởng trong khâu sản xuất, cụ thể trên báo cáo tài chính quý I/2019 có thể thấy khoản mục chi phí sản xuất - kinh doanh trong mục hàng tồn kho giảm mạnh, phân loại lại vào hàng hóa, nguyên vật liệu và được nhập lại kho của Công ty mẹ.

Hệ thống lỗi dẫn tới dự báo lợi nhuận cho quý II/2019 có thể sẽ giảm mạnh. Tuy nhiên, nếu xét số dư thành phẩm tới cuối quý I/2019 thì có thể vẫn đáp ứng được nhu cầu tiêu thụ trong 1 quý, vấn đề có thể không đơn giản nằm trong hệ thống và cần thông tin công bố thêm từ phía Công ty.

Với FRT, Ban lãnh đạo Công ty từng tính toán giá mỗi cửa hàng FPT shop là 5,5 tỷ đồng. Con số này nhiều khả năng thấp hơn giá trị thật, vì chi phí đầu tư xây dựng, hàng tồn kho, chi phí thương hiệu, website, tổng đài… ước tính cao hơn nhiều.

Tuy nhiên, trên thực tế, một cửa hàng năm 2018 của FRT chỉ tạo ra lợi nhuận sau thuế bình quân khoảng 600 triệu đồng, tương đương lợi nhuận sau thuế/vốn hóa khoảng 11%. Do đó, định giá trên không phải là mức quá bất hợp lý, vì mức P/E cũng đã gần bằng so với MWG.

Ðịnh giá chuỗi bán lẻ, hoặc các ngành nghề không thâm dụng vốn lớn cần dựa trên tiềm năng tăng trưởng doanh thu, lợi nhuận, chứ không dựa trên chi phí vận hành, xây dựng mới.

Giảm quỹ dự phòng rủi ro

Việc này liên quan nhiều tới ngành ngân hàng khi thời gian vừa qua chứng kiến nhiều ngân hàng tăng trưởng rất tốt, nhưng trong số đó một số tăng trưởng nóng bằng trái phiếu, giảm trích lập quỹ dự phòng rủi ro, trong khi cơ cấu nợ xấu dịch chuyển sang nợ xấu nhóm 5 (có khả năng mất vốn).