Nới lỏng thêm chính sách tiền tệ mỗi khi kinh tế rơi vào nguy cơ suy giảm không phải là đề xuất bất ngờ. Hiện nhiều nước trên thế giới cũng đang thực hiện các chính sách nới lỏng để đối phó với dịch bệnh. Trung Quốc dự kiến tung ra gói cứu trợ 174 tỷ USD để cứu nền kinh tế. Philippines và Thái Lan cũng cắt giảm mạnh lãi suất từ đầu tháng 2/2020 để hỗ trợ tăng trưởng kinh tế.

Trong bối cảnh đó, Việt Nam có cần thiết phải đưa ra các gói cứu trợ để kích thích tăng trưởng nển kinh tế?

Thứ nhất, phải thừa nhận rằng, kinh tế Việt Nam chắc chắn bị ảnh hưởng bởi dịch cúm Covid-19.

Thế nhưng, việc bơm tiền ra nền kinh tế cũng không thể khắc phục được những khó khăn, thiếu hụt từ thị trường Trung Quốc như khách du lịch giảm, thị trường xuất khẩu nông sản, thị trường nhập khẩu nguồn nguyên liệu bị tác động… Thứ hai, cấu trúc nền kinh tế Việt Nam những năm gần đây đã thay đổi, ngày càng giảm phụ thuộc vào cung tiền. Bằng chứng là gần đây, tín dụng tăng chậm lại, nhưng GDP vẫn tăng trưởng tốt.

Thứ ba, trên phạm vi toàn cầu, dù xu hướng nới lỏng tiền tệ vẫn được tiếp diễn ở một số nước, song so với năm 2019, làn sóng này đã chậm lại. Mới đây, Cục Dự trữ Liên bang Mỹ (Fed) cho hay sẽ không cắt giảm thêm, mà ổn định mặt bằng lãi suất như hiện nay. Bất chấp dịch bệnh, đầu tháng 2/2020 vừa qua, Thống đốc Ngân hàng Trung ương Nhật Bản cũng cho rằng, còn quá sớm để tiếp tục đưa ra các biện pháp nới lỏng.

Thứ tư, Trung Quốc đã tuyên bố khả năng lớn sẽ kiềm chế được dịch bệnh trong quý I/2020. Tại Việt Nam, dịch bệnh đang được kiểm soát tốt và Chính phủ cũng chưa điều chỉnh các mục tiêu tăng trưởng, nên việc nới lỏng chính tiền tệ tại thời điểm này là chưa cấp bách.

Thứ năm, dư địa nới lỏng tiền tệ không còn nhiều, lạm phát đang có dấu hiệu tăng trở lại; lãi suất dự trữ bắt buộc đang ở mức thấp và khó giảm thêm; mặt bằng lãi suất huy động nếu hạ thấp nữa sẽ khiến dòng tiền tiết kiệm chảy sang kênh đầu tư khác. Việc giảm trần lãi suất hay giảm lãi suất quá sâu trên thị trường mở cũng không khả thi, bởi có thể xảy ra hiện tượng ngân hàng nhỏ thiếu vốn, buộc phải cạnh tranh không lành mạnh…

Thứ sáu, trong quá khứ, việc áp dụng chính sách nới lỏng tiền tệ để kích cầu (năm 2009) cho thấy có nhiều hệ lụy phát sinh như mất giá đồng tiền, lạm phát cao, tỷ giá biến động mạnh… khiến nền kinh tế có nguy cơ rơi vào khủng hoảng.

Thực tế còn cho thấy, lạm phát tăng mạnh trong tháng 1 vừa qua là chỉ báo rất đáng lưu tâm. Sức cầu giảm hiện cũng không xuất phát từ lý do hàng hóa, dịch vụ đắt đỏ, mà chủ yếu do người dân lo ngại về dịch bệnh nên đã hạn chế mua sắm, đi du lịch. Chính vì vậy, rót tiền kích cầu sẽ khó mang lại hiệu quả cho đến khi dịch bệnh được khống chế, ngược lại còn khiến lạm phát gia tăng.

Đương nhiên, trong bối cảnh nền kinh tế toàn cầu có nguy cơ giảm tốc, việc nới lỏng tiền tệ với liều lượng hợp lý là một trong những phương án cần tính tới.

Nhìn lại năm 2019, Ngân hàng Nhà nước cũng đã có nhiều động thái nới lỏng chính sách tiền tệ như giảm lãi suất phát hành tín phiếu, giảm lãi suất trên thị trường mở, giảm trần lãi suất huy động, giảm lãi suất dự trữ bắt buộc, bơm tiền đồng ra thị trường để mua về ngoại tệ dự trữ… Thế nhưng, đây là sự nới lỏng có kiểm soát, thể hiện ở tốc độ tăng trưởng tín dụng cho nền kinh tế chỉ tăng 13,5%.

Song với năm 2020, như đã phân tích ở trên, dư địa nới lỏng chính sách tiền tệ không còn nhiều. Trong bối cảnh hiện nay, giải pháp hỗ trợ tăng trưởng, hỗ trợ doanh nghiệp phải đến cả từ tài khóa. Chính vì vậy, bên cạnh nỗ lực của ngành ngân hàng nhằm giảm lãi suất, cơ cấu lại nợ cho các doanh nghiệp bị ảnh hưởng, Chính phủ cần đẩy mạnh đầu tư công, có biện pháp giãn, giảm thuế cho những doanh nghiệp bị ảnh hưởng. Việc tái cơ cấu ngành hàng, tái cơ cấu doanh nghiệp, cải cách thể chế, môi trường đầu tư… cũng cần đẩy nhanh hơn.

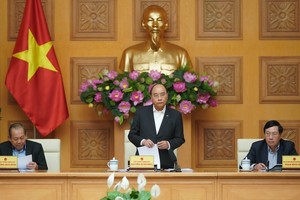

Như Thủ tướng Chính phủ đã yêu cầu, phải chống 2 loại virus là virus Corona và “virus trì trệ”, không dám tiến công, không hành động. Nếu loại trừ được 2 virus này, thì xã hội, đất nước sẽ tiếp tục phát triển, có thể biến “nguy” thành “cơ”, biến bại thành thắng.

Riêng với chính sách tiền tệ hiện nay, mục tiêu tối thượng nhất vẫn là kiểm soát lạm phát, ổn định tỷ giá. Ngân hàng Nhà nước cũng có quan điểm là không nới lỏng, mà duy trì như hiện tại. Sự ổn định của chính sách tiền tệ sẽ giúp ổn định kinh tế vĩ mô, tạo niềm tin cho người dân, không diễn ra tình trạng găm hàng, đầu cơ tăng giá. Hơn thế, việc xây dựng các gói kích cầu để dự phòng là cần thiết, song chỉ nên áp dụng (nếu có) với một nhóm đối tượng nhất định đi kèm với kiểm soát chặt dòng tiền.