Trong tháng 10, thị trường có thêm lần nữa kiểm định ngưỡng cản 1.300 điểm không thành công và đảo chiều. Chỉ số VN-Index gần như đi xuống xuyên suốt tháng và mất 1,8% điểm số so với tháng trước, về ngưỡng 1.264,5 điểm vào ngày 31/10.

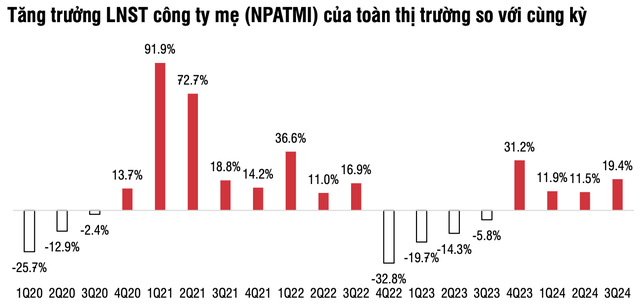

Các yếu tố cản trở thị trường đi lên các vùng điểm số cao hơn bao gồm rủi ro biến động địa chính trị thế giới, tỷ giá biến động trong ngắn hạn trong khi mùa kết quả kinh doanh quý III/2024 dù tiếp tục phục hồi như kỳ vọng nhưng không quá nhiều đột biến.

Nhóm dầu khí giảm 8,8% chủ yếu do sự đi xuống mạnh của giá dầu và giá khí trong tháng. Kết quả kinh doanh nhóm dầu khí đi xuống so với quý trước lẫn so với cùng kỳ do tác động chính từ mức lỗ lớn của BSR 1.200 tỷ đồng.

Theo sau là nhóm dịch vụ tài chính giảm 5% trong bối cảnh thị trường chứng khoán trầm lắng về điểm số và thanh khoản. Trong khi đó, vận động ở các nhóm hóa chất, bất động sản, tiện ích, bán lẻ không cho thấy sự phản ứng mạnh với xu hướng tiếp tục phục hồi của lợi nhuận.

|

Trong tháng 10, khối ngoại quay lại bán ròng 9.800 tỷ đồng trên HOSE. Trong đó gồm 7.000 tỷ đồng thực hiện qua kênh thỏa thuận (chủ yếu ghi nhận tại VIB, MSN với giá trị tương ứng 5.400 tỷ đồng và 1.200 tỷ đồng) và 2.800 tỷ đồng qua kênh khớp lệnh. Lũy kế 10 tháng đầu năm, giá trị rút ròng nới rộng lên con số 76.000 tỷ đồng.

Quan sát giao dịch khối ngoại, có thể thấy bán ròng diễn ra đều đặn hơn kể từ giữa tháng do thu hẹp giá trị mua vào – khởi đầu giai đoạn điều chỉnh của chỉ số. Điều này phần nào cho thấy động thái bán ròng của khối ngoại đến từ lo ngại biến động tỷ giá và tái cơ cấu danh mục trước khi bầu cử tại Mỹ diễn ra.

Rộng hơn, giá trị giao dịch trung bình sàn HOSE trong tháng 10 đạt 16.000 tỷ đồng, tương đương tháng trước. Riêng kênh khớp lệnh, giá trị giao dịch chỉ nhích nhẹ 3%, lên 14.100 tỷ đồng. Đây vẫn là mức thanh khoản thấp so với bình quân từ đầu năm 17.300 tỷ đồng.

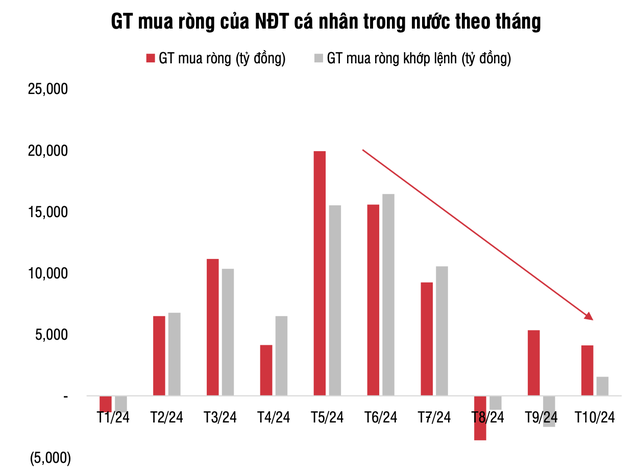

Dòng tiền thiếu hụt giữa bối cảnh lực nâng đỡ của nhà đầu tư cá nhân trong nước trở nên hạn chế khi phải hấp thụ lượng lớn cung bán ra từ khối ngoại. Tính chung, nhóm nhà đầu tư cá nhân trong nước đã mua ròng tổng cộng 4.100 tỷ đồng trong tháng 10 và hơn 71.000 tỷ đồng kể từ đầu năm.

|

Sang tháng 11, thị trường khả năng vẫn còn biến động, do ảnh hưởng từ các yếu tố bên ngoài như bầu cử Tổng thống Mỹ hay trong nước là kỳ họp Quốc hội thứ 8 với các thảo luận về luật và chính sách trong lĩnh vực bất động sản hay khả năng can thiệp của NHNN để giảm áp lực tỷ giá.

Tuy nhiên, một số yếu tố chính có thể được xem là yếu tố tích cực hỗ trợ cho thị trường giai đoạn tới. Trong đó, định giá ước tính một năm của VN-Index giảm nhẹ từ xuống còn 11,9 lần vào cuối tháng 10 từ mức 12,1 lần ở đầu tháng. Điều này cho thấy thị trường chịu áp lực giảm giá và chưa phản ánh nhiều chuyển biến tích cực của kết quả quý III.

Tăng trưởng lợi nhuận quý III tiếp tục mở rộng sang nhiều nhóm ngành, với nhiều ngành đạt mức tăng trưởng cao trên 30%. Ngoài ra, Thông tư 68 cùng với việc sửa đổi Luật chứng khoán đưa tới kỳ vọng các quỹ đầu tư nước ngoài có thể cân nhắc tăng tỷ trọng vào Việt Nam.

Nhìn chung, thị trường có thể biến động trong ngắn hạn, nhưng đây cũng là cơ hội để mua vào các cổ phiếu tiềm năng với giá hợp lý để xây dựng danh mục đầu tư dài hạn.

Nhà đầu tư nên ưu tiên các doanh nghiệp có lợi nhuận tăng trưởng mạnh và bền vững, vì đây được kỳ vọng là yếu tố chính dẫn dắt giá cổ phiếu trong năm 2024 và 2025.

Trong đó, dệt may, thủy sản (cá tra), cảng và vận tải biển là các ngành có thể hưởng lợi từ sự dịch chuyển chuỗi cung ứng và chính sách thương mại mới của Mỹ. Đây là những lĩnh vực đáng cân nhắc bổ sung vào danh mục cho giai đoạn tới.

Tuy nhiên, nhà đầu tư cũng nên đa dạng hóa danh mục để hạn chế tác động từ các biến động khó lường. Cùng với các biến động chính sách từ Mỹ, lãi suất và biến động tỷ giá trong nước là 2 yếu tố vĩ mô cần được theo dõi chặt chẽ trong quá trình quản lý rủi ro.

Danh mục tháng 11 của SSI Research khuyến nghị tiếp tục nắm giữ KDH, VCI, HPG, VPB, HAH, CTG và thêm mới HDG.