Cổ phiếu ngân hàng là tâm điểm

Kế hoạch tăng trưởng tín dụng là một yếu tố ảnh hưởng không nhỏ đến thị trường tài chính nói chung và thị trường chứng khoán nói riêng trong trung và dài hạn. Đây được coi là một công cụ giúp điều tiết thị trường để không xảy ra tình trạng tăng trưởng quá nóng, nhưng cũng không thắt quá mạnh làm ảnh hưởng đến khả năng phục hồi hay tăng trưởng của nền kinh tế.

Năm nay, trong ba kịch bản tăng trưởng tín dụng của Ngân hàng Nhà nước, tích cực là 12 - 14%, trung bình là 10 - 12%, tiêu cực là 7 - 8%, kịch bản thứ ba đang được lựa chọn.

Công ty Chứng khoán MB cho rằng, hạn mức tăng trưởng tín dụng (room) sẽ không áp dụng cho toàn bộ các ngân hàng và tuỳ theo tình hình thực thế, điều kiện cụ thể, cơ quan quản lý sẽ xem xét nới room cho từng nhà băng trong nửa cuối năm.

Trên thị trường chứng khoán, nhà đầu tư có xu hướng lựa chọn các cổ phiếu được hưởng lợi và “nhạy cảm” với tăng trưởng kinh tế, trong đó tập trung vào nhóm cổ phiếu ngân hàng. Nhóm cổ phiếu này hiện có mức độ tập trung vốn lớn, chiếm 1/3 thanh khoản toàn thị trường.

Nhóm cổ phiếu ngân hàng hiện có mức độ tập trung vốn lớn, chiếm 1/3 thanh khoản toàn thị trường.

Do vậy, xét về khả năng dẫn dắt thị trường cũng như có triển vọng và tiềm năng nhất, nhóm ngân hàng vẫn tỏ ra vượt trội và sẽ là địa chỉ của dòng tiền, bất chấp tăng trưởng tín dụng có kịch bản thấp.

Trước đó, kỳ vọng vào triển vọng lợi nhuận, kế hoạch tăng vốn, chia cổ tức…, nhóm cổ phiếu ngân hàng có diễn biến tăng giá, nhưng gần đây, một số mã điều chỉnh giảm bởi động thái bán ra chốt lời và Ngân hàng Nhà nước có dấu hiệu siết tăng trưởng tín dụng.

Ông Đào Tuấn Trung, Giám đốc Trung tâm Nghiên cứu, Công ty Chứng khoán VietinBank (CTS) nhận định, việc Ngân hàng Nhà nước dự kiến siết tăng trưởng tín dụng năm 2021 ở mức 8% nằm trong kịch bản tiêu cực, ảnh hưởng đến khả năng cho vay của các ngân hàng.

Dòng tiền nhiều khả năng sẽ có xu hướng rút ra khỏi kênh gửi tiết kiệm và chuyển sang các kênh đầu tư có cơ hội thu lời lớn hơn, dù rủi ro cao hơn như trái phiếu, chứng khoán, bất động sản.

“Tác động từ việc tín dụng bị siết chủ yếu thể hiện ở mục thu nhập lãi thuần trên bảng kết quả kinh doanh của các ngân hàng. Tuy nhiên, do nhóm ngân hàng chiếm tỷ trọng lớn, thị trường chứng khoán có thể bị ảnh hưởng bởi chính sách này”, ông Trung nói.

Định hướng tăng trưởng tín dụng 8% đang cho thấy sự thận trọng của Ngân hàng Nhà nước, trong khi nhiều tổ chức tài chính và công ty chứng khoán dự báo, mức tăng trưởng tín dụng năm nay có thể đạt trên 12%, bởi nền kinh tế vẫn đang cần chính sách tiền tệ nới lỏng để thúc đẩy tăng trưởng.

Theo CTS, trong quý I/2021, tăng trưởng tín dụng toàn hệ thống ngân hàng ước tính đạt 1,7 - 1,8%. Trong đó, một số ngân hàng ước đạt mức cao hơn nhiều như ACB 3,5% (tăng 1,2 điểm phần trăm so với cùng kỳ), VPBank 3,9% (tăng 1,3 điểm phần trăm so với cùng kỳ).

Đối với BIDV và VietinBank, tăng trưởng tín dụng quý đầu năm ước đạt lần lượt là 2,7% và 2,6%, trong khi cùng kỳ năm ngoái tăng trưởng âm.

Hạn mức tín dụng có thể sẽ được nới

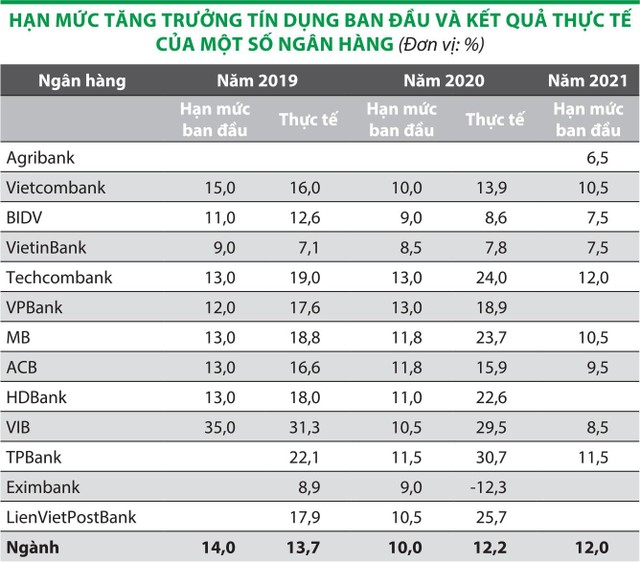

Không ít ngân hàng thương mại đã được Ngân hàng Nhà nước đã cấp hạn mức tăng trưởng tín dụng năm 2021 như Agribank là 6,5%, BIDV là 7,5%, VietinBank là 7,5%; VIB, ACB, Sacombank từ 8,5 - 9,5%; Vietcombank là 10,5%...

|

Hạn mức tín dụng nhìn chung thấp hơn nhiều so với năm 2020 cũng như so với dự báo và mục tiêu của các ngân hàng. Có những ý kiến cho rằng, Ngân hàng Nhà nước đang lo ngại dòng vốn sẽ đổ vào lĩnh vực rủi ro như bất động sản, chứng khoán, thay vì tập trung vào hoạt động sản xuất - kinh doanh.

Những năm gần đây, tín dụng bất động sản được Ngân hàng Nhà nước kiểm soát chặt chẽ nên tốc độ tăng trưởng tín dụng lĩnh vực này có xu hướng giảm (năm 2018 tăng 26,76%, năm 2019 tăng 21,53%, năm 2020 tăng 9,97%).

Năm 2021, Ngân hàng Nhà nước tiếp tục kiểm soát chặt chẽ tín dụng đối với lĩnh vực bất động sản, đặc biệt là đầu tư, kinh doanh bất động sản, trong bối cảnh “sốt” đất có dấu hiệu lan rộng.

Cấp hạn mức trần tăng trưởng tín dụng được xếp vào loại công cụ chính sách tiền tệ trực tiếp.

Theo Công ty Chứng khoán TP.HCM, chính sách này đã được nhiều ngân hàng trung ương trên thế giới áp dụng vì các ưu điểm như: dễ thực hiện; chuyển tải đúng mục tiêu về tăng trưởng tín dụng và chính sách tiền tệ; có thể định hướng dòng vốn vào các lĩnh vực ưu tiên…

Tuy nhiên, kể từ cuối thế kỷ 20, các ngân hàng trung ương dần chuyển sang sử dụng công cụ chính sách tiền tệ gián tiếp để các công cụ điều hành chính sách tiền tệ mang tính thị trường hơn.

Năm 2021, Ngân hàng Nhà nước cấp hạn mức tăng trưởng tín dụng thấp hơn so với hạn mức ban đầu của năm 2020, nhất là ở các ngân hàng có vốn nhà nước chi phối, thể hiện sự thận trọng trong việc điều hành chính sách tiền tệ.

Nhưng hạn mức này có thể sẽ được điều chỉnh, tùy vào tình hình thực tế, tương tự như năm ngoái, một mặt duy trì chính sách hỗ trợ nền kinh tế phục hồi sau những ảnh hưởng của Covid-19, mặt khác duy trì sự ổn định vĩ mô, không để xảy ra hiện tượng dòng vốn tín dụng tăng nóng, gây ảnh hưởng không tốt, phát sinh nợ xấu và áp lực lạm phát.

Hạn mức tăng trưởng tín dụng thấp hơn, các ngân hàng sẽ có sự chọn lọc kỹ hơn trong việc cho vay, nâng cao chất lượng tín dụng, từ đó giảm rủi ro cho hệ thống ngân hàng. Các ngân hàng hoạt động tốt, lành mạnh không nên lo ngại phải “thắt lưng buộc bụng” trong những tháng cuối năm, hoặc điều chỉnh mục tiêu lợi nhuận, vì nhiều khả năng sẽ được nới hạn mức.

Năm 2020, tăng trưởng tín dụng tại nhiều ngân hàng vượt xa hạn mức ban đầu như Techcombank (24%), MB (23,7%), HDBank (22,6%), VPBank (18,9%)….

Không ít ngân hàng đặt mục tiêu tăng trưởng tín dụng ở mức cao trong năm nay như VIB là trên 30%, MSB là 25%, Vietcombank là 12%... Về lợi nhuận trước thuế, một số nhà băng dự kiến sẽ tăng trưởng mạnh như BIDV tăng 40%, MSB tăng 30%, MB tăng 25 - 30%...

Có ý kiến quan ngại, chính sách “siết” tín dụng có thể khiến ngân hàng phải điều chỉnh mục tiêu lợi nhuận như đã từng diễn ra trong năm 2018.