REITs là mô hình quỹ chuyên đầu tư trong lĩnh vực bất động sản nói chung và nhà ở nói riêng. Mục đích của quỹ là huy động vốn nhàn rỗi của các nhà đầu tư nhỏ lẻ thông qua phát hành chứng chỉ quỹ và đầu tư vào lĩnh vực nhà ở. Thông thường, REITs được đầu tư 100% vốn vào bất động sản (các quỹ đầu tư khác chỉ được đầu tư tối đa 40%). REITs có mối liên thông chặt chẽ với thị trường tài chính, chứng khoán.

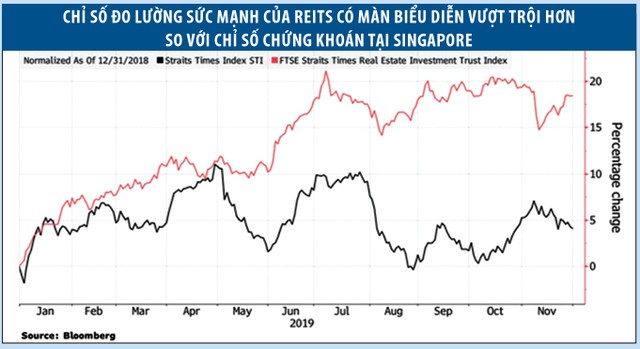

Kể từ đầu năm 2019 tới nay, các quỹ REIT đã niêm yết tại Singapore đón nhận 16,9 tỷ USD đầu tư, cao gần gấp 3 cùng kỳ năm 2014 - mức đỉnh gần nhất của thị trường này. Bên cạnh đó, dòng tiền rót vào các vụ bán cổ phiếu cũng tăng lên mức kỷ lục, đưa chỉ số FTSE Singapore REIT tăng 19%, cao hơn 4 lần mức tăng của chỉ số FTSE Straits Times Singapore.

“REITs sẽ là lĩnh vực rất hấp dẫn trong năm tới, khi thị trường mở rộng và có nền tảng vững vàng hơn. Nhà đầu tư tìm tới các quỹ REITs không chỉ bởi lợi suất tốt, mà còn vì niềm tin được củng cố”, Jin Rui Oh, Giám đốc United First Partners tại Singapore nói và cho biết thêm, các quỹ REITs có thể mang tới lợi suất 12 - 15% trong năm 2020.

Theo nhận định của giới chuyên gia, với lợi suất hiện tại, REITs sẽ gia tăng sức hấp dẫn trong bối cảnh các ngân hàng trung ương lớn trên thế giới đang tiến hành hạ lãi suất, khiến hơn 12.000 tỷ USD các tài sản đầu tư đang chịu mức lãi suất âm.

Trong bối cảnh này, các thương vụ mua bán - sáp nhập (M&A) cũng tạo ra các quỹ REITs lớn nhất khu vực. Mục tiêu của các thương vụ là hình thành quỹ với quy mô lớn để gia tăng sức cạnh tranh, dễ dàng hơn trong việc góp mặt vào các chỉ số tiêu chuẩn và danh mục đầu tư toàn cầu, có thêm nguồn lực phục vụ việc mở rộng hoạt động.

Thương vụ M&A lớn nhất phải kể tới việc CapitaLand Ltd chi 6 tỷ SGD (4,4 tỷ USD) để mua lại 2 đơn vị bất động sản từ Temasek Holdings Pte. Trong tháng 4/2019, OUE Commercial REIT đồng ý mua OUE Hospitality Trust để tạo nên quỹ đầu tư thuộc Top 10 REITs tại Singapore. Tiếp theo, tháng 7/2019, Ascott Residence Trust và Ascendas

Hospitality Trust đạt được thoả thuận tạo nên quỹ lớn nhất khu vực châu Á - Thái Bình Dương với tổng tài sản 7,6 tỷ SGD.

Thương vụ mới nhất được công bố tuần trước là Frasers Logistics & Industrial Trust chấp nhận bỏ ra 1,5 tỷ SGD để thâu tóm Frasers Commercial Trust.

Các chuyên gia tại United First và CLSA dự báo, sẽ còn nhiều thương vụ M&A diễn ra trong năm 2020, nhất là giữa các quỹ REITs lĩnh vực bất động sản thương mại và khu công nghiệp. Nhằm giúp thúc đẩy làn sóng M&A, Ngân hàng Trung ương Singapore mới đây cho biết, cơ quan này đang cân nhắc nới lỏng quy định về nợ, giúp các nhà quản lý bất động sản có điều kiện thuận lợi hơn để tiến hành nhiều thương vụ thâu tóm hơn nữa.

Đối với đa phần các quỹ REITs, mục đích sau khi tiến hành M&A là tạo nên quỹ đủ lớn để có thể được thêm vào FTSE EPRA/NAREIT Global REIT Index. Đây là chỉ số gồm 307 quỹ REIT với quy mô lớn bậc nhất toàn cầu. Việc được thêm vào chỉ số đồng nghĩa với việc nâng cao thanh thế, cải thiện thanh khoản và nhất là đón nhận dòng vốn đầu tư từ các quỹ theo dõi chỉ số.

Trong năm nay, FTSE EPRA/NAREIT Global REIT Index đã thêm 3 quỹ REITs Singapore vào chỉ số: Frasers Logistics & Industrial Trust, Frasers Centrepoint Trust và Keppel DC REIT, đưa tổng số quỹ REIT Singapore có mặt trong chỉ số lên con số 17. Đây là quốc gia châu Á có số lượng quỹ REIT thuộc FTSE EPRA/NAREIT Global REIT Index lớn nhất, chỉ sau Nhật Bản, theo số liệu tổng hợp của Bloomberg.