Tỷ suất sinh lời kém tích cực

Sau khi ghi nhận mức sinh lời âm 8,3% trong năm 2018 sau 4 năm tăng trưởng liên tiếp, báo cáo của Quỹ đầu tư cổ phiếu hàng đầu VCBF (VCBF-BCF) do Công ty Liên Doanh Quản lý quỹ đầu tư chứng khoán Vietcombank (VCBF) quản lý cho biết, giá trị tài sản ròng trên chứng chỉ quỹ (NAV/CCQ) của Quỹ tính đến 12/06/2019 đang ở mức 17.953,7 đồng, tương ứng mức tỷ suất sinh lời 2,37% từ đầu năm 2019.

VCBF-BCF là quỹ mở có chiến lược đầu tư vào các cổ phiếu niêm yết và đăng ký giao dịch có giá trị vốn hóa lớn, thanh khoản tốt với tỷ trọng cổ phiếu lên đến trên dưới 98%, một số cổ phiếu chiếm tỷ trọng phân bổ tài sản đáng kể của quỹ có thể kể đến như FPT, MBB, VNM, MWG, QNS… Kết quả đầu tư của VCBF-BCF đã phản ánh rõ tình hình TTCK diễn biến kém tích cực, đặc biệt là nhóm cổ phiếu vốn hóa lớn suốt từ đầu quý II/2019 đến nay.

Với Quỹ đầu tư Doanh nghiệp hàng đầu Việt Nam (VF4), Quỹ được quản lý bởi CTCP Quản lý quỹ đầu tư Việt Nam (VFM) với tỷ trọng đầu tư vào cổ phiếu lên đến 94,5% tài sản tính đến cuối tháng 5/2019, chủ yếu là các mã vốn hóa lớn đang niêm yết trên Sở Giao dịch chứng khoán TP.HCM (HOSE), tính từ đầu năm đến nay, tỷ trọng sinh lợi NAV/CCQ cũng chỉ đạt 2,04%.

Kết quả đầu tư của VF4 bị ảnh hưởng đáng kể khi nhiều cổ phiếu trong nhóm được phân bổ tài sản đầu tư lớn nhất như VNM, BID, MBB, MWH… đều trong xu hướng giảm giá hoặc đi ngang từ đầu năm. Tại Quỹ đầu tư chứng khoán Việt Nam (VFMVF1) cũng do VFM quản lý với danh mục đầu tư chủ yếu vào cổ phiếu, tỷ suất sinh lời dù có tích cực hơn so với VF4, nhưng cũng chỉ đạt 2,32%.

Trường hợp của Quỹ đầu tư giá trị MB Capital (MBVF), Quỹ đầu tư cổ phiếu năng động Bảo Việt (BVFED) hay Quỹ đầu tư cổ phiếu Techcom (TCEF) mức sinh lời từ đầu năm đến nay còn khiêm tốn hơn.

Trong khi giá trị NAV/CCQ của MBVF đến 31/05/2019 đạt 14.518 đồng, tăng 1,67% tính từ đầu năm thì giá trị NAV/CCQ của BVFED đến 13/06/2019 đạt 14.338 đồng, tương ứng tỷ suất sinh lời đạt 1,32%. Với TCEF, tình hình còn khó khăn hơn với mức sinh lời từ đầu năm đến ngày 14/6 âm 0,2%. So với cuối tháng 1/2018, tỷ suất sinh lời của TCFF đã âm 26,6% trong hơn 1 năm qua, cách xa mục tiêu lợi nhuận 12%/năm đề ra.

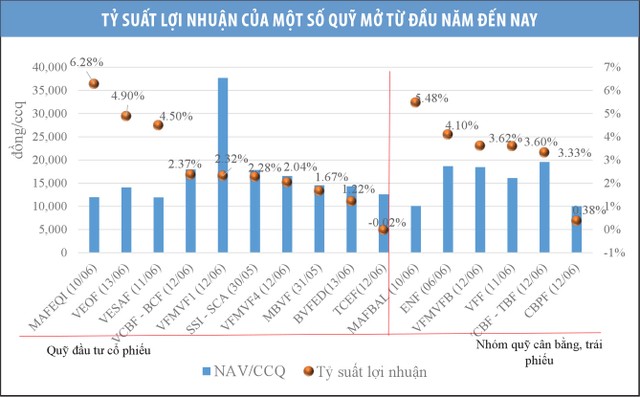

So với các quỹ mở đầu tư trái phiếu hoặc cân bằng cả cổ phiếu và trái phiếu, nhìn chung các quỹ đầu tư vào cổ phiếu có mức sinh lời thấp hơn đáng kể trong 5 tháng đầu năm 2019.

Cũng thuộc quản lý của VCBF, Quỹ đầu tư cân bằng chiến lược VCBF (VCBF-TBF) đã đạt tỷ suất lợi nhuận 3,33% tính đến 12/06/2019. Trong khi đó, Quỹ đầu tư Trái phiếu Việt Nam (VFMVFB) của VFM với tỷ trọng đầu tư vào trái phiếu và chứng chỉ tiền gửi lên tới gần 90% tài sản, đang đạt tỷ suất sinh lời 3,62% từ đầu năm đến nay, gấp rưỡi mức sinh lời của 2 quỹ mở cổ phiếu cùng do VFM quản lý.

Tỷ suất lợi nhuận của một số quỹ mở từ đầu năm đến nay.

Tỷ suất sinh lời của các quỹ hầu hết đã dương trở lại, không còn thua lỗ như 2018 nhưng nếu so với lãi suất các kênh đầu tư khác, đơn cử là gửi tiết kiệm kỳ hạn 1 năm hiện dao động quanh mức 7%-8%/năm, sau 5 tháng đầu tư, mức sinh lời của nhiều quỹ mở đang có phần thấp hơn lãi suất gửi tiết kiệm.

Nếu tính cả mức phí quản lý tài sản trong khoảng từ 1,5-2% giá trị tài sản/năm, hiệu suất sinh lời hiện chỉ đủ bù phí quản lý. Trong khi đó, thị trường đang cho thấy nhiều khó khăn, rủi ro tiếp tục suy giảm có thể quay trở lại có thể xem là nguyên nhân lý giải cho việc nhiều quỹ đầu tư bị rút ròng khá đáng kể từ đầu năm đến nay.

Tại quỹ Quỹ Đầu tư cổ phiếu Hưng Thịnh (VEOF), giá trị tài sản ròng của quỹ theo báo cáo đến ngày 13/06 đạt 641,5 tỷ đồng, giảm 22,1% so với đầu năm, dù giá trị NAV/CCQ tăng trưởng. Số lượng đơn vị chứng chỉ quỹ ước tính chỉ còn 45,6 triệu đơn vị, giảm 15,3 triệu đơn vị so với đầu năm. Tại Quỹ Đầu tư trái phiếu Bảo Thịnh (VFF), giá trị tài sản ròng của Quỹ là 232 tỷ đồng, giảm 39,8% so với mức 385,6 tỷ đồng cuối năm 2018.

Triển vọng nào cho quỹ mở?

Đóng cửa phiên giao dịch 14/6/2019 tại 953,61 điểm, dù vừa trải qua gần 1 tháng giảm điểm liên tiếp và mất đi 3,4% điểm số, nhưng so với đầu cuối năm 2018, chỉ số VN-Index vẫn có mức tăng 6,8%.

TTCK Việt Nam đã trải qua gần nửa đầu năm 2019 với diễn biến bớt nhiều tiêu cực so với cuối năm 2018 khi vùng hỗ trợ 880-890 điểm của VN-Index liên tục bị thử thách. Tuy vậy, sau sự khởi sắc của quý I/2019 việc thị trường chuyển sang đi ngang với VN-Index tăng giảm đan xen trong vùng 950-1.000 điểm, các cổ phiếu vốn hóa lớn mất đà tăng giá đã khiến hiệu suất sinh lời của các quỹ mở chịu ảnh hưởng đáng kể.

Điều này thực tế không khó hiểu khi quỹ đầu tư có lợi thế nhờ quy mô vốn lớn, quản lý điều hành chuyên nghiệp, nhưng chính quy mô lớn lại là bất lợi là quỹ đầu tư thường đạt hiệu quả cao hơn trong xu hướng tăng điểm dài hạn, trong ngắn hạn khi thị trường diễn biến tiêu cực, quỹ đầu tư sẽ khó đảo danh mục, bán và chờ mua lại giá thấp hơn như nhà đầu tư nhỏ lẻ. Khi muốn thoái vốn cổ phiếu đầu tư cũng mất thời gian nhiều hơn do khối lượng nắm giữ lớn.

TTCK Việt Nam ở trong xu hướng giảm trong hơn một năm trở lại đây trong khi kinh tế Việt Nam vẫn trong xu hướng tăng trưởng và có triển vọng tăng trưởng tích cực, đặt ra câu hỏi liệu đà giảm này có sớm kết thúc? Về vĩ mô, Báo cáo của Ngân hàng thế giới (World Bank) mới đây cho rằng, tăng trưởng GDP của Việt Nam có thể duy trì ở mức 6,5-6,6% trong giai đoạn 2019-2021. Cổ phiếu của nhiều doanh nghiệp thuộc các ngành nghề có triển vọng tăng trưởng, nhưng đang bị điều chỉnh về vùng giá hấp dẫn theo thị trường sẽ là cơ hội để các quỹ đầu tư cải thiện tỷ suất lợi nhuận đầu tư từ nay đến cuối năm.

Bên cạnh đó, việc TTCK phái sinh giao dịch sôi động hơn và sản phẩm chứng quyền được triển khai ngày 28/6 tới đây sẽ có lợi cho các quỹ đầu tư khi tạo thêm công cụ phòng ngừa rủi ro tốt hơn trong giai đoạn thị trường cổ phiếu suy giảm. Có thêm công cụ mới, các quỹ thay vì “chịu trận” bị động như trước đây sẽ có thể cải thiện tỷ suất lợi nhuận ngay cả khi thị trường rơi điểm.

Đối với các quỹ trái phiếu, cơ hội ngày càng rõ ràng hơn khi mặt bằng lãi suất trái phiếu do các doanh nghiệp phát hành tăng từ mức 9 - 10%/năm trước đây,lên trung bình 11-12%/năm, thậm chí có doanh nghiệp phát hành tới 14-15%%/năm. Tất nhiên, lãi suất cao đi kèm rủi ro cao, nhưng sản phẩm trái phiếu đa dạng và lợi tức cao hơn là cơ hội cho các quỹ trái phiếu kiếm lãi.

Giữa hàng chục quỹ đầu tư đang hoạt động với nhiều quỹ có đặc điểm hoạt động tương đồng, quỹ nào có khả năng bảo vệ tài sản nhà đầu tư tốt hơn, đem lại mức sinh lời tốt hơn tất yếu sẽ thu hút dòng tiền. Tuy nhiên, thị trường cần vượt qua tình trạng yếu thanh khoản và kém sôi động, bởi nếu cứ tiếp diễn như hiện nay thì quỹ tốt cũng nhọc nhằn kiếm lãi.