Kỳ 2: Thị trường vốn chậm san sẻ gánh nặng tài trợ vốn, do đâu?

Lệch vai tài trợ vốn

Nền kinh tế và doanh nghiệp quá phụ thuộc vào nguồn vốn ngân hàng, ý kiến từ nhiều chuyên gia cho rằng, nguyên nhân chủ yếu là do yếu tố lịch sử. Trải qua gần 7 thập kỷ phát triển, ngành ngân hàng đã khẳng định được vai trò quan trọng trong tài trợ vốn cho nền kinh tế. Trong suốt thời gian dài và cả đến hiện tại, ngân hàng luôn là địa chỉ được doanh nghiệp tìm đến mỗi khi cần vốn, bất kể là sử dụng cho mục đích ngắn hạn hay dài hạn.

TSKH. Nguyễn Thành Long, Chủ tịch Hội đồng quản trị Sở Giao dịch chứng khoán Hà Nội (HNX) cho biết, khu vực tài chính được cấu phần bởi thị trường tiền tệ và thị trường vốn, trong đó tín dụng ngân hàng giữ vai trò chủ đạo. Cung ứng vốn từ khu vực ngân hàng cho nền kinh tế chiếm tới 85% trong giai đoạn 2012 - 2016.

Nhìn chung, tốc độ tăng trưởng kinh tế của Việt Nam trong thập kỷ vừa qua được phản ánh rõ nét qua tốc độ tăng trưởng tín dụng trong khu vực tư nhân. Tỷ lệ tín dụng cho khu vực tư nhân tăng trưởng trung bình 4,8%/năm trong giai đoạn 2000 - 2015.

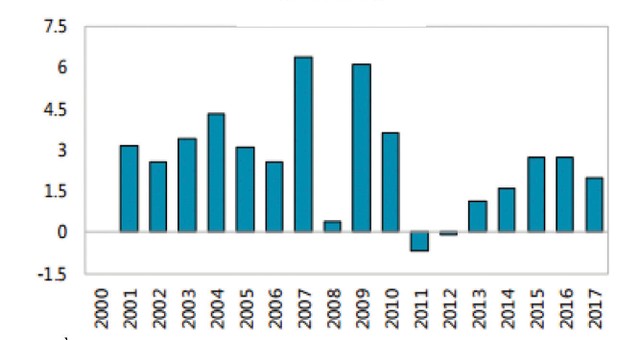

Cùng với tốc độ tăng trưởng tín dụng cao, tỷ trọng tín dụng được sử dụng để thúc đẩy tăng trưởng cũng gia tăng, cho thấy năng suất sử dụng vốn tín dụng còn thấp. Tính đến năm 2017, tốc độ tăng trưởng dư nợ tín dụng gấp 3 lần tốc độ tăng GDP.

Tỷ trọng tín dụng được sử dụng để thúc đẩy tăng trưởng

giai đoạn 2000 - 2017.

“Việc phân phối nguồn vốn qua kênh tín dụng còn kém hiệu quả, vẫn còn tập trung tại khu vực doanh nghiệp nhà nước có hiệu quả sử dụng thấp và tỷ lệ nợ xấu cao. Một lượng tín dụng lớn trong hệ thống ngân hàng, ước tính khoảng 29% trung bình hàng năm trong giai đoạn 2000 - 2010, chảy vào bất động sản và vay thế chấp cá nhân. Trong khi đó, tốc độ tăng trưởng của lĩnh vực bất động sản trong giai đoạn này chỉ đạt khoảng 5,2%/ năm, theo báo cáo Đánh giá quốc gia năm 2016 của Ngân hàng Thế giới. Nợ xấu tiếp tục là nguy cơ lớn ảnh hưởng đến tỷ lệ an toàn vốn và sức khỏe của hệ thống ngân hàng Việt Nam”, ông Long nói.

Theo Ủy ban Giám sát tài chính quốc gia, đến cuối năm 2018, tỷ lệ tín dụng/GDP khoảng 134%. Tỷ lệ này được một số tổ chức quốc tế đánh giá là cao, dẫn đến những rủi ro không thể xem thường. Nếu gánh nặng tài trợ vốn cho nền kinh tế không sớm được san sẻ rõ nét hơn sang thị trường vốn, thì thời gian tới rất có thể tỷ lệ này tăng lên, xuất phát từ nhu cầu về vốn của nền kinh tế và doanh nghiệp.

Trong khi thói quen tìm đến ngân hàng để vay vốn của doanh nghiệp gần như ăn sâu vào tập quán kinh doanh, việc chậm có những giải pháp thúc đẩy phát triển các kênh huy động vốn mới sẽ làm cho nền kinh tế cũng như doanh nghiệp phụ thuộc hơn vào lĩnh vực ngân hàng.

Cụ thể, thị trường chứng khoán (TTCK) ra đời cách đây chưa gần 2 thập kỷ, vẫn được coi là đang trong giai đoạn phát triển ban đầu, nên lượng doanh nghiệp tìm đến kênh này huy động vốn chưa nhiều. Hiện trên cả sàn HNX, HOSE và UPCoM có hơn 1.500 doanh nghiệp niêm yết, đăng ký giao dịch trong tổng số trên 600.000 doanh nghiệp đang hoạt động.

Trong số 1.500 doanh nghiệp trên sàn, quá nửa (804 doanh nghiệp) đăng ký giao dịch trên UPCoM, nhà đầu tư ít quan tâm hơn so với sàn niêm yết, nên đa phần chưa huy động vốn qua TTCK. Số doanh nghiệp còn huy động được vốn qua TTCK chưa nhiều.

Ủy ban Giám sát tài chính quốc gia ước tính, thời điểm cuối năm 2018, giá trị vốn hóa thị trường cổ phiếu đạt khoảng 75% GDP. Tuy nhiên, nguồn vốn đi vào khu vực kinh tế thực thông qua phát hành cổ phiếu lần đầu ra công chúng (IPO) chưa nhiều, chủ yếu tập trung phát sinh từ công tác cổ phần hóa các doanh nghiệp nhà nước, cũng như việc đại chúng hóa các doanh nghiệp ở khu vực tư nhân.

Với thị trường trái phiếu, cuối năm 2018, quy mô thị trường trái phiếu chính phủ đạt khoảng 27% GDP, thị trường trái phiếu doanh nghiệp đạt khoảng 7% GDP. Tuy thị trường trái phiếu đã phát triển khá nhanh so với nhiều nước trong khu vực châu Á, nhưng chủ yếu là thị trường trái phiếu chính phủ. Thị trường trái phiếu doanh nghiệp có quy mô còn nhỏ, chưa trở thành kênh huy động vốn đối với doanh nghiệp.

Ông Long cho hay, so với các nước trong khu vực, quy mô khu vực tài chính của Việt Nam vẫn ở mức khiêm tốn. Độ sâu tài chính của khu vực tài chính Việt Nam, một chỉ số đo lường khả năng cung ứng vốn của khu vực tài chính đối với nền kinh tế, chỉ ở mức 1,8 lần GDP, thấp hơn so với các nước trong khu vực (chỉ số này của Singapore là 4 lần, Malaysia 3,7 lần, Thái Lan và Trung Quốc là 3,3 lần…).

Chỉ số phát triển tài chính của Việt Nam đạt mức 0,32 điểm vào năm 2016, thấp hơn đáng kể so với các quốc gia trong khu vực (Thái Lan đạt 0,73 điểm, Singapore 0,72 điểm, Malaysia 0,66 điểm…). Trong khi đó, tốc độ tăng trưởng tín dụng của khu vực tài chính Việt Nam là khá nhanh trong thập kỷ vừa qua. Tổng dư nợ tín dụng khu vực tài chính cung cấp cho nền kinh tế tương đương 141,8% GDP trong năm 2017.

Tăng trưởng tín dụng “nóng”, nhanh hơn tốc độ phát triển độ sâu của thị trường tài chính, có khả năng mang lại rủi ro cho khu vực tài chính, đặc biệt đối với các khoản tín dụng trong lĩnh vực cho vay tiêu dùng và các lĩnh vực cho vay theo chính sách.

Thiếu cơ chế tiếp sức

Để khắc phục tình trạng “lệch vai” tài trợ vốn cho nền kinh tế và doanh nghiệp, hoạt động tái cơ cấu thị trường tiền tệ và thị trường vốn trong thời gian qua đã được triển khai.

Vấn đề tái cấu trúc thị trường tài chính bắt đầu được đặt ra trong Chiến lược tài chính đến năm 2020 ban hành kèm theo Quyết định 450/QĐ-TTg ngày 18/4/2012 của Thủ tướng Chính phủ. Để triển khai chiến lược này, Thủ tướng đã ban hành Quyết định 252/2012/QĐ-TTg phê duyệt Chiến lược phát triển TTCK Việt Nam giai đoạn 2011 - 2020 và Quyết định số 1826/2012/QĐ-TTG phê duyệt Đề án tái cấu trúc TTCK và doanh nghiệp bảo hiểm.

Tuy nhiên, cả chiến lược và đề án hướng tới mục tiêu phát triển nội ngành, mà chưa đặt nhiều trọng tâm mang tính liên ngành. Do đó, quá trình tái cơ cấu chưa mang lại kết quả như kỳ vọng. Điều này thể hiện qua các con số mà Ủy ban Giám sát tài chính quốc gia vừa công bố.

Theo đó, tuy vai trò cung ứng vốn của thị trường vốn cho nền kinh tế những năm gần đây tăng lên, nhưng tỷ trọng cung ứng vốn từ thị trường vốn cho nền kinh tế tính theo giá trị phát hành thực tế trong năm 2018 mới chiếm 14% tổng cung ứng vốn (năm 2017 là 10,2%).

Nếu tính theo giá trị vốn hóa thị trường, thì tỷ trọng cung ứng vốn danh nghĩa từ thị trường vốn chiếm khoảng 36,9% tổng cung ứng vốn (năm 2017 là 36,7%). Bởi vậy, gánh nặng tài trợ vốn cho nền kinh tế vẫn đè nặng lên vai hệ thống ngân hàng, tiềm ẩn rủi ro cho nền kinh tế cũng như hệ thống tổ chức tín dụng.

Theo góc nhìn từ thị trường, sở dĩ TTCK chưa phát triển tương xứng để đảm đương rõ nét là kênh huy động vốn trung và dài hạn chủ lực cho nền kinh tế, bởi thiếu các cơ chế khuyến khích, hỗ trợ phát triển như thiếu ưu đãi về thuế, phí, dù các thành viên thị trường đề xuất từ lâu.

Công ty Quản lý quỹ đầu tư MB (MB Capital) cho rằng, một trong những nguyên nhân chính khiến các quỹ đầu tư ở Việt Nam chưa thực sự hấp dẫn nhà đầu tư là do Nhà nước chưa có chính sách ưu đãi thuế đối với các loại hình quỹ đầu tư, hoặc chính sách thuế chưa hấp dẫn, đặc biệt đối với quỹ hưu trí bổ sung tự nguyện.

Ông Nguyễn Văn Mạnh, nguyên Phó tổng giám đốc Công ty Chứng khoán Maybank Kim Eng nhìn nhận, TTCK Việt Nam còn đối mặt với suy nghĩ lệch lạc, đó là ví TTCK như “sòng bài”. Theo ông Mạnh, cơ quan quản lý muốn phát triển TTCK cần có động thái thúc đẩy thành lập mới công ty chứng khoán và công ty quản lý quỹ, chứ không nên hạn chế như tại dự thảo Luật Chứng khoán sửa đổi hiện nay.

"Tôi vẫn tự hỏi, nếu không có Luật Doanh nghiệp cởi mở, thông thoáng trong việc thành lập mới các doanh nghiệp, thì làm sao hôm nay chúng ta có được trên 600.000 doanh nghiệp. Dự thảo Luật Chứng khoán sửa đổi cần tiếp nối tinh thần thông thoáng, cởi mở giống như Luật Doanh nghiệp, để trong vòng 10 năm, chậm nhất 20 năm sau, ngành quản lý quỹ Việt Nam nói riêng sẽ có những thương hiệu tầm cỡ quốc gia”, ông Mạnh nói.

Kỳ cuối: Chờ tư duy mang tầm đột phá