Chóng mặt với những con số

Báo cáo tình hình phát hành trái phiếu doanh nghiệp 7 tháng của Sở Giao dịch chứng khoán Hà Nội (HNX) cho thấy, giá trị phát hành trái phiếu doanh nghiệp lên đến 179.500 tỷ đồng, với kỳ hạn phát hành bình quân 3,97 năm.

Trong đó, chỉ riêng tháng 7, giá trị phát hành của tổ chức tín dụng là 8.134,9 tỷ đồng, chiếm tỷ trọng 40,79%; các doanh nghiệp bất động sản là 6.993,9 tỷ đồng, chiếm tỷ trọng 35,07%.

Trong tuần qua, Tập đoàn Masan (MSN) thông qua quyết định huy động 8.000 tỷ đồng trái phiếu. Cụ thể, MSN dự kiến chào bán riêng lẻ 43 đợt với giá trị huy động tối đa 4.000 tỷ đồng, kỳ hạn 3 năm, lãi suất 2 kỳ đầu tiên là 10%/năm, các kỳ tiếp theo được xác định bằng tổng của lãi suất tham chiếu và biên độ 4%/năm. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản bảo đảm. Thời gian phát hành trong quý III/2020.

MSN cũng có kế hoạch mua lại số trái phiếu này trong năm 2021 (tháng 9 mua lại 1.235 tỷ đồng, đến tháng 10 tiếp tục mua 380 tỷ đồng, tháng 11 mua 1.140 tỷ đồng và 285 tỷ đồng còn lại sẽ hoàn tất mua trong tháng 12).

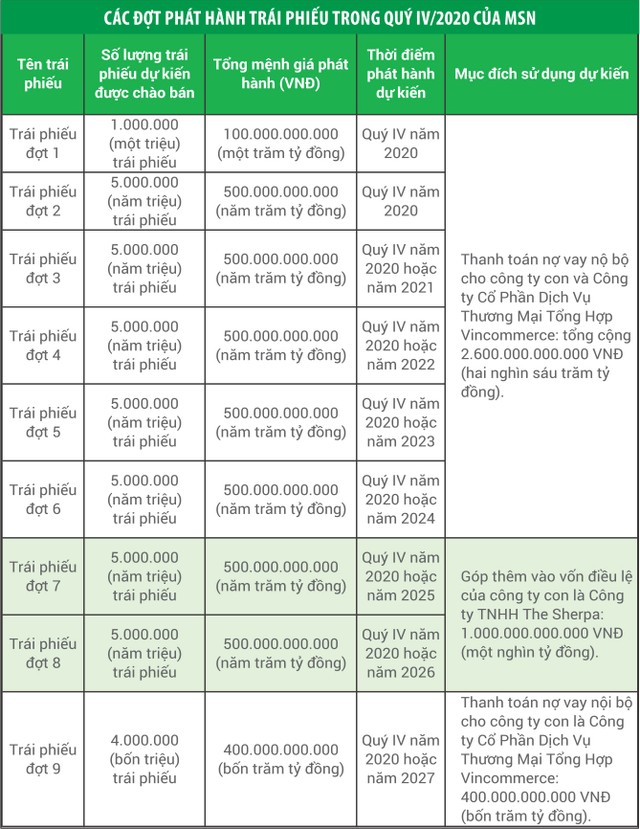

Đồng thời, MSN cũng chào bán tối đa 4.000 tỷ đồng ra công chúng trong quý IV. Trái phiếu có kỳ hạn 3 năm, không chuyển đổi, không kèm chứng quyền và không được bảo đảm bằng tài sản. Lãi suất trái phiếu phụ thuộc vào từng đợt phát hành, dao động trong khoảng 9,8 - 10% cho năm đầu tiên.

Nguồn vốn huy động được dự kiến sử dụng để thanh toán nợ vay cho công ty con là CTCP Dịch vụ thương mại tổng hợp Vincommerce 3.000 tỷ đồng và góp thêm vốn điều lệ cho Công ty TNHH The Sherpa 1.000 tỷ đồng.

Trước đó, trong tháng 6, MSN chính thức hoàn thành đợt phát hành trái phiếu cuối cùng trị giá 2.000 tỷ đồng trong gói trái phiếu tổng cộng 10.000 tỷ đồng trong 3 tháng - được thị trường ghi nhận là một trong những đợt chào bán lớn trong nửa năm 2020.

Toàn bộ số tiền thu được sẽ được Tập đoàn Masan góp thêm vào vốn điều lệ của Công ty TNHH Tầm nhìn Masan (5.000 tỷ đồng), cấp khoản vay cho Công ty TNHH MasanConsumerHoldings (3.000 tỷ đồng) và Công ty TNHH MNS Meat Hà Nam (1.000 tỷ đồng), thanh toán nợ vay nội bộ cho Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo (1.000 tỷ đồng).

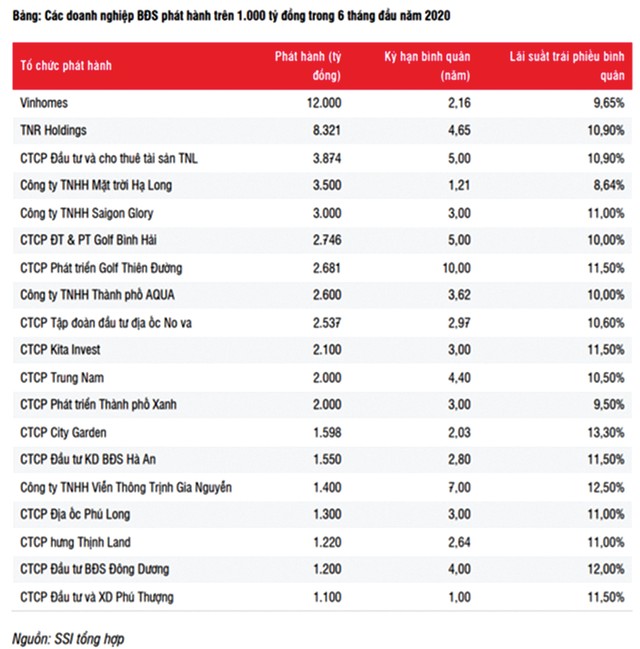

Ngoài MSN, còn nhiều doanh nghiệp khác phát hành trái phiếu với giá trị lớn trong nửa đầu năm như BIDV 15.168 tỷ đồng, Vinhomes 12.000 tỷ đồng, TNR Holdings Việt Nam 9.716 tỷ đồng, HDB 8.500 tỷ đồng, Sovico 8.000 tỷ đồng…

Vào cuối tháng 7 vừa qua, Hội đồng quản trị Novaland đã ra Nghị quyết về phương án phát hành riêng lẻ gói trái phiếu doanh nghiệp năm 2020, bao gồm 8 phương án phát hành thành phần, giá trị từ 140 - 470 tỷ đồng cho mỗi gói. Tổng cộng khoảng 2.500 tỷ đồng. Lãi suất áp dụng cho kỳ tính lãi đầu tiên là 11%/năm.

Theo Tổng giám đốc Novaland Bùi Xuân Huy, Công ty đang có nhu cầu huy động vốn để tăng quy mô vốn hoạt động, bao gồm nhưng không giới hạn việc tăng vốn công ty con và/hoặc hợp tác kinh doanh đối với đối tác để triển khai các dự án bất động sản.

Và việc huy động vốn qua kênh phát hành riêng lẻ trái phiếu doanh nghiệp là phù hợp với các mục đích sử dụng vốn nêu trên.

Tại thời điểm 30/6/2020, Novaland ghi nhận giá trị dư nợ trái phiếu hơn 16.218 tỷ đồng. Novaland cho biết, trong nửa đầu năm, chỉ tính riêng hoạt động huy động vốn, Công ty đã nhận giải ngân tổng cộng 12.006 tỷ đồng. Các khoản giải ngân được sử dụng cho các hoạt động M&A và đầu tư phát triển dự án.

Bất động sản An Gia (AGG) mới đây cũng phát hành 600 tỷ đồng trái phiếu cho tổ chức trong nước.

Các tài sản đảm bảo bao gồm: quyền sử dụng đất tại phường Thắng Tam, TP. Vũng Tàu thuộc sở hữu của CTCP Đầu tư Xây dựng Du lịch Phước Lộc; toàn bộ quyền tài sản phát sinh từ việc khai thác, kinh doanh Tổ hợp căn hộ du lịch, khách sạn tại phường Thắng Tam (The Sóng - dự án condotel duy nhất của AGG đến thời điểm hiện nay) và số dư tài khoản chuyên thu liên quan đến dự án.

Ngoài ra, còn có tài sản thế chấp là toàn bộ 99,98% cổ phần của Phước Lộc thuộc sở hữu của CTCP Tư vấn Hoàng Ân và bảo lãnh của Phước Lộc đối với toàn bộ nghĩa vụ trả nợ liên quan đến lô trái phiếu.

Một “ông lớn” bất động sản khác là Becamex cũng lên kế hoạch phát hành riêng lẻ số trái phiếu năm 2020 với tổng giá trị 1.500 tỷ đồng.

Trong tháng 11/2020, Becamex cũng có 4 lô trái phiếu tổng giá trị 2.000 tỷ đồng đáo hạn. Các trái chủ gồm BIDV 1.080 tỷ đồng, Ngân hàng Indoniva 500 tỷ đồng, Ngân hàng liên doanh Việt - Nga 400 tỷ đồng và CTCP Đầu tư và phát triển Ngân Lực 20 tỷ đồng.

Điểm nhấn trên thị trường trái phiếu doanh nghiệp là việc HSBC công bố trở thành ngân hàng nước ngoài đầu tiên phát hành trái phiếu tổng giá trị 600 tỷ đồng tại Việt Nam vào ngày 10/8 vừa qua.

Trái phiếu với tên gọi Hoa Sen, theo quốc hoa của Việt Nam, có lãi suất phát hành ở mức cố định 5,8%/năm trên mệnh giá và kỳ hạn 3 năm. Nguồn vốn huy động được sử dụng để tăng quy mô vốn hoạt động của Ngân hàng, đa dạng hóa nguồn vốn tiền đồng. HSBC cũng dự kiến phát hành trái phiếu thường xuyên hơn trên thị trường.

Công ty chứng khoán tích cực tham gia phân phối

Thông tin được Công ty Chứng khoán SSI cho biết, có 84% lượng trái phiếu doanh nghiệp phát hành trong 6 tháng đầu năm thông qua đơn vị tư vấn các công ty chứng khoán. Công ty Chứng khoán Techcombank (TCBS) vẫn chiếm thị phần lớn nhất, với 23,8%, giảm nhẹ so với mức 24,4% của năm 2019. SSI và MBS đã thay thế VPB và VND trong nhóm 3 công ty chứng khoán có thị phần tư vấn phát hành trái phiếu doanh nghiệp lớn nhất.

TCBS chính là đơn vị tư vấn cho đợt phát hành của HSBC vừa qua và trở thành đơn vị đầu tiên thu xếp thành công giao dịch phát hành trái phiếu doanh nghiệp cho một ngân hàng nước ngoài tại Việt Nam.

Theo ghi nhận của Báo Đầu tư Chứng khoán, các tổ chức phát hành (chủ yếu là doanh nghiệp bất động sản) sẽ phát hành rất nhiều gói nhỏ trong tổng nhu cầu vốn lớn, sau đó phân phối qua các công ty chứng khoán. Từ đây, công ty chứng khoán sẽ phân phối lại cho khách hàng.

Tuy nhiên, tùy thuộc vào chiến lược của mỗi công ty chứng khoán mà có cách bán khác nhau. Có đơn vị nhận một lô lớn về rồi cơ cấu lại sản phẩm để phù hợp với hệ khách hàng của mình, nhưng cũng có đơn vị chỉ nhận thuần nhiệm vụ phân phối, không bảo lãnh.

Được biết, Công ty Chứng khoán Rồng Việt đang thực hiện bảo lãnh phát hành và phân phối gói trái phiếu Novaland trị giá 200 tỷ đồng. Đây là trái phiếu có tài sản đảm bảo, có cam kết mua lại với lãi suất và kỳ hạn linh hoạt.