Chứng khoán Mỹ thăng hoa

Thị trường chứng khoán Mỹ có tuần giao dịch thăng hoa với thông tin hỗ trợ là số lượng đơn đăng ký xin trợ cấp thất nghiệp đã giảm xuống dưới 500.000, mức thấp kể từ khi dịch bệnh Covid-19 bùng phát vào tháng 3/2020. Chỉ số Dow Jones lập đỉnh mọi thời đại, đạt gần 35.000 điểm, được dẫn dăt bởi nhóm cổ phiếu công nghiệp và tài chính.

Một số lo ngại lúc này có liên quan đến lời cảnh báo của Cục Dự trữ Liên bang Mỹ (Fed) về mức tăng nóng của thị trường chứng khoán và diễn biến suy yếu của nhóm cổ phiếu công nghệ tạo ra sự phân hóa rất rõ ràng. Lãnh đạo của không ít doanh nghiệp công nghệ đã bán ròng tới 41,5 tỷ USD trong 3 quý gần nhất, khiến chỉ số Nasdaq tuột khỏi mốc hỗ trợ ngắn hạn 13.800 điểm.

Chứng khoán Việt Nam tăng nhẹ

Tuần qua, thị trường có 4 phiên giao dịch, trong đó VN-Index tăng điểm 2 phiên đầu tuần rồi giảm điểm 2 phiên cuối tuần, đóng cửa tăng nhẹ so với cuối tuần trước đó.

Các cổ phiếu có sự phân hóa mạnh, trong đó nhóm tài chính (chủ yếu là ngân hàng) và công nghiệp (chủ yếu là thép) dẫn dắt thị trường.

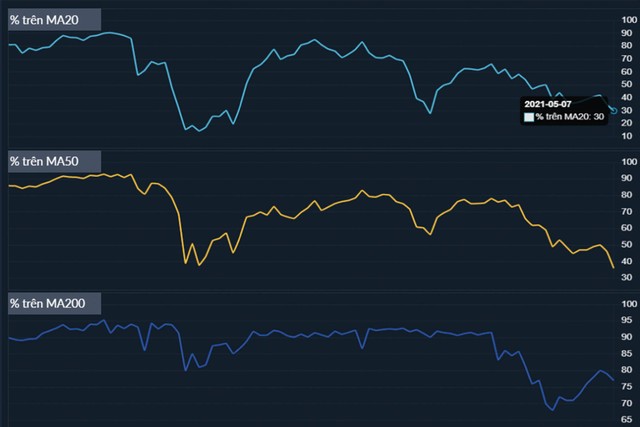

Đồ thị biểu thị phần trăm cổ phiếu trên sàn HOSE có giá nằm trên đường trung bình 20 phiên, trung bình 50 phiên và trung bình 200 phiên cho thấy, trong vòng 1 tháng qua, số lượng cổ phiếu nằm trên đường trung bình 200 phiên giảm sút rõ rệt, một loạt cổ phiếu bị gãy xu hướng tăng giá dài hạn.

|

Tỷ lệ cổ phiếu trên HOSE có giá nằm trên đường trung bình 20, 50 và 200 phiên. |

Không chỉ vậy, có đến 70% số mã trên HOSE đã chuyển sang xu hướng giảm ngắn hạn, khi giá nằm dưới đường trung bình 20 phiên, bất chấp chỉ số VN-Index vẫn dao động quanh vùng đỉnh, còn VN30-Index có diễn biến tích cực hơn.

Chỉ báo kỹ thuật kém khả quan

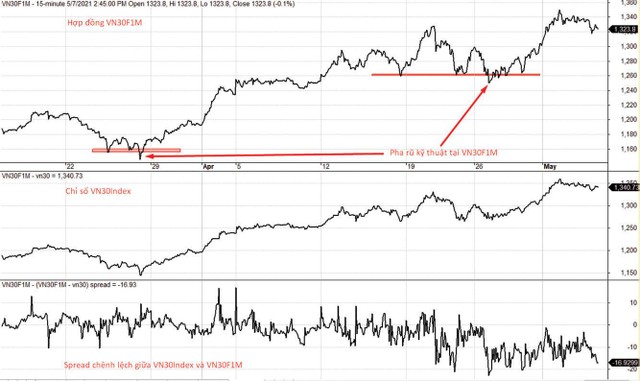

Diễn biến trên thị trường cơ sở tác động mạnh đến thị trường phái sinh. Sự phân hóa mạnh - yếu tạo ra nghi ngờ, diễn biến dịch bệnh phức tạp gây ra rủi ro và mức chênh lệch giá giữa VN30F1M với VN30-Index âm gần 17 điểm cho thấy tâm lý bi quan của nhà đầu tư phái sinh.

|

Diễn biến VN30F1M, VN30-Index và mức chênh lệch giá. |

Đây vừa là mối lo, nhưng cũng là rủi ro đối với vị thế bán (Short) - trong trường hợp thị trường giao dịch ổn định cho đến ngày đáo hạn (ngày 20/5) thì phía nắm giữ vị thế mua (Long) sẽ được hưởng trọn 17 điểm lợi nhuận. Do đó, câu hỏi đặt ra lúc này là liệu có động lực nào giúp thị trường trụ vững trước bão tố dịch bệnh?

Xét về mặt đồ thị giá, các pha tăng trưởng ngắn hạn của VN30F1M từ đầu năm tới nay đều xuất phát từ một pha rũ mang tính kỹ thuật. Ví dụ gần nhất là mẫu hình đáy sau thấp hơn đáy trước được tạo lập vào ngày 26/4, tuy nhiên, động lượng tăng trưởng đang yếu dần với chỉ số định hướng trung bình (ADX) trên khung đồ thị 15 phút hiện chỉ còn 16 điểm.

Xét về mặt thị trường, sự vững vàng của VN30F1M và VN30-Index xuất phát từ các “siêu” cổ phiếu như HPG, VPB. Thế nhưng, giá của hai cổ phiếu này đều đã áp sát vùng kháng cự mạnh 60 điểm với chỉ số sức mạnh tương đối (RSI) đang ở mức cao cho thấy trạng thái tăng nóng (báo hiệu khả năng sắp điều chỉnh).

Do đó, về bản chất, thị trường đang thiếu động lực tăng trưởng. Chiến lược ngắn hạn phù hợp là chờ đợi VN30F1M tích lũy quanh vùng giá 1.300 - 1.350 điểm, để thị trường tự tìm cho mình yếu tố tích cực mới và nhà đầu tư chỉ cần bám theo đà tăng khi giá vượt hẳn qua đỉnh ngắn hạn 1.350 điểm.

Đối với chiến lược trung và dài hạn, dù có những pha rung lắc nhưng xu hướng tăng vẫn được duy trì. Giá tiếp tục cho thấy trạng thái đỉnh sau cao hơn đỉnh trước và đáy sau cao hơn đáy trước, đường xu hướng tăng chưa bị vi phạm, bất chấp nền giá mở rộng khó chịu theo mẫu hình chiếc nêm mở rộng (Broadening Wedge).

|

Chiến lược đối với vị thế mua (Long) trên VN30F1M. |

Theo đó, chiến lược mua khi giá điều chỉnh về ngưỡng hỗ trợ mạnh 1.290 điểm nên được ưu tiên, quản trị rủi ro cho tất cả các vị thế mua trung và dài hạn tại 1.280 điểm, bao gồm cả các vị thế đã mở ở vùng 1.260 điểm.

Nhật ký giao dịch phái sinh tuần qua

Pha “sập hầm” sau kỳ nghỉ lễ vô tình giúp giá điều chỉnh nhanh chóng về vùng giá mà người viết đã rình rập để mở vị thế mua theo kịch bản, đó là mức hỗ trợ kỹ thuật 1.280 điểm.

Như dự đoán trước đó, các dao động khi giá vượt kháng cự 1.320 điểm đều rất khó chịu, rung lắc trong ba phiên ngày 5-6-7/5 đều không mang lại kết quả đáng kể cho hai phía mua và bán.

Kết thúc tuần qua, danh mục của người viết có 50% tỷ trọng vị thế mua trung hạn vốn được mở tại 1.260 điểm và 50% tiền mặt sau khi đóng các vị thế mua ngắn hạn tại 1.320 điểm.

Khi thị trường thiếu động lực tăng trưởng hay điều chỉnh, nhà đầu tư nên chuẩn bị sẵn sàng cho một tuần rung lắc mạnh, với biên độ có thể là 1.300 - 1.350 điểm.