Hiệu quả ngân hàng trụ vững thời Covid

Bên cạnh chỉ số P/E (thị giá trên thu nhập mỗi cổ phiếu) thì chỉ số P/B (thị giá cổ phiếu so với giá trị sổ sách) là một chỉ báo quan trọng đánh giá sức hấp dẫn trong đầu tư.

Theo thống kê của Fiinpro, 6 tháng đầu năm 2020, khối ngân hàng đã hoàn thành bình quân 52,5% kế hoạch lợi nhuận năm 2020, trong đó dẫn đầu là VPB (64,4%), LPB (59,3%), STB (54,9%).

Ngoài ra, trừ CTG, VCB, NVB không đặt kế hoạch lợi nhuận trước thuế và KLB đặt kế hoạch quá cao (gấp 9 lần năm 2019), 6 tháng đầu năm nay, các ngân hàng còn lại đều hoàn thành kế hoạch năm ở mức quanh 50%.

Trong quý II/2020, một số ngân hàng đạt tăng trưởng lợi nhuận sau thuế trên 20% gồm VPB (44%), HDB (38,5%), CTG (37,7%), TPB (33,5%), VIB (26,8%)… Cũng cần lưu ý thêm, Thông tư 01 của Ngân hàng Nhà nước cho phép các ngân hàng được cơ cấu lại các khoản nợ bị ảnh hưởng do Covid-19.

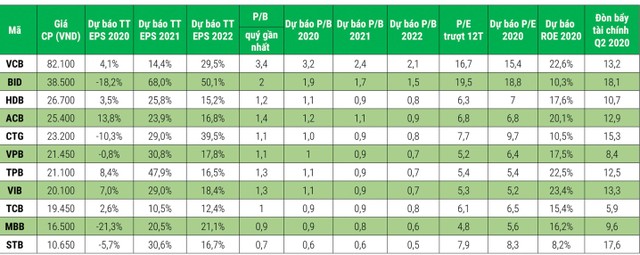

Tổng hợp định giá một số Ngân hàng.

Vì vậy, các khoản nợ này vẫn được hạch toán là “Nợ đủ tiêu chuẩn”, do đó không phải trích lập dự phòng. Vì thế, khi chính sách này thay đổi thì sự tác động của Covid-19 đến chất lượng tín dụng và việc hoàn thành chỉ tiêu lợi nhuận của ngân hàng trong năm 2020 sẽ thể hiện rõ ràng hơn.

Nhóm ngân hàng năm nay đặt kế hoạch lợi nhuận trước thuế tăng 4,9% so với năm 2019, nhưng kế hoạch này chưa lượng hóa hết thách thức mà Covid-19 mang lại.

Công ty Chứng khoán Vietcombank xây dựng 2 kịch bản cho ngành ngân hàng gồm kém khả quan (giả định dư nợ các khách hàng bị ảnh hưởng trực tiếp bởi dịch bệnh được tái cơ cấu và không ảnh hưởng tới trích lập dự phòng năm 2020) và rất xấu (giả định vào cuối năm có 1% dư nợ khách hàng ngoài diện tái cơ cấu chuyển nhóm từ 1 sang 2).

Trong kịch bản 1, lợi nhuận trước thuế cả năm so với trường hợp không có dịch bệnh có thể thấp hơn 7,3%, tức giảm khoảng 5% so với năm trước. Trong đó, tác động từ miễn, giảm phí và lãi lần lượt là giảm 1,7% và 1,1%; tác động từ gián đoạn hoạt động và tác động khác giảm ít nhất 4,5%.

Với kịch bản rất xấu, lợi nhuận trước thuế ngành ngân hàng có thể giảm ít nhất 17,4% so với trường hợp không có dịch bệnh, tức giảm 7% so với năm 2019.

Trong đó, nhóm ngân hàng lớn như Agribank, Vietcombank, VietinBank và BIDV chịu áp lực lợi nhuận giảm do phải tiên phong dành nguồn lực hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19.

Ở khía cạnh tích cực, đây là thời điểm các ngân hàng áp dụng các công nghệ số, tạo tiện ích cho người dùng dịch vụ ngân hàng, thay vì mô hình giao dịch truyền thống.

Tác động bởi dịch bệnh đến các ngân hàng chủ yếu nằm ở việc ảnh hưởng của dịch bệnh đến khách hàng của ngân hàng, bao gồm hai đối tượng chính là đơn vị kinh doanh và người tiêu dùng.

Gợi mở cơ hội đầu tư cổ phiếu ngân hàng

Với tỷ trọng vốn hóa lớn, nhóm cổ phiếu ngân hàng vốn mang tính dẫn dắt và có sức ảnh hưởng không nhỏ đến TTCK.

Trong bối cảnh hệ số P/B của nhóm đang có xu hướng giảm (xem bảng), cơ hội đầu tư dường như đang mở ra. Ngoại trừ P/B của mã VCB đang ở mức 3,2 lần, của mã BID là 1,9 lần thì phần lớn P/B của nhóm cổ phiếu ngân hàng đang ở mức quanh 1 lần.

Công ty Chứng khoán VNDIRECT cho rằng, các nhà đầu tư đang giữ quan điểm khá thận trọng về nhóm cổ phiếu tài chính, ngân hàng trước diễn biến khó lường của dịch bệnh.

Sự bùng phát của Covid-19 làm ảnh hưởng đến nhiều lĩnh vực kinh tế, gián đoạn các hoạt động sản xuất - kinh doanh của doanh nghiệp, kéo theo sự sụt giảm về nhu cầu tín dụng và biên lợi nhuận (NIM).

Tuy nhiên, nhìn vào mặt tích cực, trong ngành ngân hàng có một số chủ thể đã có sự chuẩn bị trước, như chủ động trích lập dự phòng (tăng tỷ lệ bao nợ xấu), hay kiểm soát tốt chi phí hoạt động nhờ đẩy mạnh công tác số hóa.

Thực tế, tỷ lệ bao nợ xấu trung bình của các ngân hàng niêm yết đã tăng từ 90,7% cuối năm 2019 lên 92,6% cuối quý II/2020. Ở thời điểm hiện tại, VNDIRECT cho rằng, cần phải theo dõi chặt chẽ về nợ xấu.

Nếu để nợ xấu tăng nhanh sẽ ảnh hưởng rộng ra nền kinh tế và tác động tiêu cực tới lợi nhuận ngân hàng trong nhiều năm. Tuy nhiên, nhà đầu tư có thể xem xét một số ngân hàng có mức định giá rẻ, nhưng chất lượng tài sản tốt, hoặc có câu chuyện riêng... để cân nhắc đầu tư tại thời điểm hiện tại.

Một trong những cổ phiếu được khuyến nghị là MBB của Ngân hàng Quân đội. Mã này đang giao dịch ở mức 17.000 đồng/cổ phiếu, nhưng theo VNDIRECT, giá mục tiêu năm 2020 của là 26.200 đồng/cổ phiếu dựa trên phương pháp định giá thu nhập thặng dư (chi phí vốn 14,3%, tăng trưởng dài hạn 3%) và P/B mục tiêu 2020 là 1,2 lần.

Một mã khác là ACB, có giá mục tiêu năm 2020 là 28.500 đồng/cổ phiếu dựa trên phương pháp định giá thu nhập thặng dư (chi phí vốn 14,3%, tăng trưởng dài hạn 3%) và P/B mục tiêu 2020 là 1,3 lần.

Tương tự, mã TCB được định giá 27.400 đồng/cổ phiếu dựa trên phương pháp định giá thu nhập thặng dư (chi phí vốn 13,7%, tăng trưởng dài hạn 4%) và P/B mục tiêu 2020 là 1,2 lần…

Ở góc nhìn lạc quan, VNDIRECT nhận định, nhóm ngân hàng có thể đạt được mức tăng trưởng tín dụng 9-10% trong năm 2020, trên cơ sở nhu cầu vốn được đẩy mạnh về cuối năm.

Các chính sách hỗ trợ nền kinh tế của Chính phủ như cho phép hoãn thời hạn nộp thuế, yêu cầu ngân hàng giảm lãi suất đối với các doanh nghiệp bị ảnh hưởng bởi đại dịch… có thể sẽ giúp tăng trưởng tín dụng khởi sắc.

Bên cạnh đó, việc đẩy mạnh đầu tư công sẽ góp phần đẩy nhu cầu tín dụng những tháng cuối năm, nhưng NIM của nhóm ngân hàng sẽ tiếp tục chịu áp lực giảm.

Chỉ số ngân hàng thể hiện khá ổn, nhưng các con số thuộc về quá khứ trong khi hoạt động của ngân hàng ngày một khó khăn hơn

Ông Phan Dũng Khánh, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán Maybank KingEng.

Đối với nhóm ngân hàng, theo tôi, trừ khi nhà đầu tư có kỹ năng lướt sóng ngắn hạn, chịu đựng rủi ro tốt, còn đầu tư dài hạn thì chưa nên.

Dù chỉ số hiện khá ổn, nhưng các con số thuộc về quá khứ, còn tương lai hoạt động kinh doanh của ngành ngân hàng vẫn ngày một khó do Covid-19 chưa có dấu hiệu dừng lại.

Thậm chí, nếu dịch bệnh có kết thúc thì các khách hàng của ngân hàng vẫn còn nhiều khó khăn, chưa thể nào khắc phục được trong thời gian ngắn.

Theo báo cáo tài chính mới nhất, nợ xấu của các ngân hàng đang tăng nhanh.

Khảo sát mới đây của Ngân hàng Nhà nước (NHNN) cho thấy, các ngân hàng thừa nhận, nhiều khách hàng gặp khó khăn, kinh doanh ngân hàng đang vào giai đoạn khó khăn.

Đó là chưa kể do tình hình dịch bệnh nên nhiều doanh nghiệp được hoãn các khoản nợ, nếu không thì nợ xấu còn tăng nhanh hơn.

Trên sàn, một số ngân hàng vẫn có thị giá cổ phiếu khá cao, xấp xỉ mức đỉnh lịch sử hoặc tương quan gần với mức đỉnh của VN-Index năm 2018 (cao nhất lịch sử), khiến giá bình quân của ngành không hề thấp.

Do đó, việc đầu tư vào nhóm này nên chờ đợi thêm một thời gian khi dịch bệnh vơi bớt và dòng tiền thật sự quay trở lại.