Báo Đầu tư Chứng khoán lược trích báo cáo nhận định thị trường của một số công ty chứng khoán cho phiên giao dịch ngày 22/3.

Nhiều khả năng sẽ trải qua nhịp biến động tăng giảm đan xen

(CTCK Bảo Việt – BVSC)

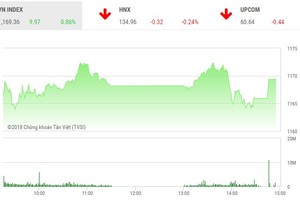

Với việc chỉ số VN-Index đang tiệm cận vùng đỉnh lịch sử, thị trường nhiều khả năng sẽ trải qua nhịp biến động tăng giảm đan xen với diễn biến phân hóa ở mức cao giữa các nhóm cổ phiếu.

Thị trường chờ đợi sự đồng thuận để bứt phá

(CTCK BIDV - BSC)

Thị trưởng mở cửa phiên giao dịch với tâm lý tích cực. Hàng loạt cổ phiếu tăng điểm khiến thị trường hưng phấn ngay từ đầu phiên.

Đáng chú ý, các cổ phiếu VN30 đồng loạt tăng điểm, duy trì nhịp tăng trong suốt phiên giao dịch.

Tuy nhiên, áp lực chốt lời gia tăng đầu giờ chiều ở nhiều cổ phiếu khiến VN-Index chưa vượt đỉnh thành công.

BSC nhận định, thị trường chờ đợi sự đồng thuận để bứt phá.

Bên cạnh đó, áp lực chốt lời mạnh tại đỉnh vẫn sẽ khiến thị trường rung lắc. Nhà đầu tư nên tiếp tục theo dõi thị trường trước những diễn biến vĩ mô trong phiên tới.

Các vị thế ngắn hạn có thể sẽ đối diện với rủi ro cao

(CTCK FPT - FPTS)

Nỗ lực tăng giá cuối phiên hôm nay mang đậm dấu ấn của các cổ phiếu vốn hóa lớn thuộc nhóm tài chính và dầu khí.

Tuy nhiên, chúng tôi cũng nhận thấy áp lực chốt lời rất lớn đang diễn ra tại các cổ phiếu ngân hàng - nhóm ngành trụ cột nâng đỡ thị trường kể từ sau pha giảm tháng 2 đến nay.

Bên cạnh đó, VN-Index cũng đã tiến đến khá sát với mục tiêu là khu vực đỉnh lịch sử của năm 2007.

Do đó, các vị thế ngắn hạn có thể sẽ đối diện với rủi ro cao hơn khi thị trường đi vào khu vực có kháng cự mạnh.

Nhà đầu tư nên thận trọng trở lại và ưu tiên các vị thế sẵn sàng của cổ phiếu trong phiên giao dịch tiếp theo.

Cơ cấu danh mục vào nhóm cổ phiếu có tính dẫn dắt

(CTCK Phú Hưng – PHS)

VnIndex có phiên giằng co khá mạnh khi tiến đến vùng đỉnh cũ. Chỉ số có thể sẽ tiếp tục test lại ngưỡng này, tuy vậy với việc các nhóm cổ phiếu vốn hóa lớn thay nhau dẫn dắt, chỉ số sẽ dễ dàng vượt qua ngưỡng 1.170 điểm.

Do đó, nhà đầu tư tiếp tục cơ cấu danh mục của mình vào nhóm cổ phiếu có tính dẫn dắt trong giai đoạn hiện tại.

Chú ý VNM, GAS, BVH, PLX, MSN, VIC

(CTCK KB Việt Nam - KBSV)

Diễn biến của thị trường vẫn theo kịch bản quen thuộc: phân hóa rất mạnh và khá tiêu cực; dòng tiền tập trung luân phiên vào các cổ phiếu vốn hóa lớn, ảnh hưởng lớn đến chỉ số (Ngân hàng, VN30); sự di chuyển của dòng tiền không ổn định, thay đổi rất nhanh qua từng phiên giao dịch.

Nhóm ngân hàng xuất hiện dấu hiệu bán chốt lãi mạnh. Đề xuất: Đứng ngoài thị trường quan sát.

Trong trường hợp chấp nhận rủi ro cao, danh mục cổ phiếu ưu tiên tập trung vào các cổ phiếu siêu Bigcap đang dẫn đầu thị trường (VNM, GAS, BVH, PLX, MSN, VIC).

Giằng co quanh ngưỡng 1.170 điểm

(CTCK Sài Gòn Hà Nội - SHS)

Nếu VN-Index đóng cửa vượt trên mức này thì thị trường sẽ chính thức vượt đỉnh lịch sử sau hơn 11 năm chờ đợi và có thể xác nhận bước vào một xu hướng uptrend mới, chứ không chỉ đơn thuần là hồi phục về đỉnh cũ như giai đoạn trước đó.

Tuy nhiên, điều này dự báo sẽ là khá khó khăn vì áp lực cung vùng giá cao sẽ tăng dần khi chỉ số tiến hành thử thách đỉnh lịch sử.

Trong phiên giao dịch 22/3, áp lực bán sẽ khiến đà tăng của VN-Index gặp khó khăn và có thể chỉ số sẽ giằng co quanh ngưỡng 1.170 điểm.

Nhà đầu tư ngắn hạn hạn chế mua đuổi giá cao và nếu có tỷ trọng cổ phiếu cao thì có thể tận dụng đà tăng điểm để chốt lời dần một phần danh mục.

Nhà đầu tư trung và dài hạn nắm giữ những cổ phiếu đang có vị thế tốt trong danh mục và có thể tận dụng những phiên điều chỉnh để tích lũy thêm những cổ phiếu có triển vọng tích cực trong năm 2018.