Lãi suất, tỷ giá: bài toán khó

Trao đổi với Đầu tư Chứng khoán, một lãnh đạo cao cấp Ngân hàng Nhà nước (NHNN) cho biết, kết quả nổi bật của năm 2016 là mặt bằng lãi suất cơ bản ổn định, nhưng dự báo năm 2017, việc giữ vững mặt bằng lãi suất như năm qua sẽ gặp nhiều thách thức.

Theo đó, lạm phát có khả năng tăng khi giá hàng hóa thế giới phục hồi, lãi suất USD trên thị trường thế giới tăng, câu chuyện áp lực từ phía tỷ giá và nợ xấu, tái cơ cấu tại một số ngân hàng yếu kém cũng ảnh hưởng đến mặt bằng lãi suất. Đặc biệt là ảnh hưởng của việc áp dụng quy định của Thông tư 06/2016/TT-NHNN về tỷ lệ vốn ngắn hạn cho vay trung và dài hạn kể từ 1/1/2017.

“Mặc dù NHNN vẫn hướng tới mục tiêu lãi suất thấp nhằm hỗ trợ tăng trưởng kinh tế cho năm 2017, tôi cho rằng, mục tiêu này có thể gặp nhiều thách thức như nhu cầu tăng lãi suất huy động để đảm bảo chỉ tiêu an toàn sau Thông tư 06 của các ngân hàng.

Tính đến hết quý IV/2016, tại nhiều ngân hàng, tỷ lệ cấp tín dụng trên nguồn vốn huy động (LDR) vẫn vượt quá 80% theo quy định. Cần lưu ý rằng, chênh lệch giữa lãi suất cho vay và lãi suất huy động tại các ngân hàng đã giảm rất mạnh trong khoảng 3 năm trở lại đây và thấp hơn khá nhiều so với các nước trong khu vực.

Chênh lệch lãi suất huy động - cho vay càng nhỏ, các ngân hàng có biên lợi nhuận càng mỏng nên càng ít động lực để giảm lãi suất cho vay”, một lãnh đạo Vietcombank chia sẻ.

Mặc dù NHNN vẫn hướng tới mục tiêu lãi suất thấp nhằm hỗ trợ tăng trưởng kinh tế cho năm 2017, tôi cho rằng, mục tiêu này có thể gặp nhiều thách thức.

- Một lãnh đạo Vietcombank.

Tương tự câu chuyện lãi suất, mặc dù thị trường ngoại hối hiện hoạt động khá ổn định, nhưng mục tiêu ổn định tỷ giá trong năm 2017 sẽ khó khăn hơn và chính sách tỷ giá thời gian tới cần tính đến những yếu tố như: một số đồng tiền chủ chốt trong giỏ tính tỷ giá giảm giá mạnh so với USD, đặc biệt là nhân dân tệ, euro.

Cụ thể, nhân dân tệ liên tục giảm giá và đã lập đáy trong vòng 6 năm gần đây vào ngày 23/11/2016, ở mức 6,92 CNY/USD, giảm mạnh 6,63% so với đầu năm 2016. Riêng trong tháng 11/2016, euro đã giảm tới 5,56%. Bên cạnh đó, lạm phát có khả năng tăng trong năm 2017 khi giá hàng hóa thế giới phục hồi.

Đồng thời, tỷ giá trong năm 2017 còn chịu áp lực từ việc cán cân thanh toán quốc tế sẽ không thuận lợi như năm 2016. Đối với cán cân thương mại, năm 2017, nhập khẩu được dự báo sẽ tăng cao hơn khi tăng trưởng kinh tế tích cực.

Trong khi đó, xuất khẩu có thể gặp khó khăn khi nhu cầu thế giới chậm phục hồi, năng lực cạnh tranh của hàng xuất khẩu Việt Nam bị ảnh hưởng bởi đồng tiền của các nước đối thủ mất giá mạnh so với USD.

Giá hàng hóa cơ bản thế giới năm 2017 dự báo sẽ tăng và phân tích của Ủy ban Giám sát tài chính quốc gia (UBGS) cho thấy, giá hàng hóa cơ bản thế giới có tác động ngược chiều đến cán cân thương mại của Việt Nam.

Đối với cán cân vốn, Tổng thống Mỹ mới đắc cử Donald Trump theo đường lối bảo hộ kinh tế nội địa, có khả năng đưa nước Mỹ rút khỏi Hiệp định Đối tác xuyên Thái Bình Dương (TTP). Điều này có thể sẽ ảnh hưởng ít nhiều đến dòng vốn FDI vào Việt Nam. Đồng thời, chính sách tiền tệ dần thắt chặt trong năm 2017 của Mỹ sẽ ảnh hưởng đến dòng vốn FII vào các nền kinh tế mới nổi.

Với nhiều sức ép trong năm 2017, Công ty Chứng khoán Vietcombank dự báo, mức giảm giá của VND trong năm 2017 sẽ vào khoảng 2% - 4%.

Khả năng sinh lời yếu

Theo báo cáo đánh giá triển vọng ngành ngân hàng Việt Nam năm 2017 của tổ chức đánh giá xếp hạng quốc tế Fitch Ratings, về khả năng sinh lời, các ngân hàng Việt Nam sẽ tiếp tục ghi nhận lợi nhuận yếu mặc dù tăng trưởng GDP có thể vẫn đạt 6,2% trong năm 2017. ROA (tỷ số lợi nhuận ròng trên tài sản) và ROE (tỷ số lợi nhuận ròng trên vốn chủ sở hữu) của ngành ngân hàng theo số liệu của NHNN cuối năm 2015 ở mức “trì trệ”, lần lượt là 0,52% và 6,26%. CAR (tỷ lệ an toàn vốn tối thiểu) của hệ thống ngân hàng rất thấp

Điều được Fitch Ratings phân tích kỹ hơn đó là lợi nhuận các ngân hàng Việt Nam sẽ đến từ một tỷ lệ lãi biên thấp hơn (NIM) và chi phí tín dụng cao hơn. NIM của ngành có khả năng tiếp tục co hẹp hơn trong bối cảnh cạnh tranh tăng lên đối với tiền gửi và áp lực điều chỉnh giảm lãi suất cho vay và gia hạn tiền gửi, chi phí tín dụng cao hơn từ khấu hao của trái phiếu VAMC.

Đây có thể là một nguyên nhân khiến các ngân hàng đã cắt giảm lãi suất huy động ngắn hạn vào cuối tháng 9/2016 vừa qua và tăng cường đẩy mạnh tín dụng, đặc biệt đẩy mạnh mảng ngân hàng bán lẻ với ý định lợi nhuận từ mảng dịch vụ mới sẽ bù đắp cho lợi nhuận từ cho vay truyền thống.

Áp lực tăng vốn là rất lớn trong khi diễn biến ngành năm 2016 cho thấy, tăng vốn cấp 1 là không dễ dàng

Cụ thể hơn, tỷ lệ an toàn vốn tối thiểu (CAR) của toàn hệ thống ước tính năm 2016 là 11,3% (năm 2015 là 11,6%). Tỷ lệ vốn cấp 1/tổng tài sản “có” rủi ro điều chỉnh là 8,6%. Toàn hệ thống có 4/92 ngân hàng thương mại có tỷ lệ CAR dưới 9%.

Có 10/118 tổ chức tín dụng âm vốn tự có. Nếu loại trừ các tổ chức tín dụng bị âm vốn tự có thì CAR của toàn hệ thống là 12,6%. Tuy nhiên, kết quả áp dụng tiêu chuẩn an toàn vốn theo Basel II tại 10 tổ chức tín dụng thí điểm cho thấy, hệ số CAR giảm mạnh so với con số báo cáo hiện tại, chủ yếu do tài sản có quy đổi rủi ro tăng.

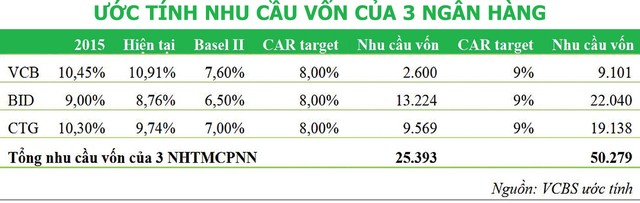

Đối với 4 ngân hàng thương mại nhà nước, CAR theo báo cáo hiện tại đã gần tiệm cận mức 9%, áp dụng Basel II thì CAR giảm xuống dưới 8%. Nếu trong thời gian tới, nhóm ngân hàng thương mại nhà nước không tăng được vốn, trong khi phải đảm bảo CAR tối thiểu thì sẽ tác động mạnh tới kế hoạch tăng trưởng tín dụng của nhóm, cũng như tăng trưởng tín dụng toàn ngành, từ đó tác động đến tăng trưởng kinh tế giai đoạn 2016 - 2020, do đây là nhóm có vai trò quan trọng và mức độ ảnh hưởng lớn đến toàn hệ thống tổ chức tín dụng.

Trong kịch bản “tối thiểu nhất”, cả 3 ngân hàng chỉ tăng vốn vừa đủ để tuân thủ mức tối thiểu khi áp dụng Basel II (8%) thì tổng số vốn của 3 ngân hàng này cần huy động là 5.393 tỷ đồng (khoảng 70% vốn điều lệ của Vietcombank hiện tại).

Rõ ràng, áp lực tăng vốn là rất lớn trong khi diễn biến ngành năm 2016 cho thấy, tăng vốn cấp 1 là không dễ dàng do: nguồn lực trong nước hạn chế; huy động vốn nước ngoài gặp khó khăn do trần sở hữu nước ngoài (CTG) và kỳ vọng lớn từ giá bán của cơ quan quản lý (VCB). Trong khi đó, tăng vốn cấp 2 cũng sẽ gặp nhiều khó khăn như: BID đã vượt mức trần cho phép và không có dư địa để tăng thêm…

Tăng trưởng tín dụng, nợ xấu: Cần trọng tâm chính sách đặc biệt

Thực tế cho thấy, tăng trưởng tín dụng vẫn mạnh trong suốt năm 2016. Tổng mức tín dụng năm 2016 tăng cao với mức tăng trưởng tốt khoảng 17,18%.

Ông Phạm Hồng Hải, Tổng giám đốc HSBC Việt Nam cho rằng, trong năm 2017, chính sách tín dụng của NHNN sẽ tiếp tục ưu tiên ổn định kinh tế vĩ mô, thực hiện mục tiêu tăng trưởng của đất nước trong 5 năm tới.

Tăng trưởng tín dụng sẽ được ưu tiên cho những lĩnh vực quan trọng của nền kinh tế và căn cứ vào hiệu quả sử dụng vốn, đó là sản xuất kinh doanh. Bên cạnh đó, kiểm soát tín dụng ở những lĩnh vực có nhiều rủi ro như bất động sản, chứng khoán.

Tuy nhiên, nợ xấu vẫn nhiều hơn nợ tổng thể và điều này tiếp tục đặt ra những thách thức cho các nhà quản lý. Tỷ lệ nợ xấu trên tổng dư nợ (tỷ lệ NPL) đã giảm dần khi Công ty Quản lý tài sản các TCTD Việt Nam (VAMC) đã mua tài sản yếu kém từ các ngân hàng. Tuy nhiên, những nguy cơ tín dụng tiềm ẩn và suy giảm vốn liên kết vẫn chưa được loại bỏ hoàn toàn. Chính vì vậy, việc giải quyết nợ xấu kéo dài cần có những trọng tâm chính sách đặc biệt và có thể thêm áp lực vào gánh nặng nợ công.

TS. Nguyễn Trí Hiếu cho rằng, nguồn lực xử lý nợ xấu chính hiện tại là trích lập lợi nhuận từ các ngân hàng. Nếu tiếp tục biện pháp này, với mỗi năm trích lập 80 - 90 nghìn tỷ đồng, cần 6 - 7 năm nữa số dư nợ xấu hiện tại mới xử lý xong. Do đó, để giải quyết nợ xấu cần các biện pháp mang tính tổng thể hơn.

Do việc tăng vốn gặp nhiều trở ngại, không loại trừ khả năng các ngân hàng hạn chế tín dụng để duy trì hệ số CAR, từ đó ảnh hưởng tiêu cực đến tăng trưởng tín dụng và lợi nhuận toàn ngành. Theo đó, Công ty Chứng khoán Vietcombank dự báo, tăng trưởng tín dụng sẽ giảm trong năm 2017, ước đạt 16%.

Trong một cái nhìn tổng thể hơn, ông Phạm Hồng Hải cho rằng: “Bản thân các ông chủ ngân hàng sẽ phải thay đổi cách thức kinh doanh để hoạt động bền vững. Người gửi tiền cũng sẽ xem xét rất cẩn trọng khi chọn gửi tại ngân hàng uy tín, thay vì chỉ dựa vào lãi suất như hiện nay. Bên cạnh tỷ lệ sở hữu, chính phủ cũng nên xem xét về mặt chính sách, tạo môi trường chính sách ổn định để các nhà đầu tư nước ngoài yên tâm đầu tư trong dài hạn”.

Quan tâm hơn tới quyền lợi của cổ đông

Ông Đỗ Minh Toàn, CEO ACB

Năm 2016, ACB có thể vượt chỉ tiêu lợi nhuận trước thuế đặt ra là mức 1.503 tỷ đồng, tuy nhiên vẫn chưa chắc chắn. Hiện tại, Ngân hàng đang quyết tâm thu hồi khoản nợ liên quan đến 6 công ty của bầu Kiên, với kế hoạch xử lý, thu hồi khoảng 2.500 tỷ đồng trong năm 2016, giảm dự phòng rủi ro nợ xấu.

Tín dụng của ngành ngân hàng hiện nay đã được cải thiện theo hướng tích cực và nhiều khả năng sẽ giữ xu hướng đi lên trong năm sau. Tuy nhiên, điều này không có nghĩa là các ngân hàng sẽ ồ ạt đẩy vốn ra thị trường mà ngược lại, việc kiểm soát chất lượng tín dụng càng được thực hiện chặt chẽ hơn.

Lợi nhuận của các ngân hàng cũng đã bắt đầu có sự chuyển hướng, từ nguồn thu chủ yếu từ hoạt động truyền thống sang gia tăng nguồn thu mảng dịch vụ.

Với ACB, chúng tôi quan tâm đến môi trường làm việc và đời sống của cán bộ nhân viên. Bởi chỉ khi môi trường làm việc và đời sống được cải thiện, người lao động mới có thể cống hiến hết mình. Dù thu nhập của nhân viên ACB hiện tại đã được cải thiện nhưng chúng tôi mong muốn ngày càng tốt hơn nữa.

Bên cạnh đó, quyền lợi của cổ đông ACB sẽ được HĐQT Ngân hàng quan tâm nhiều hơn. Mặc dù các cổ đông luôn có nhận thức rõ trong bối cảnh khó khăn, cổ tức sẽ không như kỳ vọng, nhưng ACB sẽ có sự cải thiện về cổ tức với mục tiêu năm sau cao hơn năm trước. Dự kiến cổ tức năm 2016 sẽ được chia ở mức 15% bằng cổ phiếu so với mức 10% của năm 2015.

Về chỉ tiêu kinh doanh năm 2017, ACB đặt mục tiêu tăng trưởng 10 - 15% so với năm 2016, nhưng phải đợt đến kỳ Đại hội đồng cổ đông 2017 mới trình thông qua kế hoạch kinh doanh.

Đặt mục tiêu tăng trưởng quy mô khách hàng

Ông Nguyễn Đình Tùng, CEO OCB

Sau hàng loạt những thay đổi từ chính sách của Ngân hàng Nhà nước, tới những biến động từ quá trình tái cấu trúc ngành ngân hàng, bài toán quan trọng đặt ra hiện tại cho toàn hệ thống là phải tự đứng vững và từng bước khẳng định mình.

OCB đã đi qua thời kỳ khó khăn của nền kinh tế và giai đoạn rất khó khăn của ngành ngân hàng, là một trong những ngân hàng “về đích” sớm nhất trong việc tái cơ cấu.

Đến ngày 11/11/2016, OCB đã hoàn tất giai đoạn 1 của dự án phòng, chống rửa tiền, góp phần hoàn thành dự án Basel II vào tháng 2/2017 nhằm đảm bảo hệ thống quản trị hoạt động tốt và an toàn tối đa cho khách hàng khi giao dịch.

11 tháng năm 2016, tổng tài sản của OCB đạt 61.216 tỷ đồng; lợi nhuận trước thuế đạt 427 tỷ đồng, tăng 160% so với năm 2015, dư nợ cho vay tăng 30%, tổng huy động thị trường 1 tăng 42,5%, tỷ lệ nợ xấu luôn được kiểm soát ở mức tốt nhất và giảm xuống 1,77%.

Trong năm 2017 và những năm tiếp theo, chúng tôi đặt mục tiêu tăng trưởng về quy mô khách hàng bằng những gói sản phẩm, dịch vụ theo từng phân khúc khác nhau, với mục tiêu trở thành ngân hàng dẫn đầu về bán lẻ và doanh nghiệp vừa và nhỏ tại Việt Nam.

Để đáp ứng mục tiêu phát triển kinh doanh, OCB vừa công bố tuyển dụng hơn 300 nhân sự phục vụ cho khách hàng doanh nghiệp siêu nhỏ. Đồng thời, Ngân hàng sẽ khai trương hoạt động mới thêm 9 điểm giao dịch để đáp ứng nhu cầu của khách hàng cả nước.