Các địa điểm giao dịch đóng cửa và chuyển sang làm việc online, giao dịch ngân hàng điện tử tăng vọt, các ứng dụng ngân hàng cá nhân chứng kiến lượng giao dịch kỷ lục và các trung tâm hỗ trợ qua điện thoại trở thành kênh gắn kết khách hàng chất lượng hơn khi tất cả mọi người đều làm việc trực tuyến để phòng bệnh.

Mặc dù ngành ngân hàng được đánh giá đã thích ứng rất tốt trước biến động bất thường của môi trường kinh doanh năm 2020 và đã “chống đỡ” được cơn sóng thần của thay đổi công nghệ, nhưng có một điều cần xác định rằng, những thay đổi chưa dừng lại.

Các tổ chức tài chính, ngân hàng hiện tại đang tập trung nhiều hơn vào chiến lược phát triển kỹ thuật số, cân nhắc xem giải pháp công nghệ hiện đang sử dụng có phù hợp để tiếp tục đi về phía trước.

Dưới đây là một số xu hướng chính mà các chuyên gia xác định sẽ tiếp tục định hình ngành dịch vụ tài chính – ngân hàng trong năm 2021.

Hiện đại hoá đồng bộ hệ thống lõi là cấp thiết

2020 là năm đặt cơ sở hạ tầng tài chính dưới các bài kiểm tra áp lực và thử thách. Nhiều hệ thống hạ tầng lõi của các nhà băng không được thiết kế để chịu đựng được khối lượng giao dịch tăng đột biến, cũng như tốc độ thay đổi không đủ nhanh theo yêu cầu thị trường. Đây là lý do không ít hệ thống giao dịch gặp sự cố trong bối cảnh các nhà băng chưa kịp xoay sở với hoạt động trực tuyến hoàn toàn.

Bên cạnh đó, hoạt động đầu tư của các nhà băng chưa được đồng bộ. Một số khâu trong hoạt động đã được hiện đại hoá, chẳng hạn các chương trình đánh giá cho vay, nhưng một số khâu khác trong quy trình lại trở thành điểm nghẽn.

Chẳng hạn, tại Mỹ, khi nhu cầu tín dụng của các doanh nghiệp nhỏ và vừa gia tăng đột biến giữa đại dịch, các nhà băng đối diện thử thách nhanh chóng cập nhật các giấy tờ cần thiết, hệ thống quản lý rủi ro… để đáp ứng nhu cầu.

Hoạt động phân mảnh, tiến độ cập nhật thông tin chậm và các quy trình quản lý rủi ro chưa được rút gọn… là những nguyên nhân góp phần khiến tốc độ phản hồi lại yêu cầu của khách hàng trở nên chậm chạp.

Trong bối cảnh các nhà băng cần phải vượt qua cú sốc đại dịch, thậm chí nhanh chóng đón đầu đà phục hồi của nền kinh tế, việc sở hữu hệ thống hạ tầng lõi hiện đại, cân bằng, đồng bộ và bền vững là cần thiết và cấp bách năm 2021.

Cam kết bền chặt với thanh toán điện tử

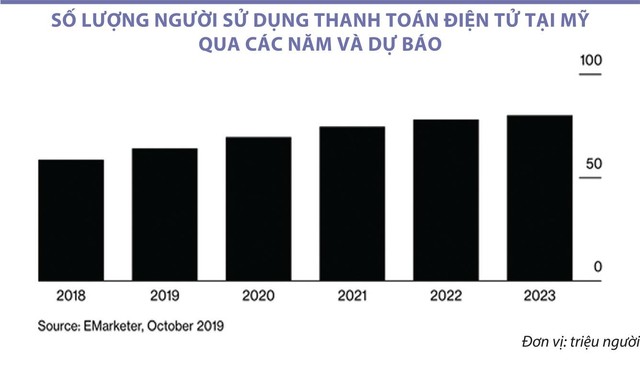

Vai trò của tiền mặt trong xã hội đã giảm dần kể từ trước năm 2020, khi các thanh toán không chạm trở thành lối sống mới tại cả châu Âu và châu Á. Ngay tại Mỹ, một trong những môi trường được đánh giá có mức độ gắn kết với tiền mặt cao, 27% doanh nghiệp Mỹ đã gia tăng mức độ sử dụng thanh toán không chạm để phục vụ khách hàng trong bối cảnh dịch bệnh diễn ra, theo khảo sát vào tháng 4/2020 được Strawhecker Group và Electronic Transactions Association.

Xu hướng này sẽ tiếp tục năm 2021, với 74% người tiêu dùng trên toàn cầu cho biết họ sẽ sử dụng các cách thức thanh toán không chạm ngay cả khi đại dịch kết thúc.

|

Trên thế giới, quy mô thị trường thanh toán không chạm dự kiến sẽ tăng trưởng từ mức 10,3 tỷ USD năm 2020 lên 18 tỷ USD năm 2021, với tốc độ tăng trưởng kép hàng năm (CAGR) ở mức 11,7%, theo báo cáo của MarketsandMarkets.

Xu hướng thanh toán không chạm này nhanh chóng mở rộng sang hoạt động ngân hàng. Năm 2020, 44% các khách hàng cá nhân của ngân hàng phụ thuộc vào ứng dụng ngân hàng trên điện thoại để thực hiện giao dịch, theo số liệu của Deloitte.

Cả các ngân hàng truyền thống lẫn các doanh nghiệp tài chính công nghệ đều giới thiệu các ứng dụng tài chính mới hoặc nâng cấp phiên bản hiện có để cung cấp cho khách hàng giải pháp tài chính/thanh toán không chạm mới hơn, hiện đại hơn. Số lượng người dùng tải ứng dụng ngân hàng điện tử/ví điện tử gia tăng khiến số lượng giao dịch được thực hiện qua các ứng dụng này cũng tăng vọt.

Năm 2021, với việc khách hàng ngày càng phụ thuộc và ưa chuộng các phương thức thanh toán không chạm, ứng dụng thanh toán điện tử và các giải pháp ngân hàng điện tử, các tổ chức tài chính ngân hàng sẽ tiếp tục đầu tư vào dữ liệu và công cụ phân tích dữ liệu hiện đại, cải thiện khả năng ứng dụng trí thông minh nhân tạo và nâng cấp nền tảng giao dịch điện tử.

Đối diện nợ xấu

Các ngân hàng đóng vai trò rất quan trọng trong việc ổn định nền kinh tế và việc “vận chuyển” các chính sách hỗ trợ của chính phủ tới các thành phần kinh tế. Trong đó, tại một số quốc gia có các gói nới lỏng khổng lồ như Mỹ, Canada, Anh, Nhật Bản và nhiều quốc gia châu Âu, vai trò này càng trở nên nổi bật.

Sức khoẻ tài chính của các nhà băng trước đại dịch phần nào đã hạn chế tác động tiêu cực của cuộc khủng hoảng vừa qua và có thể trở thành động lực đối với đà phục hồi của nền kinh tế toàn cầu.

Đối với ngành ngân hàng, hệ quả kinh tế mà đại dịch để lại không tương đương với giai đoạn khủng hoảng tài chính toàn cầu 2008 – 2010, nhưng vẫn là đáng chú ý.

Theo Quỹ Tiền tệ quốc tế (IMF), tăng trưởng kinh tế toàn cầu dự kiến giảm 4,4% năm 2020. Dù GDP toàn cầu sẽ hồi phục năm 2021, nhưng vẫn sẽ thấp hơn 9,3 nghìn tỷ USD so với mức dự báo cách đây 1 năm.

Sự suy giảm này sẽ khiến tăng trưởng khoản vay, cũng như tăng trưởng lợi nhuận của nhiều nhà băng chịu tác động lớn. Chưa kể, sức khoẻ tài chính của nhóm ngân hàng khó tránh được ảnh hưởng tiêu cực.

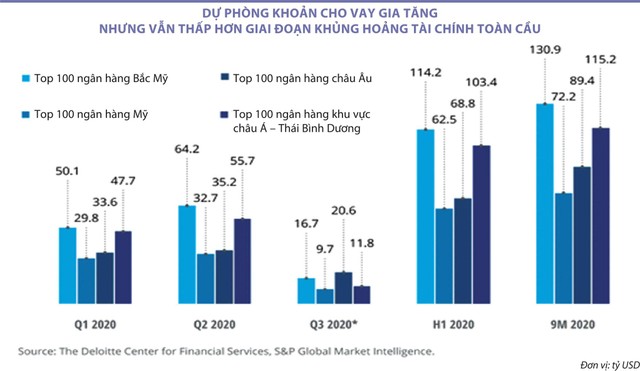

Trung tâm dịch vụ tài chính Deloitte ước tính, ngành ngân hàng Mỹ có thể đối diện khả năng phải trích lập 318 tỷ USD dự phòng tổn thất các khoản nợ giai đoạn 2020 – 2022, tương đương 3,2% giá trị các khoản cho vay.

|

Một số lĩnh vực chứng kiến số nợ xấu/nợ không thể thu hồi gia tăng mạnh là tín dụng tiêu dùng, bất động sản thương mại và cho vay doanh nghiệp nhỏ.

Tuy nhiên, nhìn chung, con số này vẫn thấp hơn thời kỳ khủng hoảng tài chính toàn cầu 2008. Vào thời điểm đó, tỷ lệ dự phòng khoản cho vay của các ngân hàng Mỹ là 6,6%.

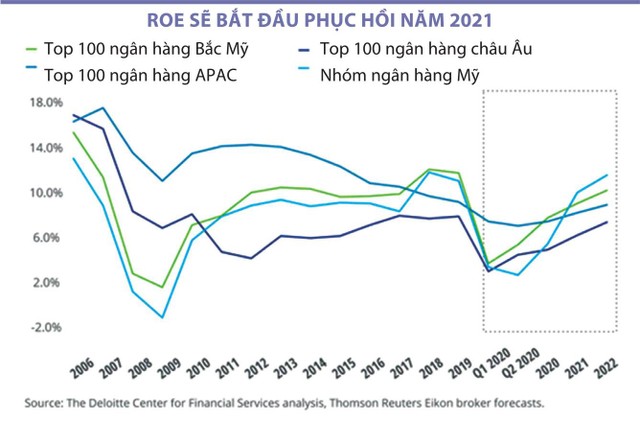

Deloitte dự báo, dựa trên kịch bản kinh tế cơ sở, tăng trưởng lợi nhuận trên vốn bình quân (ROE) của các nhà băng Mỹ có thể giảm còn 5,6% năm 2020, nhưng hồi phục lại ở mức 11,7% năm 2021.

|

Cần cứng rắn trước tương lai bất định

Trải nghiệm từ đại dịch đã khiến các nhà băng nhận ra, không có chỉ dẫn nào để sóng sót trước bối cảnh kinh doanh thay đổi bất ngờ. Có nhiều bài học mà các ngân hàng đã rút ra được từ đại dịch Covid-19, đó là việc gia tăng sức mạnh nội tại nhờ cải thiện trải nghiệm khách hàng bằng công nghệ, hoàn thiện khả năng quản trị rủi ro, duy trì bảng cân đối tài chính lành mạnh, thúc đẩy nhanh hơn nữa quá trình thích nghi và ứng dụng công nghệ…

|

Các ngân hàng Việt đang nỗ lực trong cuộc đua ngân hàng số. |

Theo giới chuyên gia, trong ngắn hạn, bí kíp sinh tồn đối với các ngân hàng trước những thách thức là nâng cao khả năng chống đỡ trên 3 phương diện: vốn, công nghệ và nhân tài.

Chẳng hạn, theo khảo sát hơn 200 lãnh đạo cấp cao ngân hàng của Deloitte, khoảng 60% lãnh đạo tại châu Âu cho rằng, nỗi sợ quay trở lại làm việc của nhân viên sau đại dịch sẽ tác động tới năng suất lao động.

Trong khi đó, khoảng một nửa số lượng người tham gia khảo sát cho biết, nhà băng của họ đang đánh giá lại hoạt động trên toàn cầu của mình (sự hiện diện tại các quốc gia, hiệu quả hoạt động của chi nhánh tại nhiều thành phố), đồng thời chuẩn bị nhiều kịch bản hơn trong việc quản trị rủi ro và tiếp cận công nghệ.

Ngành ngân hàng đối diện nhiều thách thức năm 2021. Dù những hệ quả mà đại dịch để lại tiếp tục đeo bám tương lai, nhưng điều này không ngăn được các lãnh đạo nhà băng có bước đi cứng rắn để định hình lại tương lai doanh nghiệp.