Thêm ngân hàng điều chỉnh kế Hoạch kinh doanh 2018

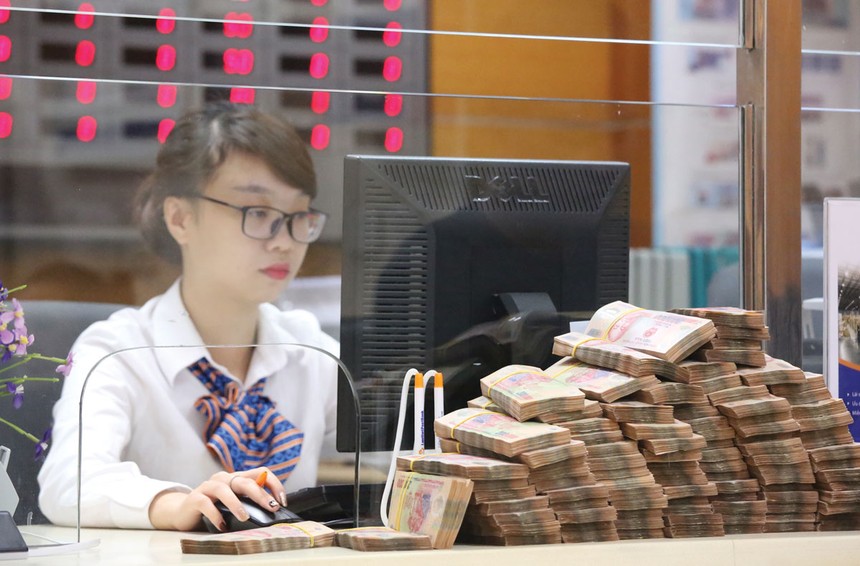

Bên cạnh những ngân hàng đạt mức lợi nhuận cao sau 9 tháng đầu năm nay, cũng có một số nhà băng phải điều chỉnh kế hoạch kinh doanh ngay khi thời điểm kết thúc năm cận kề.

Ngày 8/12 vừa qua, VietinBank đã tổ chức Đại hội đồng cổ đông bất thường năm 2018 thông qua việc điều chỉnh các chỉ tiêu kinh doanh, cụ thể: Tổng tài sản có tăng trưởng 6-8%; dư nợ tín dụng tăng trưởng 8-9%; nguồn vốn huy động tổ chức kinh tế và dân cư tăng trưởng 9-10%; tỷ lệ nợ xấu (nội bảng) dưới 3%; đặc biệt, lợi nhuận riêng lẻ của Ngân hàng chỉ còn 6.200 tỷ đồng, trong khi lợi nhuận hợp nhất là 6.700 tỷ đồng.

Nếu theo kế hoạch tăng trưởng tín dụng cũ là 14%, tính đến hết quý III/2018, VietinBank đã hoàn thành 93%, còn với kế hoạch lợi nhuận trước thuế hợp nhất cũ là 10.800 tỷ đồng, VietinBank mới hoàn thành 70%. Tính đến 30/9/2018, lợi nhuận trước thuế hợp nhất của VietinBank đạt 7.596 tỷ đồng, tổng tài sản đạt hơn 1,17 triệu tỷ đồng. Tiền gửi khách hàng và cho vay khách hàng đạt lần lượt 825,749 tỷ đồng và 891,617 tỷ đồng.

Như vậy, với kế hoạch mới, có thể thấy hầu như các chỉ tiêu kinh doanh năm 2018 của VietinBank đều đã hoàn thành. Chia sẻ về kế hoạch kinh doanh mới, ông Lê Đức Thọ, Chủ tịch Hội đồng quản trị VietinBank cho biết, các chỉ tiêu trên chỉ là mức tối thiểu. Theo ông Thọ, tuy giảm chỉ tiêu tăng trưởng tín dụng, nhưng VietinBank luôn đảm bảo đáp ứng tốt các nhu cầu vay vốn của khách hàng.

Trước đó, LienVietPostBank cũng đã điều chỉnh giảm chỉ tiêu lợi nhuận trước thuế năm 2018 từ 1.800 tỷ đồng xuống 1.200 tỷ đồng do đã cạn room tín dụng cho phép. Thực tế, các nhà băng điều chỉnh chỉ tiêu lợi nhuận chủ yếu do hạn mức tăng trưởng tín dụng (room) bị bó hẹp và khó có kỳ vọng nới thêm khi đã sử dụng hết.

Chỉ tiêu tăng trưởng tín dụng năm nay Ngân hàng Nhà nước (NHNN) giao cho LienVietPostBank là 14%. Theo lãnh đạo ngân hàng này, tỷ lệ như vậy là thấp và Ngân hàng cũng đã xin nâng room nhưng không được chấp thuận. Định hướng của NHNN đưa ra đầu năm nay là tăng trưởng tín dụng ở mức 17-18%, song tại cuộc gặp gỡ với các tổ chức tài chính nước ngoài mới đây, Thống đốc Lê Minh Hưng cho biết, tăng trưởng tín dụng năm 2018 sẽ dưới mức 16%.

Mặc dù tín dụng tăng trưởng thấp hơn kế hoạch, nhưng NHNN quyết định không nâng hạn mức tăng trưởng cho tất cả các nhà băng đã cạn, ngoại trừ một số trường hợp đặc biệt. Đơn cử, HDBank kỳ vọng sẽ được nới room tín dụng lên 22% sau khi nhận sáp nhập PGBank, song đến nay vẫn chưa hoàn tất.

Theo giới chuyên gia, việc room tín dụng bị hạn chế sẽ khiến các ngân hàng khó đạt lợi nhuận cao. Chuyên gia tài chính Nguyễn Văn Thuận cho rằng, nếu được nâng hạn mức tín dụng, lợi nhuận của các ngân hàng năm nay sẽ còn tăng cao hơn.

"Chỉ tiêu tăng trưởng tín dụng tiếp tục được giao ở mức thấp là vấn đề các ngân hàng sẽ phải đối mặt trong năm tới", ông Thuận nhìn nhận.

Kỳ vọng vào xử lý nợ, hoạt động dịch vụ

Lãnh đạo các ngân hàng cho rằng, bên cạnh hoạt động tín dụng, nguồn thu từ xử lý nợ xấu cũng góp phần tích cực vào lợi nhuận chung của các nhà băng trong năm nay.

Sau 5 năm bán nợ xấu cho Công ty Quản lý tài sản của các tổ chức tín dụng (VAMC), nay đến thời hạn quay về nên các ngân hàng phải rốt ráo xử lý. Song với những khoản nợ xấu đã bán, các ngân hàng đã trích lập đầy đủ dự phòng rủi ro theo quy định là 20%/tổng lợi nhuận/năm. Do đó, nếu xử lý xong sẽ được hoàn nhập, góp phần gia tăng lợi nhuận.

Ông Nguyễn Cảnh Vinh, Phó tổng giám đốc Eximbank cho biết, 11 tháng đầu năm, Ngân hàng đã hoàn thành chỉ tiêu lợi nhuận đưa ra cho năm nay ở mức 1.600 tỷ đồng trước thuế, một phần trong đó đến từ hoàn nhập dự phòng sau khi xử lý được nợ xấu.

Theo báo cáo của Eximbank, chi phí dự phòng rủi ro 9 tháng đầu năm 2018 đã giảm 34% so với cùng kỳ năm trước, xuống 322 tỷ đồng. Hiện tại, Eximbank vẫn còn 3.000 tỷ đồng trái phiếu VAMC và đang từng bước xử lý với kỳ vọng sẽ được hoàn nhập khoản dự phòng vào lợi nhuận năm 2019.

Nhờ bán được nhiều tài sản thế chấp, lợi nhuận từ xử lý nợ xấu của nhiều ngân hàng có thể chiếm khoảng 20-30% tổng lợi nhuận. Trên thực tế, Vietcombank, Techcombank đã tất toán trái phiếu VAMC từ năm 2017.

Tương tự, các ngân hàng ACB, MB… cũng đã xóa hết nợ bán cho VAMC, đưa tỷ lệ nợ xấu về lần lượt 0,84% và 1,57% trên tổng dư nợ tính đến cuối tháng 9/2018, kéo giảm dự phòng rủi ro và được hoàn nhập vào lợi nhuận 9 tháng đầu năm.

Cụ thể, sau 3 quý đầu năm, ACB đạt 4.476 tỷ đồng trước thuế nhờ dự phòng giảm 56% xuống 660 tỷ đồng; MB đạt 6.050 tỷ đồng lãi trước thuế nhờ khoản thu đột biến 882 tỷ đồng từ các khoản nợ đã xử lý, gấp rưỡi so với cùng kỳ.

Trong tháng 7/2018, NHNN và VAMC ghi nhận VIB là ngân hàng thứ 5 trong hệ thống không còn dư nợ tại VAMC nhờ tất toán trước hạn toàn bộ trái phiếu VAMC. Đây là một là một trong những nguyên nhân giúp lợi nhuận 9 tháng đầu năm 2018 của VIB tăng trưởng 176% so với cùng kỳ năm 2017.

Có thể nói, tín dụng vẫn là một cấu phần có ảnh hưởng lớn nhất tới lợi nhuận các ngân hàng trong năm nay, nhưng với định hướng siết chặt hơn tăng trưởng tín dụng của NHNN, dự báo tín dụng sẽ khó tăng mạnh trong năm tới.

Theo đánh giá của TS. Trần Du Lịch - chuyên gia kinh tế, với chủ trương kiểm soát lạm phát, quản lý chặt chẽ dòng tín dụng vào các lĩnh vực nhạy cảm như bất động sản, chứng khoán..., khả năng các các ngân hàng được giao chỉ tiêu tăng trưởng tín dụng cao trong năm 2019 là thấp.

Vì thế, các ngân hàng cần tập trung đẩy mạnh phát hành trái phiếu doanh nghiệp để tăng khả năng huy động vốn, cùng với đó là gia tăng nguồn thu từ dịch vụ để giảm dần phụ thuộc vào tín dụng.

Trên thực tế, các ngân hàng đang từng bước đẩy mạnh hoạt động dịch vụ, song khó thực hiện tăng hiệu quả trong một sớm, một chiều. Lý do bởi, tại Việt Nam, tín dụng vẫn là mảng hoạt động truyền thống và chiếm ưu thế (khoảng 80-90%) trong tổng nguồn thu của các ngân hàng. Với mục tiêu giảm dần phụ thuộc vào tín dụng, các ngân hàng sẽ phải cạnh tranh khốc liệt trong hoạt động dịch vụ. Đây là điều không dễ thực hiện đối với các ngân hàng nhỏ.