Vài năm trở lại đây, ngân hàng vẫn luôn là thành viên chủ chốt nhất tham gia thị trường trái phiếu. Dữ liệu từ Sở giao dịch chứng khoán Hà Nội (HNX) cho biết, 89% trái phiếu phát hành của năm 2012 đang thuộc sở hữu của các ngân hàng. Cuối năm thường là thời điểm các nhà băng dồn nguồn tiền lo thanh khoản nên hạn chế tham gia mua trái phiếu. Vậy mà năm nay, thị trường giao dịch trái phiếu vẫn sôi động trong những tháng cuối.

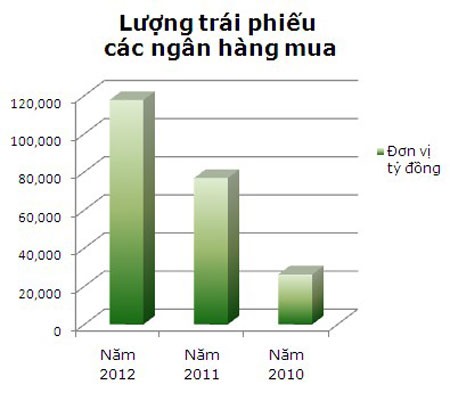

3 tháng cuối năm ngoái, 25 phiên đấu thầu trái phiếu Chính phủ qua HNX chỉ huy động được 5.400 tỷ đồng. Trong khi đó, từ đầu tháng 10/2012 đến nay - mới được nửa quý IV - chỉ qua 11 phiên nhưng đã có 11.600 tỷ đồng trái phiếu được phát hành. Sau gần 11 tháng, các nhà băng đã mua 117.755 tỷ đồng trái phiếu. Kết quả này gấp rưỡi lượng trái phiếu họ đã mua trong cả năm 2011.

Chưa đi hết năm 2012 nhưng lượng trái phiếu các ngân hàng mua thành công đã vượt 1,5 lần của năm 2011 và gấp nhiều lần năm 2010

Trái phiếu năm nay vẫn "đắt khách" dù chi phí mua vào của các ngân hàng đã cao hơn trước. Lãi suất trái phiếu của 3 tháng cuối năm ngoái là 11,2% đến 11,15%. Khi đó, trần lãi suất huy động tại các ngân hàng là 14% một năm. Còn năm nay, các ngân hàng phải mua trái phiếu với chi phí cao hơn trần lãi suất huy động 9%. Số liệu từ HNX cho biết lãi suất trái phiếu 2 tháng gần đây từ 9,35% đến 10%.

Báo cáo về ngành ngân hàng trong quý III và nhận định quý IV của Công ty chứng khoán Vietcombank (VCBS) cũng nhìn thấy xu hướng đẩy mạnh đầu tư trái phiếu vào thời điểm cuối năm. "Hiện tượng thừa thanh khoản tạm thời đang diễn ra tại một số ngân hàng lớn có tốc độ tăng trưởng huy động cao, trong khi lượng cho vay ra thấp. Vì vậy, để đảm bảo lợi nhuận và cân bằng chi phí vốn, có thể các ngân hàng này sẽ tăng cường mua trái phiếu Chính phủ trong những tháng cuối năm", VCBS dự báo.

Lý do mua trái phiếu mạnh tay theo lý giải của một số ngân hàng là để "găm" sẵn những tấm đệm thanh khoản khi cần thiết. Ông Phan Huy Khang - Tổng giám đốc Ngân hàng Sài Gòn Thương Tín (Sacombank) - thừa nhận vừa rồi có mua trái phiếu Chính phủ, trái phiếu địa phương. 9 tháng vừa rồi, Sacombank tăng trưởng huy động vốn đạt 30% - cao nhất nhì thị trường nhưng tín dụng chỉ tăng 8,11%. "Sacombank vừa mua 300 tỷ đồng trái phiếu của UBND TP HCM. Theo tôi đầu tư trái phiếu Chính phủ cũng là một hình thức tốt vừa sinh lời lại vừa đảm bảo khả năng thanh toán nhanh", ông Khang thông tin.

Thành viên HĐQT một ngân hàng cổ phần quy mô nhỏ tại Hà Nội cũng khẳng định sẽ không ngại gom trái phiếu nếu tình hình thanh khoản tháng sau không còn căng thẳng. 9 tháng đầu năm nay, tốc độ tăng trưởng tiền gửi của ngân hàng này cũng gấp ba lần tín dụng nên vị này cho biết có dư địa để mua thêm trái phiếu để giảm chi phí vốn.

Chuyên gia ngân hàng Nguyễn Trí Hiếu thì cho rằng cuối năm, chỉ những nhà băng huy động vốn được nhiều, thanh khoản tốt mới mạnh tay tham gia thị trường trái phiếu. "Đó có thể là ngân hàng có vốn của Nhà nước hoặc một vài ngân hàng cổ phần đứng đầu trong hệ thống. Theo ước tính của tôi đâu đó khoảng một phần ba các nhà băng hiện nay dư thừa vốn. Còn lại, từ nay đến cuối năm không ít ngân hàng sẽ thiếu vốn", ông Hiếu dự đoán.

Tại nghị trường Quốc hội ngày 13/11, người đứng đầu ngành ngân hàng - Nguyễn Văn Bình - đánh giá cao với việc các ngân hàng mạnh tay mua trái phiếu trong năm nay. Ông cho biết, những năm trước và cụ thể trong năm 2011, tăng trưởng tín dụng là 14% nhưng lại không phát hành được nhiều trái phiếu Chính phủ như năm 2012. "Khi đó toàn bộ tiền được dồn vào tăng trưởng tín dụng. Còn năm nay, một phần tiền được đầu tư gián tiếp qua trái phiếu Chính phủ. Đầu tư vào trái phiếu cũng là đưa tiền vào nền kinh tế", ông Bình nói.

Tuy nhiên, ông Nguyễn Trí Hiếu cho rằng cách tính gộp trái phiếu Chính phủ vào tăng trưởng tín dụng của nền kinh tế là không hợp lý. Vị này phân tích: "Rủi ro của việc cho vay Chính phủ qua trái phiếu ở Việt Nam gần như bằng 0 trong khi cho vay các đối tượng kinh tế khác, hệ số rủi ro đó rất cao. Do đó không thể đánh đồng như vậy". Theo ông, chỉ nên cộng trái phiếu ngân hàng mua từ các doanh nghiệp, các tổ chức kinh tế không có bảo lãnh của Chính phủ vào tổng dư nợ".