Giảm dự phòng sẽ giúp tăng lợi nhuận

Ông Trần Ngọc Tâm, Tổng giám đốc Nam A Bank cho biết: “Nhằm đảm bảo an toàn trong hoạt động, Ngân hàng trích lập dự phòng rủi ro theo quy định, đặc biệt trong bối cảnh năm 2020 có nhiều doanh nghiệp bị ảnh hưởng do Covid-19. Tuy nhiên, tình hình dịch bệnh đang có những tín hiệu lạc quan hơn nên tôi nghĩ sẽ giảm trích lập dự phòng rủi ro”.

|

Tác động từ dịch Covid-19 đối với các doanh nghiệp dự kiến kéo dài và các ngân hàng cũng bị ảnh hưởng không nhỏ. Ảnh: Dũng Minh |

Được biết, năm 2020, Nam A Bank đã trích 558 tỷ đồng để dự phòng rủi ro, khiến lãi trước và sau thuế chỉ tăng 9% so với năm 2020.

Tại Đại hội đồng cổ đông thường niên 2021 của BIDV, trước băn khoăn của cổ đông về việc lãi thuần từ kinh doanh nhiều năm qua tương đương với những ngân hàng đứng đầu thị trường, nhưng chi phí dự phòng luôn tăng lên và “ngốn” phần lớn lợi nhuận, Chủ tịch BIDV Phan Đức Tú chia sẻ, Ngân hàng rất muốn giảm dự phòng, cải thiện lợi nhuận, qua đó tác động tích cực đến giá cổ phiếu.

Tuy nhiên, việc dự phòng tăng mạnh trong những năm qua là kết quả của quá trình phát triển nhanh về quy mô để lại những khiếm khuyết. Trong suốt 4 năm qua, BIDV đặt mục tiêu “làm sạch” bảng cân đối tài sản nhằm đạt hiệu quả trong dài hạn nên tăng trích lập dự phòng, khiến lợi nhuận khiêm tốn so với tổng tài sản.

“Nếu không có Covid-19, hết năm nay, BIDV có thể giảm dự phòng tín dụng và cải thiện lợi nhuận hơn nữa. Chúng tôi quyết tâm trong 5 năm tới, số dư dự phòng giảm rõ rệt và lợi nhuận sẽ cải thiện. Mục tiêu lợi nhuận tăng hàng năm từ 24% đến 38%”, ông Tú nói.

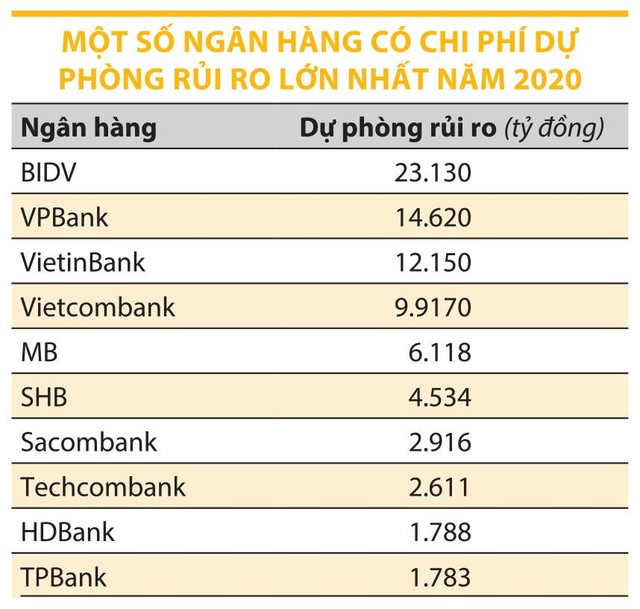

Theo thống kê từ báo cáo tài chính hợp nhất quý IV/2020 của 27 ngân hàng trong nước, tổng chi phí dự phòng của 10 ngân hàng có chi phí dự phòng rủi ro lớn nhất năm 2020 là 79.561 tỷ đồng (xem bảng).

|

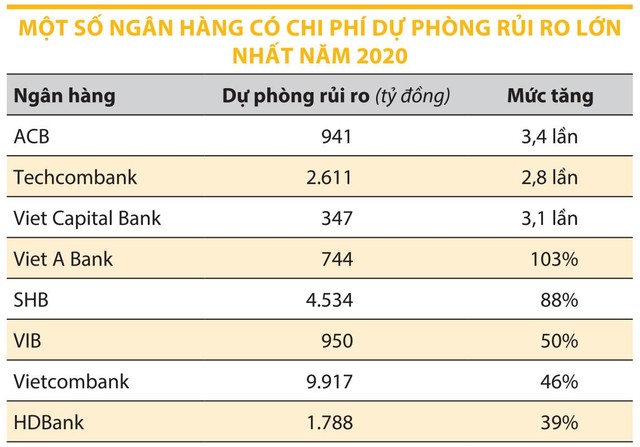

Cũng trong năm 2020, có 19/27 ngân hàng được thống kê tăng chi phí dự phòng rủi ro so với năm 2019 (xem bảng).

|

Trích lập dự phòng: Lo trước nhàn sau

Nguyên Thống đốc Ngân hàng Nhà nước Cao Sỹ Kiêm cho rằng, Covid-19 ảnh hưởng lớn đến các nền kinh tế trên thế giới, doanh nghiệp chịu nhiều tổn thất, hệ thống ngân hàng chịu tác động gián tiếp nhưng cũng bị ảnh hưởng mạnh. Tình hình này dự kiến sẽ kéo dài, chứ không thể khắc phục được nhanh, nên những việc giúp cho khôi phục được hoạt động sản xuất - kinh doanh của doanh nghiệp và nền kinh tế khởi sắc nhanh là nên làm sớm.

“Giảm lãi suất nhằm hỗ trợ doanh nghiệp nhanh chóng vượt qua giai đoạn khó khăn và một trong những biện pháp hỗ trợ việc giảm lãi suất là giảm trích lập dự phòng rủi ro sẽ giúp các ngân hàng tiết giảm chi phí”, ông Kiêm nói.

Thừa nhận việc giảm tỷ lệ trích lập dự phòng có thể gây rủi ro cho ngân hàng trong tương lai, nhưng ông Kiêm lý giải, nếu doanh nghiệp được hỗ trợ hoạt động sản xuất - kinh doanh, tạo ra của cải, vật chất cho xã hội sẽ có tác động tích cực trở lại và các ngân hàng có doanh số, lợi nhuận tăng lên. Trường hợp doanh nghiệp bị thiệt hại lâu dài và sâu đậm thì ngân hàng cũng sẽ bị ảnh nặng nề.

Tổng giám đốc một ngân hàng thương mại cổ phần tỏ ra thận trọng với việc giảm dự phòng rủi ro, bởi thời gian qua, Ngân hàng Nhà nước đã hỗ trợ các ngân hàng không bị tăng vọt chi phí trích lập dự phòng bằng cách cho phép cơ cấu nợ, không chuyển nhóm nợ (Thông tư 01/2020/TT-NHNN). Trích lập dự phòng rủi ro giống như khoản “bảo hiểm”, giúp ngân hàng đối mặt với rủi ro nợ xấu trong tương lai.

“Nếu trích lập giảm, trong tương lai nợ xấu bùng lên mà không có nguồn xử lý thì không chỉ lợi nhuận ngân hàng bị ảnh hưởng, mà sức khỏe tài chính của cả ngân hàng cũng đi xuống”, vị tổng giám đốc nhấn mạnh.

Về vấn đề này, TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nêu quan điểm, giảm trích lập dự phòng rủi ro để tăng lợi nhuận là điều không nên. Nhưng giảm trích lập dự phòng vì tình hình nợ xấu được cải thiện, thu hồi được nợ thì hoàn lại dự phòng là hợp lý.

“Trích lập là dự phòng thương tổn về lợi nhuận cho ngân hàng. Đây chỉ là câu chuyện trả trước hay trả sau. Đến một lúc nào đó, ngân hàng không đủ trích lập dự phòng rủi ro để xử lý, nợ xấu sẽ ăn vào lợi nhuận của ngân hàng trong tương lai. Lo trước rồi nhàn sau”, TS. Hiếu nói.

Không thay đổi tỷ lệ trích lập dự phòng

Khái niệm dự phòng rủi ro được đề cập lần đầu tiên trong hệ thống ngân hàng tại Quyết định số 493/2005/QĐ-NHNN ban hành ngày 22/4/2005 về việc ban hành quy định về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng của tổ chức tín dụng.

Theo đó, “dự phòng rủi ro” là khoản tiền được trích lập để dự phòng cho những tổn thất có thể xảy ra do khách hàng của tổ chức tín dụng không thực hiện nghĩa vụ theo cam kết. Dự phòng rủi ro được tính theo dư nợ gốc và hạch toán vào chi phí hoạt động của tổ chức tín dụng. Dự phòng rủi ro bao gồm dự phòng cụ thể và dự phòng chung.

Trong Thông tư số 02/2013/TT-NHNN ban hành ngày 21/01/2013 quy định về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và Thông tư số 09/2014/TT-NHNN ban hành ngày 18/3/2014 về việc sửa đổi, bổ sung một số điều của Thông tư số 02, tỷ lệ dự phòng rủi ro vẫn được giữ nguyên.

Năm ngoái, sau thời gian giãn cách xã hội lần đầu tiên do đại dịch Covid-19, thị trường khá ồn ào trước thông tin không chính thức rằng Ngân hàng Nhà nước đang xem xét điều chỉnh tỷ lệ trích lập dự phòng rủi ro cho các ngân hàng thương mại. Mục tiêu giảm trích lập dự phòng được cho rằng nhằm giảm gánh nặng chi phí cho các ngân hàng, tạo điều kiện và khuyến khích ngân hàng tiếp tục giảm lãi suất cho vay.

Tuy nhiên, cho đến thời điểm hiện tại, phía cơ quan quản lý chưa có thông tin chính thức về việc thay đổi tỷ lệ trích lập dự phòng rủi ro. Các tổ chức tín dụng vẫn đang áp dụng tỷ lệ trích lập dự phòng cụ thể đối với từng nhóm nợ là 0% với nhóm 1, 5% với nhóm 2, 20% với nhóm 3, 5% với nhóm 4, 100% với nhóm 5 và trích lập dự phòng rủi ro chung 0,75%.

Một lãnh đạo cao cấp Ngân hàng Nhà nước cho biết: “Tỷ lệ trích lập dự phòng rủi ro trên là theo thông lệ quốc tế. Sắp tới, Ngân hàng Nhà nước có thể ban hành thông tư mới, nhưng chắc sẽ không thay đổi về tỷ lệ trích lập dự phòng”.