Ông Đàm Nhân Đức, Giám đốc Nghiên cứu Phát triển Ngân hàng MB

Triết lý kinh doanh cũ “tập trung vào sản phẩm” sẽ gặp nhiều thách thức, đòi hỏi các ngân hàng phải chuyển sang “lấy khách hàng làm trọng tâm” và xây dựng một hệ sinh thái số đáp ứng nhu cầu của khách hàng. Vậy đâu là điều căn cốt trong cuộc chuyển đổi này?

Bối cảnh mới, cơ hội mới

Cuộc cách mạng 4.0 mang lại những đổi mới mạnh mẽ trong hoạt động tài chính - ngân hàng. Người tiêu dùng dành ngày càng nhiều thời gian trên các kênh trực tuyến như điện thoại và máy tính, tỷ lệ này ngày càng tăng cao khi đại dịch Covid-19 xuất hiện. Vì vậy, những sản phẩm số và ứng dụng ngân hàng hiện đại càng có điều kiện phát triển để thu hút người tiêu dùng. Có thể thấy trong những năm gần đây tại Việt Nam, các ứng dụng ngân hàng liên tục cập nhật và phát triển những tính năng mới. Đó là nỗ lực không ngừng nghỉ trong việc số hóa của các ngân hàng tại Việt Nam.

Số hóa là mệnh lệnh

Chính phủ đang làm rất quyết liệt những năm gần đây nhằm thúc đẩy quá trình chuyển đổi số như Nghị quyết số 01/NQ-P ngày 1/1/2020 đề cập đến khung thể chế thí điểm (sandbox), Nghị quyết 50/NQ-CP ngày 17/4/2020 ban hành chủ trương tham gia cách mạng công nghiệp 4.0, Quyết định 316/QĐ-TTg triển khai thí điểm dùng tài khoản viễn thông thanh toán cho các hàng hóa, dịch vụ có giá trị nhỏ.

Số hóa ngân hàng là một hành trình chứ không phải là đích đến, đòi hỏi phải có chiến lược toàn diện cho sự thay đổi về mọi mặt, từ tư duy kinh doanh, văn hóa doanh nghiệp tới con người.

Thanh toán không dùng tiền mặt không chỉ giúp nâng cao hiệu quả quản lý, giám sát của các cơ quan quản lý nhà nước mà còn tiết kiệm thời gian, chi phí cho người dân. Để thực hiện được điều đó, việc phát triển mobile money và ngân hàng số đóng vai trò tối quan trọng. Tần suất xuất hiện ngày một nhanh của dịch bệnh và tính ưu việt của công nghệ đang là động lực chuyển đổi rất lớn cho các tổ chức.

Tiềm năng còn rất lớn

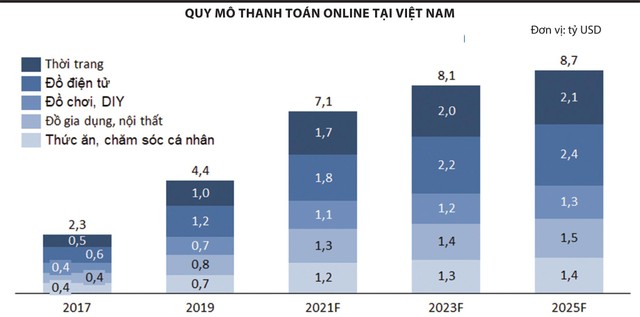

Việt Nam vẫn đang trong thời kỳ dân số vàng với gần 70% dân số trong độ tuổi lao động, trong đó có tới 92% sử dụng điện thoại thông minh. Tuy nhiên, tỷ lệ có tài khoản ngân hàng và ứng dụng sử dụng tiền trên tài khoản di động còn rất thấp, đặc biệt là ở vùng sâu, vùng xa. Hiện mới có khoảng 30% dân số có tài khoản ngân hàng và chỉ có 3,5% có ứng dụng sử dụng ví trên di động. Quy mô thanh toán trực tuyến tại Việt Nam được ước tính có thể đạt tới 8,7 tỷ USD trong năm 2025, tức là gần gấp 4 lần so với quy mô năm 2017. Điều đó cho thấy tiềm năng phát triển các dịch vụ ngân hàng số tại Việt Nam là vô cùng lớn.

|

Những ngân hàng tiên phong

Trong những năm gần đây, cùng với quyết tâm chuyển đổi, định hướng chính sách từ các cơ quan quản lý, đặc biệt là Ngân hàng Nhà nước, nhiều ngân hàng Việt Nam đã chủ động đổi mới, chuyển mình, nâng cấp cơ sở hạ tầng công nghệ thông tin, để sẵn sàng đáp ứng nhu cầu của khách hàng trên kênh số. Các sản phẩm số như thanh toán bằng QR, gửi tiết kiệm, cho vay số và mới nhất là định danh eKYC đã được nhiều ngân hàng tích cực triển khai.

Tiên phong trong quá trính số hoá có thể kể đến như MBBank, TPBank hay VPBank. MBBank là ngân hàng đầu tiên thành lập khối ngân hàng số, đưa hàng loạt sản phẩm truyền thống của Ngân hàng lên App MBBank như vay online, giải ngân trong 3 phút, tiết kiệm số, thanh toán quốc tế… và mới nhất là tài khoản số đẹp, tài khoản theo số điện thoại.

Đó mới chỉ là khởi đầu

Tuy nhiên, nâng cấp hệ thống cơ sở hạ tầng công nghệ kỹ thuật để số hóa các sản phẩm ngân hàng mới chỉ là những bước đi đầu tiên trong quá trình chuyển đổi số. Dựa trên nền tảng công nghệ tiên tiến được nâng cấp, các ngân hàng Việt Nam đã và đang tiếp tục triển khai hoàn thiện hệ sinh thái số, nơi cung cấp cho khách hàng trải nghiệm mọi sản phẩm, dịch vụ liên quan tới đời sống, từ mua sắm, đi lại tới đầu tư, giải trí.

Các ngân hàng tiên phong như MBBank hay Techcombank đang ngày càng hoàn thiện hệ sinh thái số của mình. Ngoài các dịch vụ thông thường như các ngân hàng khác thì trên App MBBank, người dùng có thể trải nghiệm mua sắm online, đặt vé máy bay, xem phim, giải trí qua việc chơi game, được tư vấn quản lý tài chính thu chi, đầu tư chứng khoán, trái phiếu và bảo hiểm…

Số hóa không phải là đích đến

Tuy nhiên, số hóa ngân hàng là một hành trình chứ không phải là đích đến, đòi hỏi phải có chiến lược toàn diện cho sự thay đổi về mọi mặt, từ tư duy kinh doanh, văn hóa doanh nghiệp tới con người. Công cuộc đó không chỉ là cuộc đua về mặt công nghệ mà còn là sự thay đổi về tư duy, môi trường văn hóa của ngân hàng.

Cụ thể, triết lý kinh doanh cũ “tập trung vào sản phẩm” sẽ gặp nhiều thách thức, đòi hỏi các ngân hàng phải chuyển sang “lấy khách hàng làm trọng tâm” và xây dựng một hệ sinh thái số đáp ứng nhu cầu của khách hàng.

Quá trình số hóa hoạt động ngân hàng hay xây dựng phương thức kinh doanh mới trong môi trường kinh doanh số đòi hỏi sự đổi mới sáng tạo và linh hoạt ở mức rất cao. Đây cũng có thể là thách thức đối với các ngân hàng, vì ngân hàng là ngành kinh doanh rủi ro, luôn đề cao tính thận trọng và tuân thủ. Do đó, các ngân hàng cần có phương pháp để nuôi dưỡng sự sáng tạo trong bộ phận số của ngân hàng.

Và yếu tố cốt lõi

Chúng ta đã bàn nhiều đến yêu cầu phải chuyển đổi số, các bước để phát triển ngân hàng số. Nhiều ngân hàng không ngại rút hầu bao đầu tư mạnh, thuê tư vấn, có ngân hàng tự triển khai..., nhưng có lẽ quản trị số mới là căn cốt. Đúc kết lại có mấy điều căn cốt là nền tảng, là kết nối, là công nghệ, là thuật toán, là dữ liệu và phân tích, là kết nối. Nhưng nếu vẫn chưa biến dữ liệu cả trong và ngoài ngân hàng thành quyết định kinh doanh, chưa biến số thành sản phẩm độc đáo, chưa biến số thành trải nghiệm khách hàng thì chúng ta mới vẫn ở những bước rất sơ khai.