Đầu năm 2020, dịch Covid-19 khởi nguồn từ Trung Quốc lan rộng trên toàn cầu, tác động lớn đến kinh tế thế giới nói chung, hoạt động M&A nói riêng. Trên phạm vi toàn cầu, giá trị M&A năm 2020 tính đến hết quý II ghi nhận suy giảm 52% so với cùng kỳ năm ngoái.

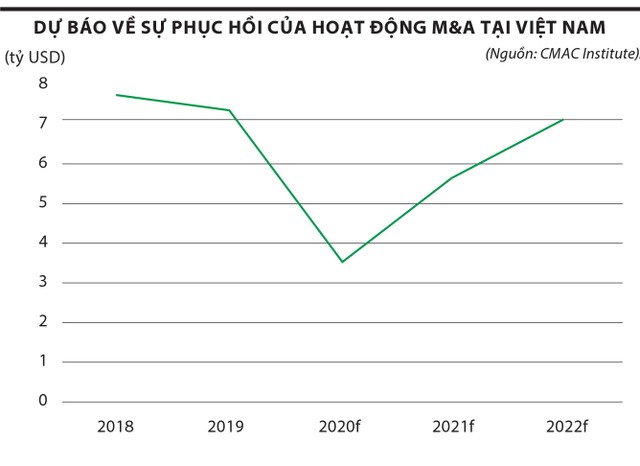

Hoạt động M&A tại Việt Nam cũng như trên toàn cầu giảm mạnh do các nhà đầu tư thận trọng, đồng thời quy định về cách ly nhằm phòng chống dịch gây trở ngại cho việc tìm hiểu, đánh giá và ra quyết định. Dự kiến, giá trị M&A năm 2020 tại Việt Nam chỉ đạt 3,5 tỷ USD, bằng 48,6% năm 2019.

Sự suy giảm khó tránh

Năm 2020, đại dịch Covid-19 bất ngờ xảy ra khiến môi trường đầu tư - kinh doanh có nhiều xáo trộn.

Trước tiên, hoạt động cổ phần hoá, thoái vốn trầm lắng, khiến không ít nhà đầu tư “hụt hẫng” vì thiếu vắng cơ hội trên thị trường.

Theo Báo cáo của Cục Tài chính doanh nghiệp, Bộ Tài chính, trong 7 tháng đầu năm 2020, cơ quan này nhận được báo cáo phê duyệt phương án cổ phần hóa của 6 doanh nghiệp, trong đó có 1 doanh nghiệp thuộc kế hoạch cổ phần hóa theo Quyết định số 26/2019/QĐ-TTg.

Trong khi đó, theo Công văn số 991/TTg-ĐMDN và Quyết định số 26/2019/QĐ-TTg của Thủ tướng Chính phủ, số doanh nghiệp còn phải thực hiện cổ phần hóa trong năm 2020 là 91.

Theo thống kê của HOSE, trong 9 tháng đầu năm 2020, trong hoạt động đấu giá cổ phần chỉ bán thành công 1.534 tỷ đồng, bằng 22,9% giá trị chào bán.

Bộ Tài chính cho rằng, một trong các nguyên nhân dẫn đến tiến độ cổ phần hóa, thoái vốn bị chậm là do sự bùng phát của dịch Covid-19 đã ảnh hưởng đến mọi mặt của đời sống kinh tế - xã hội trong nước và quốc tế, trong đó có việc triển khai công tác cổ phần hóa, thoái vốn và thị trường chứng khoán.

Bên cạnh đó, có những vướng mắc trong việc xử lý tài chính, phê duyệt phương án sử dụng đất; xác định, kiểm toán giá trị doanh nghiệp, bán cổ phần lần đầu tại các doanh nghiệp nhà nước cổ phần hóa.

Về thoái vốn nhà nước, trong 9 tháng đầu năm 2020 chỉ thoái được 899 tỷ đồng, thu về 1.845 tỷ đồng. Lũy kế thoái vốn từ năm 2016 đến tháng 9/2020 là 25.669 tỷ đồng, thu về 172.917 tỷ đồng, trong đó, 83% giá trị được ghi nhận năm 2017 với thương vụ bán vốn tại Sabeco và Vinamilk.

Ở góc nhìn khác, đại dịch Covid-19 tác động tới cả bên mua và bên bán trong các thương vụ M&A. Về phía mua, tình hình kinh tế toàn cầu thay đổi cũng như những tác động của Covid-19 làm cho các doanh nghiệp, quỹ đầu tư phải điều chỉnh chiến lược, trong đó xem xét thận trọng hơn các kế hoạch M&A.

Nếu có quyết định thực hiện M&A thì tiến trình cũng trở nên phức tạp hơn khi không thực hiện thẩm định chi tiết (Due Diligence) do các chính sách cách ly được áp dụng trên toàn cầu nhằm phòng chống dịch bệnh. Nhiều thương vụ đã phải tạm dừng do bên mua, bên tư vấn không thực hiện được công tác thẩm định chi tiết cũng như đàm phán.

Một yếu tố khác là bên mua gặp khó khăn về tài chính, dẫn đến doanh nghiệp phải tập trung vào ngành nghề chính, hủy bỏ các thương vụ, nhất là thương vụ mua lại ngoài ngành, mua lại dựa vào nguồn vốn vay.

Về phía người bán, thương vụ M&A khó có thể diễn ra khi giá chào mua thấp hơn kỳ vọng. Bên mua thay đổi chính sách giá, chỉ chấp nhận mua với giá thấp hơn, dẫn đến hai bên không chốt được thương vụ, đặc biệt là những thương vụ liên quan đến nhà nước, bởi việc định giá được thực hiện từ trước.

Khó khăn tạo cơ hội

Bối cảnh bình thường mới trong thế giới hậu đại dịch Covid-19 được dự báo sẽ mang tới cơ hội để thị trường M&A có thể nhanh chóng hồi phục.

|

Nhiều lựa chọn sẽ dành cho những nhà đầu tư và doanh nghiệp có tiềm lực tài chính, bởi lẽ khủng hoảng khiến đa số doanh nghiệp phải tái cấu trúc, bán bớt tài sản, kêu gọi đầu tư, bán bớt một phần hoặc toàn bộ công ty con.

Tình hình thị trường thay đổi là nguyên nhân khiến các bên phải thay đổi các yếu tố đầu vào cho mô hình định giá và dẫn đến kết quả định giá thấp hơn so với trước. Mặt khác, do khó khăn và đứng trước sức ép về tài chính nên bên bán sẽ phải chấp nhận mức giá thấp hơn so với kỳ vọng và bên mua có cơ hội mua doanh nghiệp với giá rẻ hơn.

Trước đây, nhiều doanh nghiệp đã thực hiện thương vụ mua lại hoặc đầu tư ngoài ngành nhưng không hiệu quả. Các doanh nghiệp bắt buộc phải đánh giá lại các khoản đầu tư và tái cấu trúc doanh nghiệp để tập trung vào lĩnh vực ngành nghề chính.

Thời gian cách ly kéo dài cũng có điểm tích cực là giúp doanh nghiệp và nhà đầu tư có thời gian nhiều hơn để tìm hiểu, đánh giá, nhất là đánh giá sự tăng trưởng bền vững của doanh nghiệp. Việc thẩm định chi tiết, kỹ càng hơn sẽ giúp nhà đầu tư có những quyết định tốt hơn.

Lấy ví dụ tại thị trường bất động sản, trong quý III/2020, các thương vụ M&A vẫn diễn ra sôi động.

Ông John Campbell, Quản lý bộ phận bất động sản công nghiệp, Savills Việt Nam cho biết, điển hình cho xu hướng này là Tập đoàn Logos Property của Úc đã đầu tư 350 triệu USD thành lập liên doanh bất động sản, logistics để thâm nhập thị trường Việt Nam, Tập đoàn SLP ra mắt liên doanh 1,5 tỷ USD tại Việt Nam, Công ty Mirae Asset Daewoo Co. và Naver Corporation của Hàn Quốc đã đầu tư 37 triệu USD vào một nhà kho ở trung tâm logistics LogisValley tại Bắc Ninh, “gã khổng lồ” kho bãi châu Á - GLP đang lên kế hoạch hợp tác với SEA Logistic Partners Việt Nam...

Trong lĩnh vực sản xuất, Tập đoàn điện tử Pegatron (Đài Loan), nhà cung ứng linh kiện cho Apple, đã đầu tư hơn 19 triệu USD vào Hải Phòng cho giai đoạn đầu trong chuỗi kế hoạch mở rộng tại Việt Nam.

Đặc biệt, trong quý III/2020, Hà Nam đón đầu làn sóng FDI cao nhất trong lĩnh vực chế biến, chế tạo với hơn 447 triệu USD, tiếp đó là Hải Phòng với 438 triệu USD. Dự án sản xuất lớn nhất tại Hà Nam đã nhận được nguồn vốn đầu tư lên đến 273 triệu USD từ Tập đoàn Wistron (Đài Loan).

“Một số nhà đầu tư và sản xuất logistics nổi tiếng nhất thế giới đang dần ủy thác và thể hiện niềm tin của họ vào tiềm năng lâu dài của Việt Nam, bất chấp những khó khăn do dịch Covid-19 gây ra”, ông John nhấn mạnh.

Bà Nguyễn Thị Vân Khanh, Giám đốc cấp cao thị trường vốn Việt Nam, Công ty Jones Lang LaSalle Vietnam (JLL) đánh giá, trong nửa đầu năm 2020, số lượng các thương vụ M&A chững lại và suy giảm so với cùng kỳ năm 2019, nhưng chất lượng và giá trị được cải thiện. Một số thương vụ có giá trị lớn, tạo được tiếng vang trên thị trường quốc tế trong quý II và đầu quý III.

|

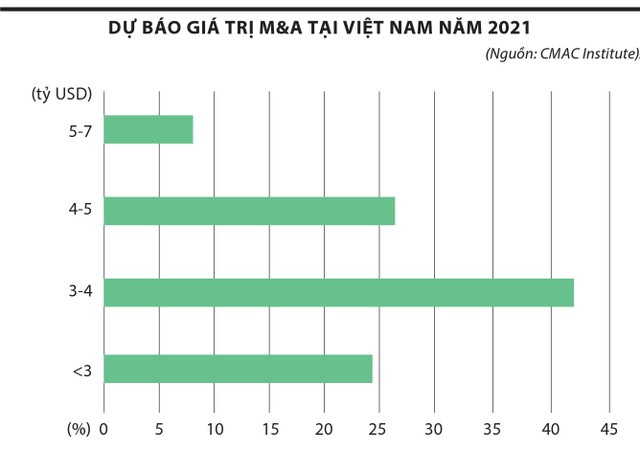

MAF Research và CMAC Institute dự báo, giá trị M&A năm 2021 sẽ ở quy mô 4,5 - 5 tỷ USD, quy mô thị trường hồi phục trở lại tương đương với mức bình quân giai đoạn 2014 - 2017.

Trong trường hợp các điều kiện thuận lợi về môi trường chính trị, môi trường kinh tế, cùng với sự phục hồi của kinh tế toàn cầu, sự dồn nén các cơ hội đầu tư giai đoạn 2019 - 2021 có thể được giải phóng vào năm 2022. Theo đó, thị trường M&A sẽ chứng kiến sự hồi phục theo mô hình chữ V, hoặc mô hình Chim tung cánh, giá trị M&A năm 2022 có thể đạt mốc 7 tỷ USD.