Điều đáng nói là mức độ đòn bẩy tài chính của các doanh nghiệp chưa niêm yết đang ở mức cao bất ngờ.

|

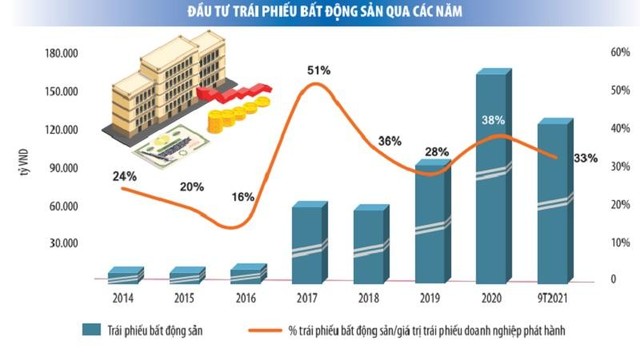

Nguồn: FiinRatings. Ghi chú: Tỷ lệ được tính toán dựa trên các trái phiếu doanh nghiệp công bố thông tin trên HNX và HSX. Đồ họa: Thanh Huyền |

Rủi ro từ đòn bẩy tài chính

Trong danh sách 20 doanh nghiệp phát hành trái phiếu lớn nhất trong 9 tháng năm 2021 vừa được FiinGroup công bố, có gần một nửa là doanh nghiệp bất động sản. Cuối danh sách này là “tay chơi mới” Công ty cổ phần Hoàng Phú Vương. Sau hơn 3 năm thành lập, doanh nghiệp bất động này đã huy động được con số “đáng nể” 4.670 tỷ đồng (gấp gần 6 lần vốn điều lệ) từ trái phiếu kỳ hạn 4 năm và lãi suất trung bình 12,9%/năm.

Theo đăng ký kinh doanh, Hoàng Phú Vương được thành lập ngày 28/9/2018 với vốn điều lệ là 250 tỷ đồng (100% vốn tư nhân trong nước) và mệnh giá cổ phần 10.000 đồng/cổ phần. Ở thời điểm thành lập, bà Tô Thị Như Thủy, người đại diện theo pháp luật và Tổng giám đốc Công ty nắm giữ 70% cổ phần, 30% cổ phần còn lại được chia đôi cho Hồ Ngọc Xuân Trầm và Huỳnh Thanh Phú (mỗi người nắm 15%).

Đến cuối tháng 5/2021, Hoàng Phú Vương tăng vốn điều lệ lên 800 tỷ đồng và không có bất kỳ cổ phần nào được chào bán tính đến thời điểm điều chỉnh tăng vốn.

Thêm cái tên đáng chú ý trong Top 20 là Công ty cổ phần Osaka Garden. Đứng vị trí thứ 12, Osaka Gargen huy động 6.800 tỷ đồng từ trái phiếu kỳ hạn trung bình 1,5 năm, với lãi suất trung bình 13,28%/năm - cao nhất trong Top 20.

Thực tế, lãi suất trung bình trái phiếu do Hoàng Phú Vương và Osaka Gargen đều cao nhất trong Top 20 và bỏ xa mặt bằng chung lãi suất hiện nay (8-10%/năm). Các lô trái phiếu được phát hành nhằm mục đích tài trợ cho việc nhận chuyển nhượng một phần Dự án Sài Gòn Bình An quy mô 117,4 ha tại TP. Thủ Đức (TP.HCM) do Công ty cổ phần Đầu tư và Phát triển Sài Gòn (SDI Corp) làm chủ đầu tư.

Cũng trong diện chưa niêm yết, đầu tháng 11/2021, Công ty cổ phần Crystal Bay gây chú ý khi lần đầu tiên sau hơn 5 năm thành lập, đã huy động 450 tỷ đồng từ kênh trái phiếu, gần bằng 1/2 vốn điều lệ.

Theo đánh giá của FiinGroup, sức khỏe tài chính của các doanh nghiệp bất động sản chưa niêm yết, nhưng phát hành trái phiếu trong giai đoạn vừa qua là rất đáng lo ngại. Từ phân tích dữ liệu của 12 doanh nghiệp niêm yết và 68 doanh nghiệp chưa niêm yết trong lĩnh vực bất động sản cư dân, FiinGroup cho biết, tổng giá trị trái phiếu phát hành của các doanh nghiệp này đạt gần 120.000 tỷ đồng trong 9 tháng năm 2021. Tuy nhiên, mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) của các doanh nghiệp chưa niêm yết đã lên mức 8,1x, trong khi hệ số này của các doanh nghiệp niêm yết chỉ ở mức 2,5x.

“Mức độ đòn bẩy tính tới hiện tại còn cao còn nữa, khi giá trị trái phiếu phát hành mới bởi các doanh nghiệp bất động sản chưa niêm yết trong 9 tháng năm 2021 đạt khoảng 100.000 tỷ đồng, tương đương 38% tổng tài sản của họ tại thời điểm cuối năm 2020, trong khi con số này với các doanh nghiệp đã niêm yết chỉ chiếm khoảng 4%”, nhóm chuyên gia phân tích tín dụng của FiinGroup nêu.

Cân nhắc giữa lợi ích và rủi ro

Trong 5 năm qua, trái phiếu đã trở thành kênh huy động quan trọng của các doanh nghiệp bất động sản, với giá trị phát hành trung bình xấp xỉ 100.000 tỷ đồng/năm, đóng góp 30 - 40% trong tổng giá trị trái phiếu doanh nghiệp phát hành.

Phân tích dữ liệu của FiinGroup cho thấy, 57 doanh nghiệp niêm yết trong ngành bất động sản dân cư có tổng nợ vay đạt 253.000 tỷ đồng (không bao gồm dư nợ của Vinhomes) tại thời điểm 30/6/2021, trong khi dư nợ trái phiếu của các doanh nghiệp này lên tới 116.000 tỷ đồng, bằng 17,3% dư nợ tín dụng cho vay kinh doanh bất động sản trong hệ thống ngân hàng.

Xét riêng các doanh nghiệp bất động sản dân cư đã niêm yết cổ phiếu, kênh trái phiếu chiếm khoảng 46% tổng nợ vay của họ. Tuy nhiên, tỷ trọng của trái phiếu doanh nghiệp bất động sản trong toàn hệ thống trên thực tế sẽ lớn hơn rất nhiều, bởi phần lớn trái phiếu bất động sản được phát hành bởi các doanh nghiệp chưa niêm yết.

Dù tín dụng bất động sản tại Việt Nam chưa ở mức “nóng” như thị trường Trung Quốc, nhưng vụ việc Evergrande, tập đoàn bất động sản lớn thứ hai của Trung Quốc đang gánh “núi nợ” 300 tỷ USD, đã không dưới 2 lần thông báo về nguy cơ vỡ nợ, khiến thị trường trái phiếu bất động sản Việt Nam phải “rùng mình”.

“Mặc dù ngành bất động sản Trung Quốc và Evergrande có những đặc thù riêng về mức độ luân chuyển của hàng tồn kho cũng như mặt bằng giá nhà ở trong tương quan với thu nhập khả dụng của người dân, song điều chúng tôi muốn đặc biệt lưu ý là, chất lượng tín dụng các nhà phát hành chưa niêm yết có năng lực tài chính yếu hơn nhiều so với các doanh nghiệp niêm yết và yếu hơn Evergrande”, chuyên gia FiinGroup đánh giá.

Nhiều nhà đầu tư bắt đầu để ý hơn tới tài sản đảm bảo cho trái phiếu doanh nghiệp từ sau vụ Evergrande. Theo báo cáo về thị trường trái phiếu của Bộ phận Nghiên cứu thuộc Công ty Chứng khoán SSI (SSI Research), ngoại trừ trái phiếu do ngân hàng và định chế tài chính khác phát hành, thì hầu hết các công ty phát hành còn lại đều phát hành không có tài sản đảm bảo. Trong số trái phiếu doanh nghiệp còn lại được phát hành trong 9 tháng đầu năm 2021, có 36,2% được đảm bảo bằng một phần tài sản/bất động sản và một phần là cổ phiếu/cổ phần, 20,4% được bảo đảm bằng bất động sản, 17,1% không có tài sản đảm bảo…

Sở dĩ trái phiếu bất động sản vẫn thu hút được nhiều nhà đầu tư cá nhân bởi lãi suất tiền gửi chỉ khoảng 4 - 5%, trong khi trái phiếu doanh nghiệp có mức lãi suất bình quân tới 10,2%.

Ông Nguyễn Quang Thuân, Tổng giám đốc FiinGroup cảnh báo: “Các nhà đầu tư tổ chức (ngân hàng, công ty chứng khoán…) khi đầu tư trái phiếu doanh nghiệp đều có tính toán, có phương án dự phòng rủi ro, nên các nhà đầu tư cá nhân cần thận trọng”.

Đầu tư trái phiếu thường có kỳ hạn dài, 3 - 5 năm. Cho nên, ngoài lãi suất cao, thì chất lượng nhà phát hành và các điều khoản để đảm bảo quyền lợi là những yếu tố mà nhà đầu tư cần xem xét kỹ lưỡng.

![[Bond Highlights] Số 12/2025: Kỳ vọng mới cho thị trường trái phiếu doanh nghiệp năm 2026](https://image.tinnhanhchungkhoan.vn/300x200/Uploaded/2025/wpxlcdjwi/2025_12_29/avt-3361-1946.jpg)