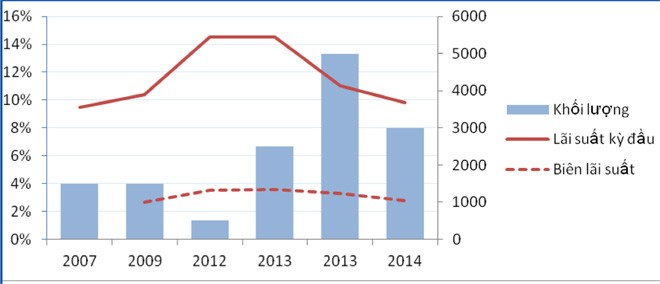

Hôm thứ Ba tuần này, danh sách nhà đầu tư đăng ký mua trái phiếu kỳ hạn 5 năm của Vinacomin đã được chốt lại, với lãi suất thấp bất ngờ, chỉ 9,8%/năm cho kỳ thanh toán đầu tiên, theo thông tin từ hai nhà đầu tư tham gia thương vụ. Các kỳ thanh toán tiếp theo có biên lãi suất 2,75%/năm (tức bằng lãi suất trung bình của 4 ngân hàng lớn cộng 2,75%).

Nếu mức lãi suất này trở thành lãi suất phát hành chính thức, đây sẽ là mức lãi suất thấp nhất trong 5 năm trở lại đây và tương đương với mặt bằng lãi suất năm 2007. Hồi tháng 12/2007, trái phiếu của Tập đoàn có kỳ hạn 10 năm và lãi suất 9,5%/năm. Tuy nhiên, khối lượng phát hành khi đó chỉ ở mức vừa phải, 1.500 tỷ đồng.

Lãi suất trái phiếu của Vinacomin, khác với các trái phiếu khác, thường phản ánh khá sát mặt bằng lãi suất của kênh vay vốn này, do đợt phát hành thường tập hợp được nhiều nhà đầu tư tham gia.

Đối với các ngân hàng – những người mua chính trong các đợt phát hành trái phiếu – mức giá phát hành này đồng nghĩa với lợi nhuận ngày càng mỏng lại. Với lãi suất chỉ 9,8%/năm cho vay trong 5 năm, trong khi lãi suất huy động kỳ hạn trên 12 tháng tại các ngân hàng vừa và nhỏ hiện nay vẫn đang là 7 - 7,5%/năm, chênh lệch các ngân hàng thu về chỉ còn khoảng quanh 2,5%/năm.

Khoảng chênh lệch lãi suất này đã giảm nhiều so với các đợt phát hành trái phiếu hồi cuối năm 2012, đầu năm 2013, khi mức lãi suất chênh lệch mà ngân hàng được hưởng từ một vụ đầu tư trái phiếu doanh nghiệp lên tới 3 - 4%/năm.

Trong khi đó, Vinacomin dù doanh thu vẫn tăng trưởng hàng năm, nhưng lợi nhuận của Tập đoàn lại giảm đều đặn qua các năm. Trong khi đó, các hệ số nợ ngày càng cao, đến mức Tập đoàn đã vi phạm cam kết với các chủ nợ cũ và liên tục bị đặt vào nguy cơ bị hạ mức xếp hạng tín nhiệm.

Việc các ngân hàng đổ xô vào các đợt phát hành trái phiếu, bất chấp lợi nhuận đem về ngày càng thấp, vẫn tiếp tục phản ánh tình trạng khó kiếm khách hàng cho vay trong ngành này. Cách đây không lâu, các ngân hàng thậm chí vẫn đổ tiền vào mua trái phiếu Chính phủ ngay cả khi lãi suất thu về thấp hơn lãi suất huy động.

Phân nửa khối lượng trong đợt phát hành có tổng trị giá 3.000 tỷ đồng của Vinacomin này lại do các ngân hàng vừa và nhỏ mua, theo một số nguồn tin liên quan đến đợt phát hành. Trong khi các đợt phát hành năm 2013 và 2012 của Vinacomin, khi lãi suất vẫn đang cao và biên lợi nhuận vẫn lớn, lại chủ yếu được các ngân hàng lớn mua. Đợt phát hành đầu năm 2013 với biên lãi suất 3,6%/năm đã được Vietinbank mua toàn bộ 2.500 tỷ đồng, theo một nguồn tin liên quan đến vụ phát hành. Đợt phát hành cuối năm 2013 với biên lãi suất 3,3%/năm, khối lượng 5.000 tỷ đồng được Vietcombank và một ngân hàng Nhà nước nắm cổ phần chi phối khác mua chính, theo các nguồn tin liên quan.

Nhìn chung, các ngân hàng vẫn tiếp tục tỏ ra thận trọng với trái phiếu, đặc biệt đối với các lĩnh vực rủi ro như bất động sản. Cách đây một tháng, CTCP Đầu tư phát triển xây dựng (DIG) phát hành 1.000 tỷ đồng trái phiếu cho HDBank, với biên lãi suất 4%/năm, theo báo cáo của CTCK HSC. Biên lãi suất này gần như không giảm so với các vụ phát hành tương tự hồi cuối năm 2013. Lãi suất cho kỳ thanh toán đầu tiên là 12%/năm. Cũng theo HSC, DIG sẽ sử dụng 500 tỷ đồng để trả các khoản nợ đến hạn, trong đó, có một khoản 350 tỷ đồng trái phiếu đã phát hành cách đây 3 năm, với lãi suất lên đến 19,5%/năm và biên lãi suất lên tới 5,5%/năm.

Trước đó, HDBank cũng cho Hoàng Anh Gia Lai vay nợ 650 tỷ đồng qua trái phiếu với mục đích tái cơ cấu một số khoản nợ, biên lãi suất vẫn bị tính rất cao lên tới 6%/năm, mức biên cao nhất trong gần 20 đợt phát hành trong 1 năm trở lại đây của các doanh nghiệp lớn, thậm chí cao hơn cả mức biên lãi suất hồi năm 2012 của chính Hoàng Anh Gia Lai.

Thời gian gần đây, có một số đợt phát hành không thành công. Gần đây nhất, Ocean Group đã hủy đợt phát hành sau 3 tháng khởi động vào đầu tháng 4. Trả lời ĐTCK, Ocean Group cho biết, sau khi phân tích tình hình thị trường chưa khả quan, Công ty đã quyết định ngừng phát hành. Khi đó, Ocean Group dự kiến phát hành 980 tỷ đồng trái phiếu với lãi suất chỉ 9%/năm cho kỳ thanh toán đầu tiên và biên độ 2%/năm cho các kỳ thanh toán tiếp theo, trái phiếu không tài sản đảm bảo.