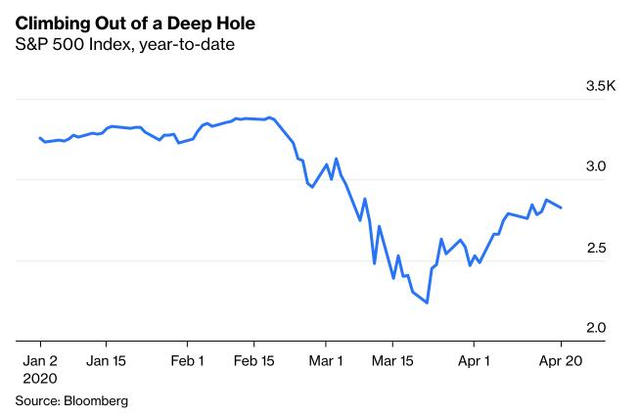

Sau khi có chuỗi phiên lao dốc không phanh với những mức giảm theo ngày kỷ lục, phố Wall đã hồi phục đáng kinh ngạc trở lại trong hơn 1 tháng qua. Trong đó, chỉ số S&P 500 đã lấy lại 50% kể từ mức thấp nhất trong tháng 3.

Biểu đồ diễn biến chỉ số S&P 500

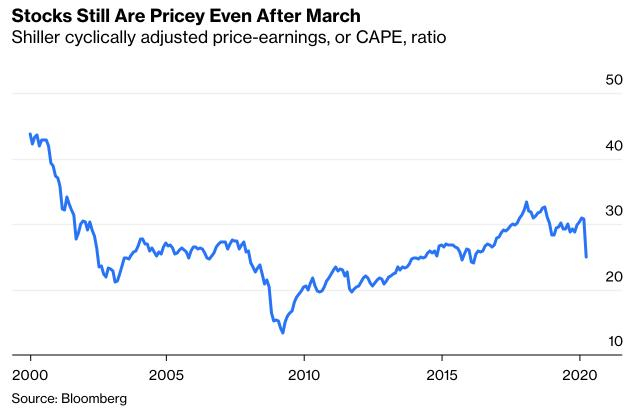

Trong khi đó, Shiller PE – chỉ số được điều chỉnh theo yếu tố chu kỳ của nền kinh tế, là thước đo định giá sử dụng thu nhập thực trong 10 năm để làm giảm biến động lợi nhuận xảy ra trong các giai đoạn khác nhau trong chu kỳ kinh doanh, vẫn đang ở mức phổ biến vào giữa những năm 2000 trước cuộc khủng hoảng tài chính. Điều này cho thấy, rằng giá cổ phiếu vẫn còn khá đắt đỏ.

Biểu đồ diễn biến chỉ số Shiller PE

Theo các chuyên gia kinh tế Bloomberg, có thể các nhà đầu tư trên thị trường chứng khoán đang kỳ vọng sự hồi phục kinh tế sau giai đoạn mở cửa trở lại, nhưng điều đó càng khó xảy ra nhanh chóng.

Mỹ đã thất bại trong việc ngăn chặn dịch bệnh và việc dỡ bỏ phong toả không có khả năng sẽ đưa người dân ra khỏi nhà khi họ thấy mối đe doạ vẫn còn. Trong khi đó, việc đóng cửa kinh doanh, thất nghiệp gia tăng và sự sụp đổ trong thương mại quốc tế sẽ làm suy yếu kinh tế toàn cầu trong nhiều năm tới.

Một điều đáng lo ngại hơn khi các nhà đầu tư cho rằng, Chính phủ Mỹ sẽ ưu tiên hỗ trợ thị trường chứng khoán bất chấp những gì sẽ xảy ra với phần còn lại của nền kinh tế. Nhưng ý tưởng này không phải là chưa có trong tiền lệ.

Kể từ khi Cựu chủ tịch Fed, Alan Greenspan cắt giảm lãi suất sau vụ sụp đổ của thị trường chứng khoán năm 1987, sau đó đã có một cuộc thảo luận được gọi là Greenspan Put – đây là một cam kết của ngân hàng trung ương về hỗ trợ cho giá tài sản. Nhưng Greenspan Put không chỉ nói riêng về thị trường chứng khoán.

Bằng cách cắt giảm lãi suất ngay khi thị trường chứng khoán giảm, các lãnh đạo của Fed có lẽ chỉ đang nỗ lực để né tránh một cuộc suy thoái sắp tới.

Tuy nhiên, tình hình hiện tại có thể sẽ khác. Tổng thống Trump rõ ràng đang xem thị trường chứng khoán là một phong vũ biểu quan trọng cho sự thành công của chính mình với tư cách là một nhà lãnh đạo đất nước. Chỉ đến khi thị trường lao dốc vào tháng 3, ông Trump mới bắt đầu nhìn nhận đại dịch là một vấn đề rất quan trọng. Điều này có thể là do ông cũng sở hữu những cổ phiếu hoặc đó có thể là sự bảo thủ và xem chỉ số Dow Jones là tất cả những gì thể hiện sức khoẻ của nền kinh tế, theo Noah Smith, chuyên gia kinh tế Bloomberg.

Nhưng Trump không phải là người duy nhất đầu tư vào thị trường chứng khoán. Vào đầu những năm 1990, chỉ có khoảng 1/3 người Mỹ sở hữu cổ phiếu và hiện tại đã có khoảng hơn một nửa số người Mỹ sở hữu cổ phiếu.

Mặc dù nhiều người Mỹ giàu có vẫn có thể nắm giữ phần lớn số cổ phiếu, nhưng tầng lớp trung lưu có đủ số cổ phần và có ảnh hưởng lớn tới thị trường có lẽ là một người chiến trắng trong chính trị, cũng là người có thể ảnh hưởng đến Quốc hội, các Tổng thống tương lai và thậm chí cả Fed.

Vì vậy, có khả năng Fed, Quốc hội và Tổng thống có thể cùng hành động để củng cố thị trường chứng khoán độc lập với hỗ trợ nền kinh tế. Điều này được gọi là Golden Put.

Một cách Golden Put có thể diễn ra nếu Fed thực hiện mua cổ phiếu thông thường. Tuy nhiên, đây là điều trái vối quy tắc của Mỹ, nhưng các ngân hàng trung ương khác như Nhật Bản lại làm điều đó thường xuyên. Đại dịch Covid-19 đã khiến Fed phá vỡ các nguyên tắc thông qua việc mua lại trái phiếu doanh nghiệp bằng cách sử dụng các công cụ ngoại bảng. Bên cạnh đó, cũng có một số đề xuất Fed sẽ làm điều tương tự để mua cổ phiếu, nhưng có lẽ điều này không hỗ trợ được nhiều cho nền kinh tế, vì chi phí vay nợ đã quá thấp, theo Noah Smith.

Một cách khác thực hiện Golden Put là cho phép Quốc hội sử dụng các gói cứu trợ và hành động lập pháp khác để hỗ trợ biên lợi nhuận của doanh nghiệp. Các khoản vay và viện trợ khẩn cấp nên được hỗ trợ cho cả doanh nghiệp lớn và nhỏ. Nhưng nếu chương trình hỗ trợ này được cấu trúc để giảm bớt số lượng những doanh nghiệp nhỏ, điều này thể hiện sự tập trung phát triển trong ngành bán lẻ.

Giúp các doanh nghiệp này duy trì được biên lợi nhuận và cải thiện định giá cổ phiếu về mặt dài hạn, nhưng điều này có thể làm tổn thương nền kinh tế thông qua mức giá cao hơn và mức lương thấp hơn.

Theo chuyên gia kinh tế Bloomberg, Golden Put có thể thay đổi bản chất cơ bản của thị trường chứng khoán. Thông thường, cổ phiếu vốn là khoản đầu tư rủi ro nhưng mang lại lợi nhuận cao hơn so với trái phiếu, và nhà đầu tư nắm giữ cổ phiếu có thể chịu đựng những đợt sụt giảm mạnh về giá. Khi mọi thứ trở nên tồi tệ, cổ phiếu là hàng hoá đầu tiên bị giảm giá. Nhưng nếu chính phủ cam kết hỗ trợ giá cổ phiếu, cả rủi ro và lợi nhuận đều giảm đi.

Do đó, Golden Put có thể thu hút rất nhiều tiền mới vào thị trường chứng khoán vì làm tăng nhu cầu mua và đẩy giá tăng cao. Trong ngắn hạn, điều này có thể có lợi cho các nhà đầu tư hiện hữu, nhưng về dài hạn sẽ làm giảm lợi nhuận kỳ vọng trong tương lai đối với các nhà đầu tư mới.

"Nếu chính phủ xem giá cổ phiếu là mục tiêu quan trọng độc lập với phần còn lại của nền kinh tế, điều này có thể làm méo mó sự tăng trưởng kinh tế và làm cổ phiếu giống như trái phiếu hay tiền mặt. Do đó, cả Fed và Quốc hội nên thận trọng khi thành lập Golden Put", Noah Smith đánh giá.