Báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) thống kê dữ liệu công bố đến ngày 30/09/2021 của HNX và UBCK, có tổng cộng 42 đợt phát hành trái phiếu trong tháng 9, toàn bộ được phát hành theo hình thức phát hành riêng lẻ với tổng giá trị phát hành là 29.734 tỷ đồng.

Nhóm ngân hàng tiếp tục dẫn đầu về khối lượng phát hành trong tháng 9, với tổng giá trị phát hành 13.860 tỷ đồng, chiếm 47% tổng giá trị phát hành. Trong đó, có 6.210 tỷ đồng trái phiếu phát hành tăng vốn cấp 2 của BIDV, Vietinbank, VIB, MB. Lãi suất phát hành các trái phiếu tăng vốn cấp 2 chủ yếu là lãi suất thả nổi tham chiếu bình quân lãi suất tiết kiệm 4 ngân hàng (Vietcombank, BIDV, Vietinbank, Agribank), dao động từ 6,4 - 7,9%/năm, cao hơn so với tháng 8 do các trái phiếu có kỳ hạn dài hơn. Các ngân hàng có khối lượng phát hành lớn gồm: BIDV (3.240 tỷ), OCB (2.000 tỷ), Vietinbank (2.050 tỷ).

Nhóm bất động sản xếp vị trí thứ hai với tổng giá trị phát hành trái phiếu riêng lẻ đạt 8.394 tỷ đồng, trong đó khoảng 11% trái phiếu phát hành bảo đảm bằng cổ phiếu hoặc không có tài sản bảo đảm. Một số tổ chức phát hành có khối lượng phát hành lớn nổi bật trong tháng gồm: CTCP Ngôi sao Việt (1.900 tỷ đồng), CTCP Thành phố Aqua (1.000 tỷ đồng). Kỳ hạn phát hành chủ yếu trong khoảng từ 1-5 năm. Lãi suất phát hành dao động trong khoảng 9,5-12%/năm.

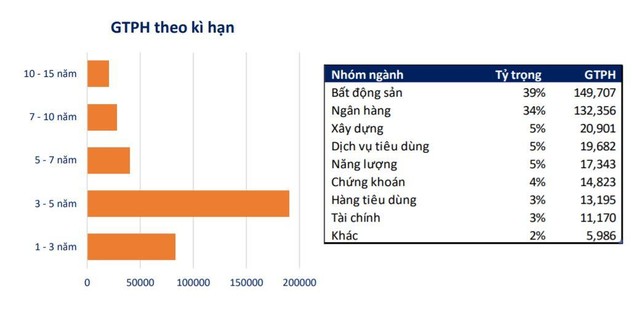

Luỹ kế 9 tháng đầu năm, có tổng cộng 599 đợt phát hành trái phiếu doanh nghiệp trong nước, trong đó có 582 đợt phát hành riêng lẻ với tổng giá trị 350.000 tỷ đồng (chiếm 91% tổng giá trị phát hành), 14 đợt phát hành ra công chúng giá trị 12.000 tỷ đồng (chiếm 3%) và 3 đợt phát hành trái phiếu ra thị trường quốc tế tổng giá trị 1 tỷ USD.

Nhóm các ngân hàng thương mại tiếp tục dẫn đầu với tổng giá trị phát hành đạt 132.300 tỷ đồng. Trong đó, có 31.700 tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 24%), 75% trái phiếu phát hành kỳ hạn ngắn 2-4 năm.

Bất động sản xếp vị trí thứ 2 với tổng khối lượng phát hành 126.700 tỷ đồng. Trong đó, có khoảng 11% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8-13%/năm.

Có 3 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của Công ty cổ phần Bất động sản BIM (200 triệu USD) và trái phiếu chuyển đổi của Novaland (300 triệu USD).

Kế hoạch phát hành trong năm 2021, có Tổng công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC) đã phê duyệt phương án phát hành 2.500 tỷ đồng trái phiếu riêng lẻ lần 3 năm 2021.

|

Kế hoạch phát hành trái phiếu năm 2021 của các nhóm ngành. Nguồn VBAM |

HĐQT CTCP Đầu tư Nam Long cũng đã phê duyệt phương án phát hành trái phiếu đợt 1: 500 tỷ đồng và đợt 2: 450 tỷ đồng, kỳ hạn tối đa 3 năm, lãi suất dự kiến 9,5% năm đầu tiên, các kỳ sau áp dụng lãi suất thả nổi = lãi suất cơ sở trung dài hạn khách hàng doanh nghiệp Techcombank + 3,28%/năm, thanh toán lãi 3 tháng/lần.