HAGL phát hành trái phiếu với lãi suất 12%/năm

“CTCP Hoàng Anh Gia Lai (HAGL) đến đầu tuần này đã đưa ra lãi suất 12%/năm cho đợt phát hành trái phiếu kỳ hạn 5 năm đang thực hiện”, một nguồn tin tham gia đợt chào bán cho biết. Mức lãi suất 12%/năm được tính cho kỳ thanh toán đầu tiên, các kỳ thanh toán tiếp theo được tính bằng lãi suất tiền gửi tham chiếu cộng với biên độ 4%/năm.

Lãi suất này sẽ tiếp tục được đàm phán với các nhà đầu tư cho đến khi HAGL kết thúc đợt chào bán trái phiếu và chốt lãi suất chính thức. Tuy nhiên, nhiều khả năng đây sẽ là lãi suất cuối cùng. “Lượng nhà đầu tư đăng ký ở mức giá này rất cao”, nguồn tin nói.

Trao đổi với ĐTCK, ông Võ Trường Sơn, Phó tổng giám đốc Hoàng Anh Gia Lai nói rằng, đợt phát hành chưa chính thức hoàn tất nên các thông tin liên quan chưa thể công bố.

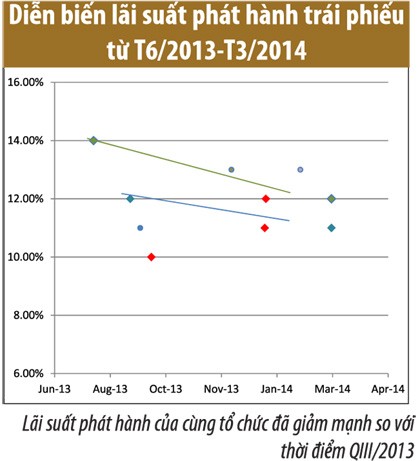

Mức lãi suất 12%/năm nêu trên giảm 200 điểm so với đợt phát hành cách đây 8 tháng của chính HAGL. Cụ thể, tháng 7/2013, doanh nghiệp đa ngành này đã phát hành trái phiếu kỳ hạn 3 năm với lãi suất 14%/năm cho kỳ thanh toán đầu tiên và biên lãi suất 5%/năm cho các kỳ thanh toán tiếp theo. Vào tháng 8/2012, HAGL phát hành trái phiếu kỳ hạn 3 năm, lãi suất 16%/năm cho kỳ thanh toán đầu tiên và biên độ 5%/năm cho các kỳ thanh toán tiếp theo.

Việc lãi suất vay vốn của HAGL giảm 200 điểm tương đồng với mức giảm lãi suất chung của hệ thống ngân hàng. Đầu tuần trước, Ngân hàng Nhà nước đã chính thức hạ trần lãi suất tiền gửi VND 100 điểm, xuống còn 6%/năm, sau khi duy trì mức trần 7%/năm từ tháng 6/2013; đồng thời hạ một loạt lãi suất chủ chốt khác gồm lãi suất huy động USD, lãi suất tái cấp vốn, tái chiết khấu và trần lãi suất cho vay đối với các lĩnh vực ưu tiên.

Một số nhà đầu tư thậm chí còn đánh giá, mức lãi đi vay 12%/năm của HAGL lần này là mức lãi cao.

“Lãi suất tiền gửi 12 tháng hiện nay là 7,5%, đồng nghĩa với biên lãi suất đợt phát hành của HAGL là 4,5%. Đây là mức biên cao”, đại diện một ngân hàng cổ phần có vốn nhà nước nhận xét khi so sánh với mức biên chỉ khoảng 3 - 4%/năm cho các đợt phát hành trái phiếu hồi quý III và IV/2013.

Ngân hàng đang "khát" địa chỉ giải ngân

Ở khía cạnh khác, việc lãi suất phát hành trái phiếu của HAGL giảm 200 điểm sau 8 tháng phản ánh “cơn khát” địa chỉ giải ngân tín dụng của các ngân hàng. Các kênh tín dụng an toàn, điển hình là trái phiếu chính phủ, đã liên tục thu hút lượng tiền lớn từ các nhà đầu tư. Lợi suất của trái phiếu Kho bạc Nhà nước kỳ hạn 1 - 5 năm hiện đã xuống đến các mức thấp nhất trong lịch sử.

Một loạt đợt phát hành trái phiếu đã và đang chuẩn bị phát hành từ đầu năm tới nay cũng đưa ra các mức lãi suất giảm đáng kể. Lãi suất đợt phát hành trái phiếu của CTCP Đầu tư Phát triển hạ tầng kỹ thuật (Becamex) vào tháng 1/2014 đã xuống mức 12%/năm, biên lãi suất 4%/năm. Đợt phát hành trái phiếu đang thực hiện của một công ty thuộc Masan Group có lãi suất giảm 100 điểm so với đợt phát hành của công ty mẹ hồi quý III/2014, xuống mức lãi suất dự kiến 11%/năm cho kỳ đầu tiên, biên 4%/năm cho các kỳ tiếp theo.

Trái phiếu của những doanh nghiệp lớn như HAGL thu hút các ngân hàng. Bản thân hoạt động của HAGL có sự cải thiện rõ nét. Doanh nghiệp đa ngành này đã công bố lợi nhuận năm 2013 tăng 160% so với năm 2012, bất chấp tổng doanh thu giảm 37%, sau khi tái cấu trúc mạnh mẽ, chuyển hướng từ lĩnh vực bất động sản sang lĩnh vực nông nghiệp. Đợt phát hành trái phiếu lần này của HAGL, với quy mô 1.000 tỷ đồng, nhằm mục đích bổ sung vốn cho các dự án trồng và chăm sóc cây cao su, cọ dầu.

“Thời điểm này, nhu cầu mua trái phiếu trong khối các ngân hàng rất nhiều, thậm chí còn nhiều hơn cả nhu cầu phát hành trái phiếu trong khối doanh nghiệp”, giám đốc một đơn vị tư vấn thu xếp vốn trái phiếu nói và cho biết, những đợt phát hành trái phiếu ít rủi ro đều hút một lượng lớn các ngân hàng.

Tuy nhiên, các ngân hàng vẫn tỏ ra thận trọng trong việc cho vay, kể cả cho vay qua trái phiếu doanh nghiệp. Thực tế, không phải tất cả các đợt phát hành trái phiếu đều thực hiện suôn sẻ với lãi suất thấp.

“Đợt phát hành 6.800 tỷ đồng trái phiếu của Công ty TNHH MTV Thương mại và Đầu tư Thái Nguyên (TNTI), đơn vị thuộc Masan Group, được khởi động cùng thời điểm với đợt phát hành của HAGL, hiện vẫn đang tìm nhà đầu tư có nhu cầu”, nguồn tin liên quan đến đợt phát hành cho biết.

Theo nguồn tin này, đã có những nhà đầu tư e ngại với Dự án Núi Pháo - dự án sẽ sử dụng nguồn vốn từ đợt phát hành trái phiếu của TNTI - do những rủi ro về chính sách thuế đối với dự án khoáng sản này.

Thậm chí, ở một số đợt phát hành trái phiếu riêng lẻ khác, lãi suất còn diễn biến ngược với xu hướng chung và lượng nhà đầu tư tham gia cũng rất hạn chế. Một tập đoàn hàng đầu trong lĩnh vực bất động sản đã thực hiện hai đợt phát hành trái phiếu có lãi suất 11%/năm vào thời điểm cuối tháng 12/2013, cao hơn lãi suất phát hành 10%/năm của chính tập đoàn này hồi quý III/2013. Sau đó, các trái phiếu này được bán ra trên thị trường thứ cấp, tuy nhiên, nhiều nhà đầu tư cho biết, họ không có nhu cầu đối với trái phiếu đó, do sự hạn chế về thông tin của đợt phát hành sơ cấp và do lãi suất không đủ hấp dẫn.