Khó khăn bao trùm ngành thép và tôn mạ

Ngành công nghiệp sản xuất thép nói chung và tôn mạ nói riêng gặp rất nhiều khó khăn kể từ đầu năm 2018, với tình trạng dư cung, chịu áp lực lớn từ sự biến động của giá thép cán nóng, thị trường xuất khẩu chứng kiến làn sóng bảo hộ của Mỹ, Ấn Độ, Nhật Bản, EU và nhiều nước trong khu vực Đông Nam Á.

Đáng chú ý, Trung Quốc - quốc gia chiếm thị phần lớn nhất trong sản xuất và bán các mặt hàng thép trên thế giới từ nhiều năm qua, lâm vào tình trạng dư cung kéo dài. Vừa qua, Mỹ đánh thuế bảo hộ và chống bán phá giá lên tới 456,23% với thép chống gỉ và thép cán nguội sản xuất có sử dụng lớp lõi từ Hàn Quốc và Đài Loan được liệt vào dạng “chuyển đổi không đáng kể”, chống việc thép ngoại mượn đường vào Việt Nam.

Rõ ràng, ngành thép nói chung, ngành tôn mạ nói riêng tồn tại cả những bất định và rủi ro cao. Trong vòng 2 năm kể từ đầu 2017, sự biến chuyển với tốc độ “chóng mặt” từ mức lợi nhuận cao chuyển sang thua lỗ xảy ra với cả công ty thương mại nhỏ cho tới tập đoàn sản xuất lớn. Không ít công ty chuyển từ việc xây dựng nhà máy, mở rộng chuỗi cửa hàng phân phối sang cắt giảm, đóng cửa và thậm chí phải bán bớt tài sản. Một số công ty phải nhờ tới sự trợ giúp của các cổ đông chiến lược nước ngoài để hỗ trợ về vốn và tái cấu trúc.

Bức tranh tài chính của khối doanh nghiệp tôn thép dịch chuyển theo hướng co hẹp sản xuất, quy mô tài sản, một số công ty hiện chưa phục hồi về mốc lợi nhuận gộp dương. Phản ứng trước thực trạng này, giá cổ phiếu của các doanh nghiệp trong ngành sụt giảm. Có những cổ phiếu rơi xuống dưới mức giá trị sổ sách của các tài sản, tạo ra “món hời” trong ngắn hạn. Tuy nhiên, có một rủi ro rất lớn đối với những tài sản này là chúng có thể “bốc hơi” theo thời gian nếu ban lãnh đạo doanh nghiệp không có những động thái cụ thể và khả thi để cải thiện tình hình.

Monish Pabrai, nhà quản lý quỹ Pabrai Fund nói rằng, “tôi đánh giá sự nhất quán trong lợi nhuận tốt hơn nhiều những mô hình kinh doanh bị định giá rẻ, bởi vì có khả năng các mô hình này trở nên rẻ hơn và cuối cùng phải bị thanh lý”.

Đây là một trong những nhược điểm trong phương pháp Cigar Butt (điếu xì gà hút dở) của Ben Graham (cha đẻ của trường phái đầu tư giá trị), người quan tâm tới cổ phiếu đang nằm dưới giá trị thực hơn là bản chất và sự bền vững của mô hình kinh doanh. Tuy nhiên, các học trò của Ben Graham hầu như đều thành công với việc kế thừa có cải tiến trên những nền tảng ban đầu của ông.

Vì vậy, khi tìm “món hời” theo phương pháp của Ben Graham, việc đầu tiên cần xác định một cách tương đối là ngành công nghiệp sản xuất tôn mạ không rơi vào dạng suy thoái lâu dài, tương tự như ngành công nghiệp dầu khí khi Mỹ sản xuất được dầu đá phiến với chi phí thấp hơn. Đối với các tài sản bị định giá rẻ đi kèm một mô hình kinh doanh khó khăn sẽ ăn mòn hết phần mà nhà đầu tư đánh giá là “rẻ”.

Tức là về mặt bản chất phải bóc tách ra hai phần tương tự như khái niệm “mua 1 tặng 1”, phần nhà đầu tư bỏ tiền ra “mua” phải tính toán được giá trị là bao nhiêu để nhận được phần “khuyến mãi” còn lại và phải đảm bảo được rằng, phần mua có giá trị không suy giảm thêm để dẫn tới tổng giá trị nhận được không bị sụt giảm quá nhiều thành “mua 10 tặng 1”.

Hai công ty đầu ngành nỗ lực tái cấu trúc

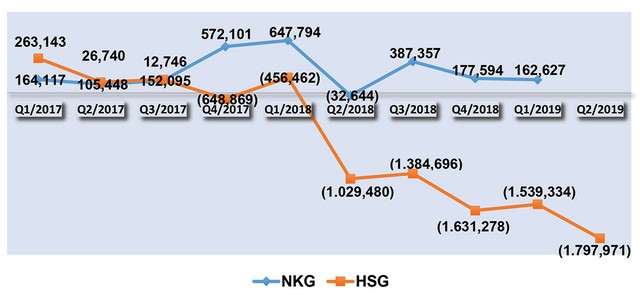

HSG và NKG chiếm khoảng 50% thị phần tôn mạ. Về cơ cấu tài chính, cả hai công ty có một giai đoạn dài cạnh tranh và mở rộng công suất nên khi ngành tôn thép khó khăn đã dẫn tới mất cân đối tài chính, nhất là HSG do “lấy ngắn nuôi dài”. Mặc dù kinh doanh không bị lỗ, nhưng HSG hiện vẫn chưa thoát khỏi tình trạng mất cân đối tài chính, vì chủ yếu tài trợ tài sản bằng nguồn nợ vay ngắn hạn.

Vốn lưu động ròng của HSG và NKG (Đơn vị: tỷ đồng).

Nhìn vào cơ cấu tài sản của HSG và NKG có thể thấy, “cỗ máy” HSG to và cồng kềnh hơn nên việc tái cấu trúc nhiều khả năng sẽ kéo dài khi có 15 công ty con, 2 công ty liên kết, 172 chi nhánh so với NKG có 2 công ty và 3 chi nhánh là đơn vị hạch toán trực thuộc.

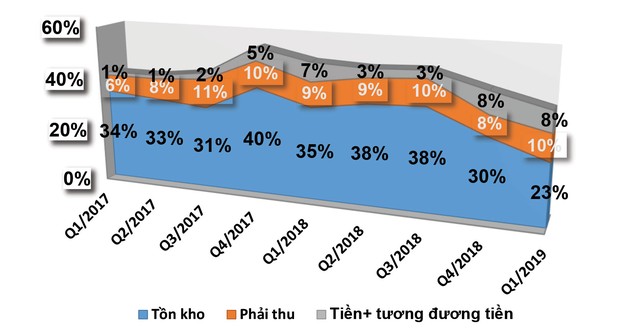

Cơ cấu tài sản của NKG.

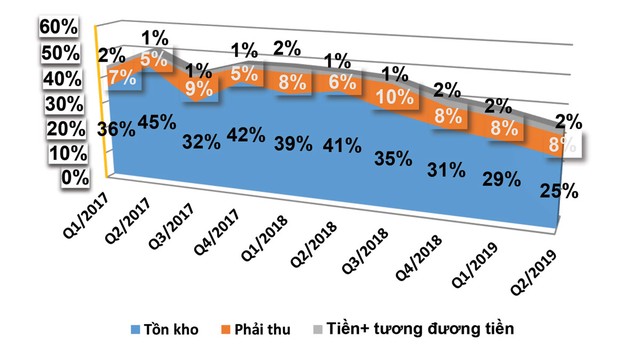

Cơ cấu tài sản của HSG.

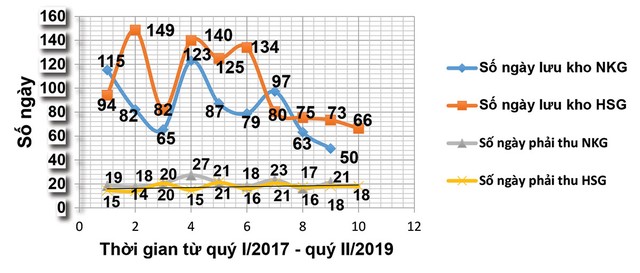

Một số kết quả tái cấu trúc trong thời gian qua là tỷ trọng nợ vay ngân hàng ngắn và dài giảm đáng kể, NKG hiện tại còn khoảng 46%, tại HSG là 59% trên tổng tài sản. Xét về các chỉ tiêu hiệu quả hoạt động của tài sản và chính sách bán hàng, cả hai doanh nghiệp đều tích cực trong giai đoạn giá thép cán nóng rơi mạnh, giá bán đầu ra không thể tăng, thậm chí giảm. Mức tồn kho hiện tại của cả hai đều giảm hơn một nửa so với đỉnh cao ở giai đoạn quý IV/2017 - quý II/2018 (quá trình này tại NKG diễn ra mạnh mẽ hơn).

Cùng bán các mặt hàng tôn mạ, ống thép, nhưng tổ chức mô hình bán hàng của HSG và NKG là khác nhau. NKG phân phối sản phẩm tới các xưởng cán, đại lý phân phối, thông qua các tổng kho tập trung chủ yếu ở khu vực miền Nam và một kho tại Hà Nội.

Số ngày lưu kho và số ngày phải thu của HSG và NKG.

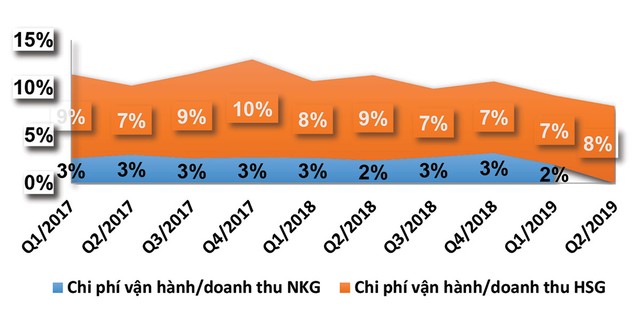

Chi phí vận hành trên doanh thu của HSG và NKG.

Trong khi đó, HSG tự xây dựng các chi nhánh riêng, bán hàng sỉ và lẻ qua các chi nhánh này, dẫn tới chi phí vận hành “ăn” vào lợi nhuận gộp khá nhiều. Do đó, biên lợi nhuận gộp dù được Công ty duy trì ở mức dương, bình quân khoảng 9% doanh thu trong một năm trở lại đây, nhưng lợi nhuận từ hoạt động kinh doanh vẫn âm trong quý IV/2018 và quý I/2019, mới chỉ có lãi trở lại khoảng hơn 30 tỷ đồng trong quý II/2019. HSG tái câu trúc theo hướng mô hình chi nhánh tỉnh quản lý các cửa hàng, nhân sự một năm qua giảm từ hơn 7.000 người xuống 6.416 người.

Khó kỳ vọng sức bật

Ngành công nghiệp tôn mạ và ống thép mang tính chu kỳ vì đa phần các nhà đầu tư thường nhìn nhận các sản phẩm tôn mạ, ống thép là đầu vào cho sử dụng trong lĩnh vực xây dựng, vách ngăn trần nhà, cửa cuốn, trang trí nội ngoại thất và sản xuất các mặt hàng gia dụng, xây dựng hệ thống dẫn nước trên các tòa nhà cao tầng…, tức ngành này gắn liền với sự phát triển của ngành bất động sản, một ngành cũng mang tính chu kỳ cao.

Tuy nhiên, tính chu kỳ của ngành tôn mạ, ống thép không rõ ràng bằng ngành bất động sản hoặc thép xây dựng, vì tính ứng dụng đầu ra của các sản phẩm rất đa dạng, ví dụ ống thép có thể sử dụng làm cột đèn chiếu sáng, tháp ăng ten, tháp truyền hình, thiết bị ô tô, tôn mạ kẽm có thể sử dụng để chế tạo các chi tiết trong phụ tùng xe ô tô, xe gắn máy, xe đạp, hay các bảng quảng cáo.

Nhìn chung, việc xác định chu kỳ chung của ngành tôn mạ và ống thép là rất khó khăn, vì có gần 50% sản lượng sản xuất của ngành phục vụ cho việc xuất khẩu trên toàn thế giới với những ứng dụng đa dạng và khó xác định tính chu kỳ mặc, dù tính chu kỳ là hiện hữu nhưng việc dự đoán không mang tính thực tế cao.

Tới thời điểm này, có thể khẳng định, việc nâng công suất của các doanh nghiệp trong ngành tôn mạ và ống thép là sai thời điểm do những dự báo lạc quan về thị trường bất động sản, không lường trước được hết các rủi ro và cả việc quản trị rủi ro không tốt dẫn tới bức tranh ảm đạm của toàn ngành.

Về phía nguyên liệu đầu vào là thép cán nóng, hiện tại ở Việt Nam mới chỉ có Formosa sản xuất và đáp ứng được một nửa nhu cầu ngành, còn lại phải nhập khẩu từ Đài Loan, Hàn Quốc, Singapore… Các doanh nghiệp sản xuất dường như có xu hướng tích trữ, đầu cơ, thương mại thép cán nóng khi giá tăng mạnh và gánh chịu rủi ro khi giá giảm, hàng chưa tiêu thụ được, chưa kể việc cạnh tranh nội địa và từ hàng Trung Quốc.

Vấn đề bộc lộ rõ ràng như thời điểm quý III/2018 khi giá thép cán nóng bắt đầu rơi mạnh, các doanh nghiệp hầu hết đều báo lỗ khi giá vốn vượt quá doanh thu. Trước đó, giai đoạn 2016 - 2017, các doanh nghiệp ngành thép đã áp dụng thành công chiến lược đầu cơ và có lợi nhuận tốt, nhưng rồi bị rơi vào vòng “luẩn quẩn”, phải bán tài sản như hiện tại, dù giá thép cán nóng có diễn biến phục hồi kể từ cuối tháng 3/2019 tới nay.

Về thị trường đầu ra, khoảng một nửa sản lượng sản xuất của ngành tôn mạ đang được xuất khẩu, trong đó 60% tập trung tại khu vực ASEAN. Việc Mỹ áp thuế rất cao lên các mặt hàng xuất xứ từ Trung Quốc và làn sóng bảo hộ thương mại của các nước khác tại khu vực châu Á trước hành động của Mỹ đã có tác động lên ngành tôn mạ của Việt Nam trong 6 tháng đầu năm 2019, xuất khẩu các mặt hàng tôn mạ và kim loại lần lượt giảm 17,1% và 14,1% so với cùng kỳ năm ngoái.

Tác động từ cuộc chiến thương mại và các vụ điều tra nguồn gốc xuất xứ sẽ là rủi ro tiềm ẩn đối với các doanh nghiệp Việt có đầu vào và đầu ra liên quan trực tiếp hoặc gián tiếp tới Trung Quốc và Mỹ.

Bộ Công thương vừa áp mức thuế chống bán phá giá tạm thời được áp dụng cho các doanh nghiệp xuất khẩu thép phủ mạ màu của Hàn Quốc từ 4,48 -19,25%, trong khi Trung Quốc bị áp mức cao hơn, 3,45 - 34,27%, do vẫn có rất nhiều dấu hiệu về việc bán phá giá với biên độ cao kể từ khi áp thuế trong hạn ngạch vào tháng 5/2017. Trong khi đó, sản phẩm tôn mạ Việt Nam đang bị áp thuế chống bán phá giá tại Thái Lan (4,3 - 60,2%) và Malaysia (4,5 - 13,68%), thời hạn 5 năm từ 2017 - 2021, Indonesia thì đã chấm dứt điều tra áp thuế chống bán phá giá đối với mặt hàng tôn mạ Việt Nam.

Theo dự báo của nhiều chuyên gia, nhu cầu tiêu thụ thép tại các nước trong ASEAN-6 (Indonesia, Malaysia, Thái Lan, Singapore, Phillipines, Brunei) vẫn sẽ tăng trưởng và vượt mốc 90 triệu tấn/năm, nên mặc dù Việt Nam chiếm phần lớn lượng nhập khẩu vào các quốc gia này nhưng tổng nhu cầu vẫn rất lớn và còn tiềm năng.

Vấn đề đáng chú ý là tôn nhập lậu giá rẻ tập trung nhiều ở khu vực các thành phố lớn phía Bắc, luôn hiện hữu và thường trực, thường có giá thấp hơn bình quân từ 15.000 - 20.000 đồng/m2 (30 - 40% hàng cùng chủng loại có nguồn gốc chủ yếu từ Trung Quốc). Bên cạnh đó, cuộc chiến thương mại Mỹ - Trung khiến nhiều doanh nghiệp nước ngoài từ Hàn Quốc, Đài Loan, Trung Quốc muốn chuyển nhà máy sang Việt Nam sẽ khiến cho tình hình cạnh tranh trở nên căng thẳng hơn.

Đi qua nhiều giai đoạn khó khăn, các doanh nghiệp ngành tôn mạ Việt Nam có lẽ đã học và rút kinh nghiệm được nhiều vấn đề về quản trị và kiểm soát rủi ro đi kèm với việc chạy đua gia tăng lợi nhuận, cũng như có các bước chuẩn bị trước những tình huống khó khăn.

Với những việc làm cụ thể và kết quả đạt được trong hơn một năm qua, nhà đầu tư có thể kỳ vọng ngành tôn mạ trong nước sẽ trở về trạng thái cân bằng hơn trong dài hạn nhờ việc cắt giảm, tái cơ cấu sản phẩm, bộ máy, nguồn nguyên liệu…, cộng thêm các cơ chế, chính sách quản lý thương mại cho hàng nhập khẩu của Bộ Công thương có thể “kéo” các doanh nghiệp thoát khỏi khó khăn trong dài hạn trước, chứ chưa “nghĩ” tới việc tạo được sức bật cho ngành.