Quỹ đầu cơ “chảy máu”

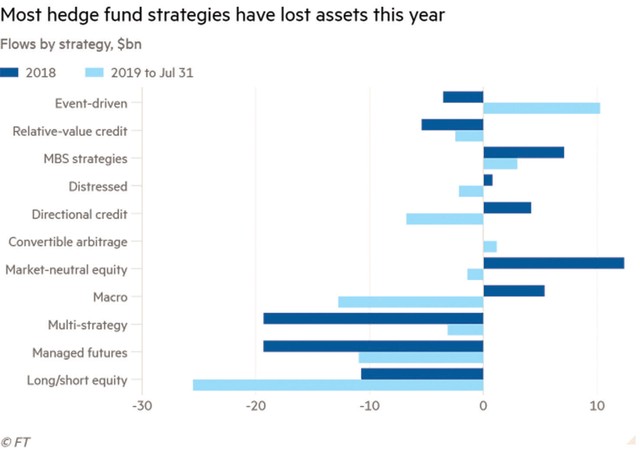

Các nhà đầu tư đã rút khoảng 56 tỷ USD ra khỏi các quỹ đầu cơ/quỹ đầu tư thanh khoản (hedge fund) trên toàn cầu trong 7 tháng đầu năm 2019. Ðây là khởi đầu tệ hại nhất trong việc huy động vốn kể từ năm 2016, dù các quỹ đầu cơ đang nỗ lực duy trì khả năng sinh lợi trong bối cảnh thị trường nhiều khó khăn.

Chỉ 37% các quỹ đầu cơ chứng kiến dòng tiền chảy vào kể từ đầu năm cho tới nay, theo số liệu được eVestment công bố cuối tuần trước. Riêng trong tháng 7, nhà đầu tư đã rút ròng 8,4 tỷ USD, góp phần đẩy mức rút ròng năm nay lên 56 tỷ USD, tăng 37,2 tỷ USD so với cùng kỳ năm ngoái. Diễn biến này xảy ra ngay cả khi lợi suất mà các quỹ đầu cơ mang lại có tín hiệu gia tăng và tổng khối tài sản nằm dưới sự quản lý của các quỹ đã tăng lên mức 3.300 tỷ USD.

Các nhà đầu tư rút tiền ra khỏi quỹ, thường được quy định theo tháng hoặc theo quý, có nguyên nhân xuất phát từ được việc lợi suất mà các quỹ đầu cơ mang lại ở mức thấp, nhất là từ cuối năm 2018 cho tới nay, khi các quỹ chịu ảnh hưởng bởi những biến động bất lợi trên thị trường.

“Nhà đầu tư quay lưng bởi liên tục thất vọng với lợi suất mà các quỹ đầu cơ mang lại trong thời gian qua, nhất là so với những chi phí họ phải chi trả”, Peter Laurelli, người đứng đầu bộ phận nghiên cứu của eVestment nhận định.

Dòng tiền rút ra mạnh nhất tại các quỹ đầu cơ thị trường chứng khoán, với số tiền chảy ra khoảng 25,5 tỷ USD trong 7 tháng đầu năm, dù đây là các quỹ đang có màn trình diễn tích cực nhất so với các loại hình quỹ đầu cơ khác. Chỉ số HFR (Hedge Fund Research) đo lường sức mạnh của các quỹ đầu cơ cổ phiếu đã tăng 9,8% tính từ đầu năm cho tới cuối tháng 7, tuy nhiên vẫn thấp hơn nhiều so với mức tăng 20% của chỉ số S&P 500 trong cùng giai đoạn.

Đa phần các quỹ đầu cơ đều chứng kiến dòng tiền chảy ra trong năm nay (Dòng tiền phân loại theo chiến lược đầu tư của các quỹ).

Xét về khía cạnh hiệu quả đầu tư, các quỹ đầu cơ đang có khởi đầu tích cực bậc nhất tính từ năm 2009 cho tới nay. Chỉ số đo lường hiệu quả đầu tư của tất cả các quỹ đầu cơ phân theo chiến lược của HFR đều tăng khoảng 8% kể từ đầu năm tới nay, điều mà không phải nhà đầu tư nào cũng có thể làm được, nhất là trong bối cảnh môi trường lãi suất Mỹ ở mức thấp và chiến tranh thương mại Mỹ - Trung leo thang.

“Ðây là mức lợi suất mang lại tốt nhất với loại hình quỹ đầu cơ trong gần 10 năm qua, nhưng nó vẫn ở mức thấp hơn nhiều so với đà tăng của các thị trường chứng khoán và trái phiếu. Chúng tôi đã chứng kiến nhiều quỹ đầu tư với danh mục đầu tư tốt đóng cửa trong vài năm qua và chưa có dấu hiệu cho thấy diễn biến này sẽ dừng lại”, Peter Laurelli cho biết.

Theo Bloomberg, số lượng các quỹ đầu cơ đóng cửa nhiều hơn số lượng thành lập trong 3 năm qua và số quỹ mới có quy mô nhỏ hơn nhiều so với trước khi xảy ra khủng hoảng tài chính.

Bên cạnh đó, các số liệu của eVestment cho thấy, nhà đầu tư đang phản ứng với hiệu quả được cho là đáng thất vọng của các quỹ đầu tư vào năm ngoái, thay vì lên kế hoạch rót tiền vào các chiến lược đầu tư sẽ có hiệu quả trong thời gian tới. Theo đó, các quỹ đầu cơ quản lý ít nhất 1 tỷ USD có lợi suất âm trong năm 2018 đã bị rút vốn khoảng 95 tỷ USD kể từ quý IV/2018 cho tới nay, trong khi các quỹ có lợi suất lớn hơn 5% trong năm 2018 được rót thêm 51 tỷ USD.

Quỹ đầu tư cổ phiếu nỗ lực tiêu tiền

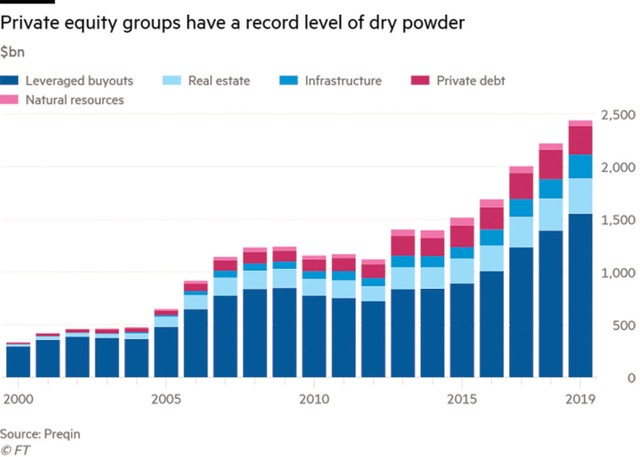

Một khi nhà đầu tư rút tiền khỏi các quỹ đầu cơ, đối tượng được hưởng lợi nhất là các quỹ đầu tư cổ phiếu (private equity fund). Tuy nhiên, đây cũng là mối lo của các quỹ này, khi dòng tiền đầu tư rót vào trong bối cảnh họ đang sở hữu khối tiền mặt gần 2.500 tỷ USD chưa thể giải ngân. Nguồn tiền này tới từ việc huy động gia tăng từ nhà đầu tư, các quỹ lương hưu, quỹ quản lý tài sản chưa dùng tới trong nhiều năm và cả từ môi trường tín dụng lãi suất thấp.

Sở hữu lượng tiền mặt dồi dào, các quỹ đầu tư cổ phiếu đã thực hiện nhiều thương vụ có giá trị từ 10 tỷ USD trở lên trong nửa đầu năm 2019, bất chấp việc các thị trường tài chính nhiều biến động bất thường, nền kinh tế toàn cầu tăng trưởng chậm lại và rủi ro gia tăng từ chiến tranh thương mại giữa 2 nền kinh tế lớn nhất thế giới. Theo số liệu cung cấp bởi Preqin, 2.440 tỷ USD tiền mặt đang được các quỹ đầu tư cổ phiếu sở hữu, sẵn sàng rót vào cổ phiếu của các doanh nghiệp, thị trường bất động sản, đầu tư cơ sở hạ tầng và khai thác các nguồn lực thiên nhiên.

Các quỹ đầu tư cổ phiếu đang sở hữu lượng tiền mặt ở mức cao kỷ lục.

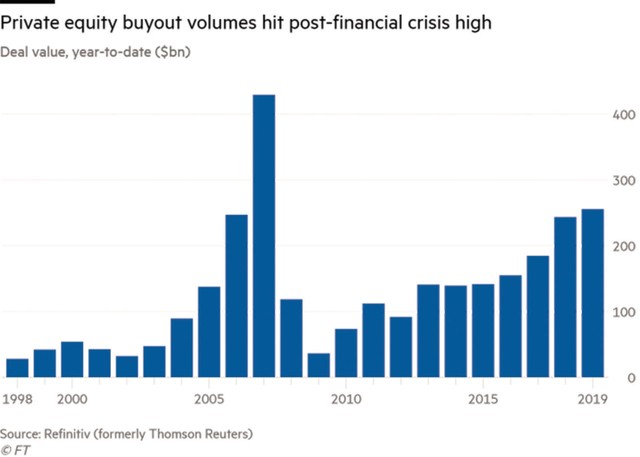

Trong đó, đáng chú ý, giá trị của hoạt động mua lại cổ phần theo kiểu vay nợ đầu cơ (leverage buyout - LBO) đã leo dốc lên mức 256 tỷ USD trong 6 tháng đầu năm 2019, mức cao thứ hai trong lịch sử theo số liệu của Refinitiv, chỉ đứng sau kỷ lục năm 2006 khi thị trường bùng nổ trước khi khủng hoảng tài chính diễn ra.

LBO là một hình thức mua lại và sáp nhập (M&A) doanh nghiệp bằng nguồn tài chính đi vay. Nhà đầu tư, thường là các quỹ đầu tư cổ phiếu, sau khi đạt được thỏa thuận mua lại doanh nghiệp sẽ dùng tài sản của mình để trả trước cho doanh nghiệp số tiền thỏa thuận, sau đó dùng tài sản của doanh nghiệp làm vật thế chấp vay tiền (vay ngân hàng hoặc phát hành chứng khoán) để tiến hành thâu tóm. Việc mua lại có thể là mua lại toàn bộ, tuy nhiên đa phần là mua lượng lớn cổ phần để giành quyền kiểm soát doanh nghiệp. LBO là một trong những chiến lược mua lại quan trọng trên thị trường tài chính toàn cầu.

Lực mua từ các quỹ đầu tư cổ phiếu đóng góp 13% trong tổng giá trị hoạt động mua bán - sáp nhập (M&A) trên toàn cầu kể từ đầu năm 2019 cho tới nay, mức cao nhất kể từ năm 2013. Trong đó, có 3 thương vụ rất lớn (giá trị từ 10 tỷ USD trở lên) diễn ra trong nửa đầu năm, tương đương với con số của cả năm 2018.

Cụ thể, quỹ đầu tư cổ phiếu của Blackstone chi 18,7 tỷ USD mua lại chuỗi cửa hàng, kho chứa tại Mỹ của GLP (Singapore), trở thành thương vụ đầu tư bất động sản tư nhân lớn nhất trong lịch sử. EQT thâu tóm lĩnh vực sản phẩm chăm sóc da của Nestle với giá 10,1 tỷ USD; 2 quỹ đầu tư của Mỹ là EQT và Digital Colony chung sức mua công ty hạ tầng viễn thông Zayo với giá 14,3 tỷ USD.

Giá trị mua cổ phiếu từ các quỹ đầu tư cổ phiếu đang ở mức cao nhất

kể từ khi khủng hoảng tài chính toàn cầu diễn ra.

“Giá trị của các thương vụ mua cổ phiếu từ các quỹ đầu tư đang rất tốt, đây sẽ là động lực giúp cỗ máy vận hành trơn tru. Tôi kỳ vọng bước tiến này được duy trì trong nửa cuối năm 2019”, Simona Maellare, người đứng đầu bộ phận bảo đảm tài chính toàn cầu tại UBS cho biết.

Ðáng chú ý, trong bối cảnh ngành quỹ gặp nhiều khó khăn, sự phân hóa hoạt động của các quỹ ngày càng rõ ràng. Theo đó, một loạt quỹ đầu tư cổ phiếu lớn chứng kiến dòng tiền đổ vào tích cực trong 2 năm qua, đồng thời mở thêm một số quỹ mới. Gần đây, Quỹ Cinven (London) đã huy động được 10 tỷ USD cho quỹ mới mở trong khi Advent International thu hút 17,5 tỷ USD. Qũy CVC (Luxembourg) kỳ vọng nhận được hơn 18 tỷ USD và ra mắt quỹ đầu tư cổ phiếu lớn nhất châu Âu trong năm tới, trong khi EQT đang lên kế hoạch thu hút 14 tỷ USD cho tới năm 2020.

“Một số quỹ lớn lập thêm quỹ mới một cách nhanh chóng và sẵn sàng để quay trở lại thị trường một cách mạnh mẽ, trong khi không ít quỹ nhỏ âm thầm rời bỏ thị trường”, Rob Pulford, người đứng đầu bộ phận chiến lược đầu tư khu vực châu Âu, Trung Ðông và châu Phí của Goldman Sachs chia sẻ.