Sự kiện FLC và Tân Hoàng Minh kích hoạt động thái bán tháo

VN-Index đã có dấu hiệu hồi phục, trong đó phiên 20/1/2022 bật tăng, nhưng không ít nhà đầu tư vẫn chưa “hoàn hồn” sau khi chứng kiến nhiều nhóm cổ phiếu bị bán tháo, đặc biệt là nhóm bất động sản.

Nhóm cổ phiếu địa ốc trước đó tăng giá mạnh nhờ cơn sốt đất tại Thủ Thiêm, TP.HCM, chủ yếu nhờ phiên đấu giá ghi nhận mức cao kỷ lục (2,4 tỷ đồng/m2), nhưng cuối cùng thì Tân Hoàng Minh tuyên bố bỏ cọc, điều này được cho là yếu tố chính kích hoạt động thái bán tháo. Hàng loạt cổ phiếu như CII, LDG, DIG, QCG, DRH, CEO, QBS, ITQ, AMD… giảm giá từ 30 - 40% chỉ trong 7 phiên, từ ngày 10 - 19/1/2022.

Trong cùng khoảng thời gian, nhóm cổ phiếu liên quan tới ông Trịnh Văn Quyết là FLC, ROS, HAI, KLF, ART… giảm giá từ 38 - 44% và hiện tượng dư bán khối lượng lớn liên tục xuất hiện.

Việc Tân Hoàng Minh bỏ cọc đấu giá đất tại Thủ Thiêm và ông Trịnh Văn Quyết bán cổ phiếu mà không đăng ký trước theo quy định được coi là 2 yếu tố dẫn đến hành động bán ra cổ phiếu trên diện rộng. Tuy nhiên, trong giai đoạn khó khăn, nhóm cổ phiếu ngân hàng nổi lên “đỡ” chỉ số, làm giảm đà tiêu cực của thị trường chung.

Kỳ vọng sau Tết

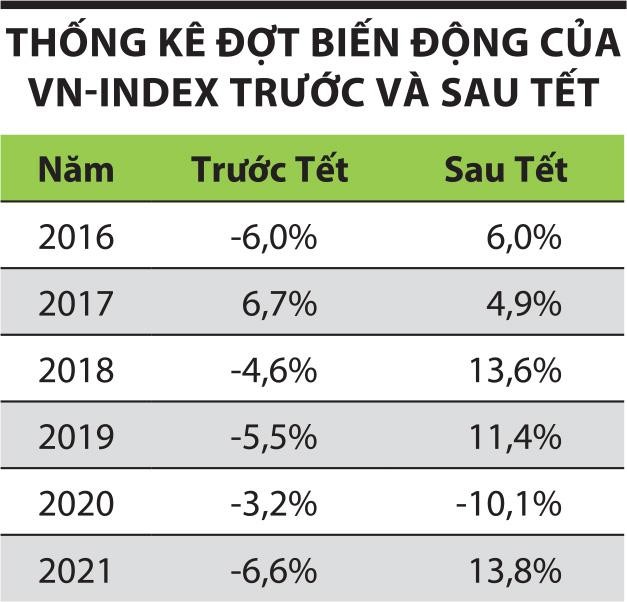

Không hiếm lần thị trường có diễn biến giảm trước Tết Nguyên đán và sau đó tăng trở lại. Cụ thể, thống kê biến động của VN-Index giai đoạn 2016 - 2021, thị trường có 5/6 lần giảm điểm trước Tết, 4 lần tăng sau Tết.

|

Một lần chỉ số giảm điểm sau Tết là năm 2020, VN-Index giảm 10,1% (trước Tết giảm 3,2%). Năm đó, biến cố không lường trước là đại dịch Covid-19 lần đầu tiên xuất hiện đã kích hoạt động thái bán tháo trên toàn cầu và chứng khoán Việt Nam cũng không ngoại lệ.

Nếu lịch sử lặp lại và không có biến cố nào quá lớn làm thay đổi điều kiện nền kinh tế, thị trường có thể tăng điểm sau Tết Nguyên đán 2022.

Ngoài ra, sau Tết, thị trường bước vào mùa họp đại hội cổ đông thường niên, các doanh nghiệp sẽ chia sẻ và trao đổi với cổ đông kế hoạch trong năm tài chính, kế hoạch triển khai, đầu tư dự án mới, đặc biệt là dự phóng kết quả kinh doanh.

Trong lịch sử, mùa đại hội cổ đông thường là giai đoạn tích cực của thị trường khi các nhà đầu tư kỳ vọng vào kế hoạch kinh doanh khả quan của các doanh nghiệp, giúp cổ phiếu tăng giá.

Năm nay còn có thêm yếu tố đặc biệt là Quốc hội đã thông qua gói hỗ trợ kinh tế với quy mô 350.000 tỷ đồng. Với tỷ lệ tiêm chủng vắc-xin Covid-19 đạt tỷ lệ cao, cùng với nền tảng thấp trong năm 2021, kinh tế Việt Nam năm 2022 được nhận định sẽ tăng trưởng mạnh (HSBC dự báo GDP tăng 6,5%, Standard Chartered dự báo tăng 6,7%...).

Cơ hội cho nhà đầu tư giá trị

Nhà đầu tư Nguyễn Hoàng Nam nhận định, giai đoạn cuối năm, nhà đầu tư thường có động thái rút tiền, khiến giá và thanh khoản giảm, nhưng đây là cơ hội lướt sóng ngắn hạn khi mua vào nhóm cổ phiếu cơ bản, tập trung vào các mã vốn hóa lớn và vừa. Đầu năm mới, dòng tiền sẽ quay trở lại, thúc đẩy thị trường tăng điểm.

Trong khi đó, nhà đầu tư Lê Tuấn Vũ cho rằng, thị trường trải qua giai đoạn bán tháo là cơ hội để tái cơ cấu danh mục, mua các mã có mức chiết khấu cao. Không ít người bán cổ phiếu theo đám đông, kể cả các mã cơ bản, doanh nghiệp có triển vọng, tạo cơ hội cho các nhà đầu tư giá trị tích luỹ tài sản.

Theo Công ty Chứng khoán SSI, định giá P/E của VN-Index ngày 10/1/2022 là 17,5 lần, tới ngày 19/1/2022 giảm còn 16,8 lần. Trong đó, định giá P/E của nhóm ngành môi giới chứng khoán giảm từ 13,06 lần xuống 11,26 lần; không ít nhóm ngành khác giảm giá mạnh, nhất là bất động sản. Khi tâm lý nhà đầu tư ổn định, các cổ phiếu cơ bản sẽ phục hồi, tùy thuộc vào triển vọng kinh doanh của từng doanh nghiệp.

Ông Nguyễn Thanh Bình, Trưởng khoa Kinh tế, Học viện Chính sách và Phát triển

|

Từ góc độ quan sát kỹ thuật, tôi cho rằng, xu thế tăng đang tương đối cân bằng với xu thế giảm và chuyển dần về giai đoạn lình xình trong biên độ hẹp. Do đó, thị trường có thể đi theo hai kịch bản trong thời gian tới. Thứ nhất, VN-Index bứt lên biên độ cao hơn, có thể chạm ngưỡng 1.600 - 1.700 điểm. Thứ hai, chỉ số giảm xuống mức 1.400 điểm.

Ở giai đoạn trước Tết Nguyên đán các năm trước, thị trường thường có xu hướng giảm, đặc biệt sau thời gian tăng mạnh như vừa qua, bởi nhà đầu tư bắt đầu hiện thực hóa lợi nhuận. Khoảng 2 - 3 tuần trước Tết, thị trường thường giảm điểm, nhưng sẽ tăng nhẹ vào tuần cuối cùng, nhờ nhóm nhà đầu tư mua vào xác định nắm giữ qua Tết.

Sau Tết, thị trường được hỗ trợ bởi hai lực đỡ chính là thông tin báo cáo tài chính năm và mùa họp đại hội đồng cổ đông, trong đó có quyết định chia cổ tức. Mặt khác, theo thống kê, số lần thị trường tăng điểm từ tháng 2 đến tháng 4 dương lịch nhiều hơn số lần giảm. Nhưng năm nay, thị trường có thể “lình xình” một thời gian, bởi tâm lý đầu tư nhiều khả năng sẽ thận trọng hơn.

Trong giai đoạn lình xình, nhà đầu tư nên xem xét lợi nhuận của từng doanh nghiệp trong từng ngành và cơ cấu lại danh mục sang những cổ phiếu có nền tảng vững vàng, giảm đòn bẩy tài chính. Bởi lẽ, trong giai đoạn này, thị trường có khoảng 25% cổ phiếu lên giá, 25% cổ phiếu xuống giá và 50% cổ phiếu đi ngang, đặc biệt nhóm VN30.

Ông Trương Quang Bình, Phó giám đốc Phân tích Nghiên cứu, Công ty Chứng khoán Yuanta Việt Nam

|

Trong phiên sáng 20/1/2022, nhiều mã cổ phiếu được “giải cứu” và cổ phiếu bất động sản có dấu hiệu tăng trở lại, thậm chí tăng giá trần. Hệ số định giá P/E hiện ở gần mức P/E bình quân 5 năm, cho thấy rủi ro đã qua.

Tuy nhiên, thị trường có thể tiếp tục giảm điểm. Nếu không tính đến hàng đầu cơ bị bán tháo trong thời gian qua, thì dịp Tết năm nay, thị trường nghỉ giao dịch 9 ngày, mà lượng vay giao dịch ký quỹ (margin) đang ở mức cao, nhà đầu tư nhiều khả năng sẽ bán bớt, hạ tỷ trọng margin để tránh rủi ro và trả phí margin.

Đồng thời, thời gian nghỉ giao dịch đó có thể diễn ra nhiều sự kiện quan trọng trên thế giới, tác động đến thị trường, việc duy trì margin cao sẽ rất nguy hiểm.

Mặc dù vậy, sau Tết Âm lịch, xác suất thị trường đi ngang hoặc tăng điểm cao hơn xác suất giảm điểm, vì P/E đang ở mức hợp lý. Thông thường, đầu năm mới, thị trường dễ tăng điểm hơn giai đoạn cuối năm cũ.

Về phía nhà đầu tư, qua thời gian rèn luyện, nhiều người đã thấm thía bài học FOMO (sợ lỡ cơ hội) cổ phiếu đầu cơ, tức mua đuổi giá cao. Hiện tại, tỷ trọng danh mục tối ưu là 70:30. Trong đó, 60 - 65% tập trung vào cổ phiếu cơ bản, chỉ dành 5 - 10% cho nhóm cổ phiếu lướt sóng, đầu cơ; 30% là tiền mặt, tận dụng cơ hội mua vào nếu thị trường xảy ra sự kiện “thiên nga đen”, khiến những cổ phiếu tốt bị ảnh hưởng dù không liên quan đến yếu tố cơ bản.

![[interActive] Chứng khoán tuần qua (17-21/1): Xuống tiền bắt đáy](https://image.tinnhanhchungkhoan.vn/300x200/Uploaded/2026/bpikpjik/2021_06_11/thi-truong-chung-khoan-21-4453.jpg)