Bám đuổi quyết liệt về lợi nhuận

Dẫn đầu về thị phần tín dụng, doanh thu và lợi nhuận trước dự phòng rủi ro, song BIDV chỉ đứng thứ 7 toàn hệ thống về lợi nhuận năm 2021.

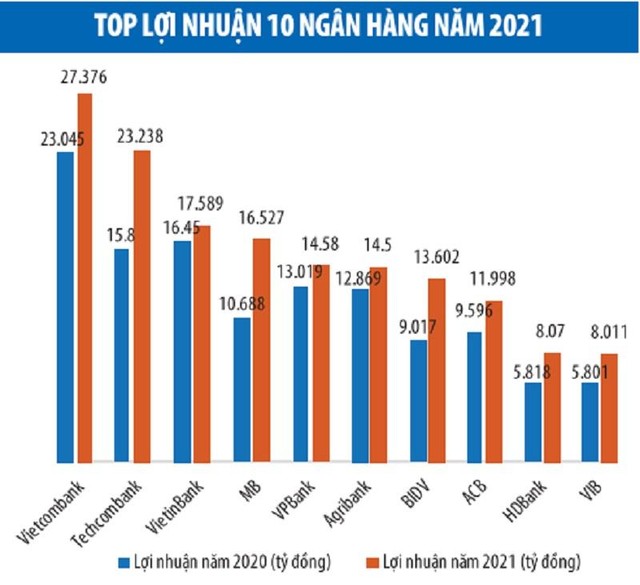

Vietcombank tiếp tục là quán quân lợi nhuận nhờ chất lượng tín dụng đáng mơ ước. Trong khi đó, VietinBank tạm nhường vị trí á quân lợi nhuận cho Techcombank và lùi xuống vị trí thứ 3 do mạnh tay trích lập dự phòng rủi ro. Các vị trí tiếp theo thuộc về MB, VPBank, Agribank và BIDV.

Thứ hạng lợi nhuận của các ngân hàng đang có sự bám đuổi quyết liệt, khoảng cách ngày càng rút ngắn đáng kể. Vietcombank chỉ còn dẫn trước á quân là Techcombank 4.000 tỷ đồng lợi nhuận thay vì cách biệt 6.000 tỷ đồng với á quân VietinBank năm 2020. Nếu kịch bản tăng trưởng lợi nhuận của Techcombank và Vietcombank được tái diễn trong năm nay, không loại trừ khả năng Techcombank sẽ soán ngôi Vietcombank, chiếm vị trí đầu bảng lợi nhuận.

Tuy nhiên, kịch bản trên có thể không xảy ra. Năm 2021, Vietcombank đã trích lập toàn bộ dự phòng rủi ro với nợ cơ cấu, nâng mức độ bao phủ nợ xấu lên cao kỷ lục 424%, đồng thời gánh nặng giảm lãi suất hỗ trợ khách hàng cũng giảm bớt. Vietcombank đã chấp nhận giảm 7.100 tỷ đồng tiền lãi để hỗ trợ khách hàng, trong khi con số hỗ trợ khách hàng tại Techcombank chỉ chiếm phần nhỏ.

Hai gánh nặng này được giảm tải khiến lợi nhuận của Vietcombank có thể tăng vọt năm 2022, tiếp tục giữ vị trí cách biệt với các đối thủ. Trong khi đó, Techcombank tuy là á quân lợi nhuận năm 2021, song lại thiếu các yếu tố tạo nên sự tăng trưởng đột biến.

Nhìn vào cơ cấu lợi nhuận của Top 10 ngân hàng đứng đầu hệ thống, có thể thấy, lợi nhuận của 4 ngân hàng quốc doanh (Vietcombank, VietinBank, BIDV, Agribank) không phản ánh hiệu quả hoạt động của các ngân hàng này. Cụ thể, tín dụng vẫn là mảng đem lại doanh thu chính cho các nhà băng.

Tuy nhiên, lợi nhuận từ hoạt động cho vay năm 2021 của khối ngân hàng quốc doanh chủ yếu đến từ nỗ lực giảm chi phí vốn, lãi cho vay tăng trưởng chậm hoặc không tăng (do phải giảm lãi vay hỗ trợ khách hàng).

Khối ngân hàng TMCP tư nhân lại “ăn đậm” lãi vay nhờ vừa giảm chi phí vốn huy động, vừa thu nhập lãi vay. Sự khác biệt này khiến động lực tăng trưởng của khối quốc doanh năm 2022 được dự báo tốt hơn năm 2021, khi áp lực giảm lãi vay không quá nặng nề.

|

Nhiều ẩn số vẫn còn

Với tệp khách hàng và chất lượng tín dụng tốt bậc nhất hệ thống, Vietcombank vẫn là gương mặt sáng giá cho vị trí quán quân lợi nhuận ngân hàng nhiều năm tới, nếu không bị sức ép giảm lãi suất hỗ trợ doanh nghiệp. Tuy nhiên, bên cạnh đó, rất nhiều gương mặt cũng có tiềm lực rất lớn cho vị trí này.

Xét về tổng thu nhập hoạt động, BIDV vẫn là ngân hàng có doanh thu cao nhất hệ thống với 62.400 tỷ đồng, vượt xa các đối thủ còn lại.

Xét về lợi nhuận thuần trước trích lập dự phòng, BIDV cũng là ngân hàng có lợi nhuận thuần cao nhất với 43.000 tỷ đồng, vượt Vietcombank với hơn 39.000 tỷ đồng, Techcombank gần 26.000 tỷ đồng, VietinBank gần 36.000 tỷ đồng, VPBank 33.500 tỷ đồng, MB 24.500 tỷ đồng…

Điều làm nên sự khác biệt về lợi nhuận trước thuế của các nhà băng chính là con số trích lập dự phòng rủi ro. Năm qua, miếng bánh lợi nhuận khủng của BIDV bị “khoét” tới 29.432 tỷ đồng trích lập dự phòng rủi ro. VietinBank và VPBank phải chi 18.000 -19.000 tỷ đồng trích lập dự phòng.

Con số này tại Vietcombank là 11.760 tỷ đồng, tại MB là hơn 8.000 tỷ đồng. Riêng Techcombank chỉ chi hơn 2.664 tỷ đồng trích lập dự phòng rủi ro, khiến lợi nhuận tăng mạnh.

Tuy nhiên, những năm gần đây, các ngân hàng trên đang tăng mạnh tỷ lệ bao phủ nợ xấu, khiến con số trích lập dự phòng rủi ro những năm tới giảm bớt. Lợi nhuận từ đó ít “hao hụt” hơn, bức tranh lợi nhuận ngân hàng cũng sẽ có sự xáo trộn. Ngoại trừ Vietcombank luôn có tỷ lệ bao phủ nợ xấu cao kỷ lục, thì năm qua, BIDV cũng tăng mạnh tỷ lệ bao phủ nợ xấu từ 89% lên 235%, VietinBank nâng tỷ lệ này từ 132% lên 171%; Agribank nâng từ 120% lên 140%...

Bên cạnh câu chuyện bao phủ nợ xấu, trích lập dự phòng rủi ro, áp lực giảm lãi suất hỗ trợ doanh nghiệp, lợi nhuận các ngân hàng năm 2022 sẽ phân hóa rất rõ rệt, lợi thế nghiêng về một số ngân hàng có các câu chuyện riêng. Đó là các ngân hàng đang có “game” bán vốn, phát hành trái phiếu riêng lẻ, đàm phán lại các hợp đồng bảo hiểm độc quyền, thoái vốn khỏi các công ty con…

Cụ thể, VietinBank có kết quả kinh doanh không mấy khả quan năm 2021, nhưng được kỳ vọng sẽ có sự cải thiện nhờ số tiền thu được từ thương vụ bancassurance độc quyền, cũng như việc thoái vốn tại một số công ty con. BIDV đã trải qua giai đoạn trích lập dự phòng ăn mòn lợi nhuận và sắp bước vào giai đoạn tăng trưởng cao.

VPBank sắp bán 15% vốn cho cổ đông chiến lược nước ngoài, đồng thời đang đàm phán ký lại hợp đồng bảo hiểm với AIA. Techcombank, Sacombank, DHBank, LienVietPostBank… cũng đang đàm phán để ký một hợp đồng bancassurance độc quyền mới.

Ngoài ra, theo SSI, một loạt ngân hàng như BIDV, Vietcombank, MB, VPBank, OCB, LienVietPostBank, SHB, MSB và HDBank cũng có thể cải thiện vị thế vốn nếu kế hoạch phát hành riêng lẻ hoặc phát hành trái phiếu chuyển đổi thành công trong năm 2022. Việc tăng vốn thành công sẽ giúp các ngân hàng có thêm dư địa tăng trưởng, thêm lợi thế cạnh tranh, cuộc đua tranh thứ hạng lợi nhuận ngân hàng vì vậy sẽ ngày càng khốc liệt.