Lần thứ hai trong năm 2020, Ngân hàng Nhà nước giảm một loạt lãi suất điều hành. Theo đó, từ ngày 13/5/2020, lãi suất tái cấp vốn từ 5,0%/năm giảm xuống 4,5%/năm; lãi suất tái chiết khấu từ 3,5%/năm giảm xuống 3,0%/năm; lãi suất chào mua giấy tờ có giá qua nghiệp vụ thị trường mở từ 3,5%/năm giảm xuống 3,0%/năm.

Đồng thời, cơ quan này giảm trần lãi suất áp dụng đối với tiền gửi dưới 1 tháng từ 0,5%/năm xuống 0,2%/năm; tiền gửi có kỳ hạn từ 1 đến dưới 6 tháng từ 4,75%/năm xuống 4,25%/năm. Chưa áp trần lãi suất huy động có kỳ hạn dài hơn.

Một quyết định mang tính chất thị trường

Hai điều kiện quan trọng nhất để lãi suất thị trường giảm là lạm phát kỳ vọng giảm và thanh khoản hệ thống dồi dào. Hiện tại, cả 2 yếu tố này đều ủng hộ cho xu hướng giảm lãi suất.

Theo dữ liệu từ Tổng cục Thống kê, CPI tháng 4 giảm 1,54% so với tháng 3, đây là mức giảm lớn nhất trong giai đoạn 2016 - 2020.

Đà giảm mạnh của giá hàng hóa dịch vụ do giãn cách xã hội và giá dầu lao dốc đã kéo mức tăng CPI tháng 4 so với cùng kỳ năm trước về mức xấp xỉ 3% - mặt bằng thấp của CPI trong 3 năm gần đây.

Với các những yếu tố như ảnh hưởng của dịch Covid-19 sẽ làm giảm nhu cầu chi tiêu, đi lại trong năm nay, giá xăng dầu nhiều khả năng duy trì ở mức thấp, tốc độ tăng tiền lương chậm do tỷ lệ thất nghiệp gia tăng…, nhiều ý kiến cho rằng, CPI cả năm chỉ tăng khoảng 3 - 3,5%.

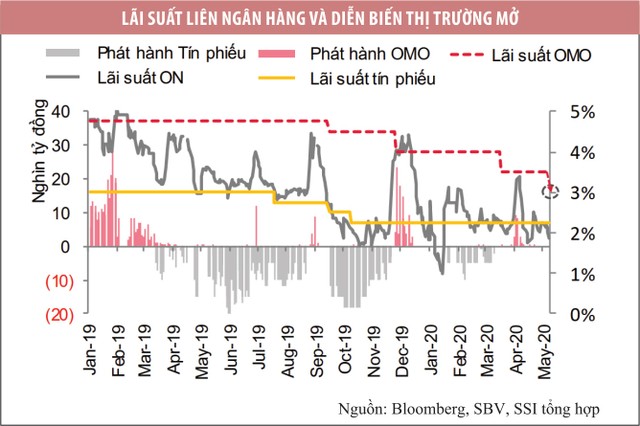

Về phía thanh khoản hệ thống ngân hàng, không khó để thấy lượng tiền đang dồi dào. Lãi suất liên ngân hàng có một thời gian dài duy trì giao dịch ở mặt bằng thấp, thậm chí trong những tuần gần đây, lãi suất này xuống sát mốc thấp kỷ lục được thiết lập vào đầu năm 2020.

Dự kiến, trong những tháng tới, thanh khoản hệ thống tiếp tục dư thừa, nhất là khi hơn 86.000 tỷ đồng tín phiếu sẽ đáo hạn trong nửa cuối tháng 5 và tháng 6.

Với chiến lược hỗ trợ thanh khoản cho hệ thống, Ngân hàng Nhà nước nhiều khả năng sẽ không phát hành trung hòa lượng tiền này, hay nói cách khác, thị trường sẽ đón nhận ngần ấy tiền.

Trong khi lượng tiền dồi dào thì tín dụng đầu ra lại chậm chạp. Theo công bố từ Ngân hàng Nhà nước, tính đến ngày 28/4/2020, tín dụng tăng 1,32% so với cuối năm 2019. Như vậy, sau khi suy giảm từ mức 1,3% cuối tháng 3 xuống 0,87% vào nửa đầu tháng 4, tín dụng nửa cuối tháng 4 đã tăng trở lại. Tuy nhiên, con số này thấp hơn nhiều so với mức tăng 4,6% của cùng kỳ năm 2019.

Mức tăng trưởng thấp của tín dụng cho thấy, dòng tiền cho vay đang bị "tắc", một phần vì doanh nghiệp gặp khó về đầu ra nên nhu cầu vốn chưa phục hồi, một phần vì các ngân hàng thận trọng hơn trong giải ngân, nhằm hạn chế rủi ro tín dụng trong tương lai.

… Nhưng cần khơi thông dòng vốn

Việc hạ lãi suất điều hành và trần lãi suất huy động kỳ hạn ngắn sẽ giúp các ngân hàng giảm chi phí huy động và từ đó giảm lãi suất cho vay, tái cơ cấu nợ. Kết quả cuối cùng là giúp các doanh nghiệp tiếp cận với nguồn vốn rẻ hơn, duy trì hoạt động trong giai đoạn khó khăn và tận dụng cơ hội khi nền kinh tế phục hồi.

Tuy nhiên, khó khăn lớn nhất của các doanh nghiệp ở thời điểm hiện tại là thiếu tiền và thị trường đầu ra phục hồi chậm, nên lãi suất thấp không phải là điều các doanh nghiệp cần nhất hiện nay.

Bởi lẽ, đối với nhóm doanh nghiệp có tình hình kinh doanh khó khăn, đối tượng thực sự cần vốn, thì các ngân hàng sẽ e ngại nợ xấu mà hạn chế giải ngân, tiền không chảy được đến nơi thực sự cần “cấp cứu”. Còn đối với các doanh nghiệp kinh doanh ổn định hơn thì giảm lãi suất trong ngắn hạn không giúp kích hoạt được nhu cầu cho đầu ra của sản phẩm.

Như vậy, tín dụng lãi suất thấp khó có thể khơi thông trong ngắn hạn. Tuy nhiên, dẫn vốn qua hệ thống ngân hàng hiện tại đang là kênh dẫn vốn duy nhất của chính sách tiền tệ tại Việt Nam.

Chính vì thế, ngoài sự lựa chọn này, Ngân hàng Nhà nước không có nhiều sự lựa chọn khác, việc sử dụng những công cụ mạnh tay như nhiều ngân hàng trung ương trên thế giới đang áp dụng lúc này là chưa cần thiết và có thể để lại hệ quả nặng nề về sau.

Dự báo tác động tới hoạt động kinh doanh ngân hàng

Ngoài nguồn vốn tự có và huy động từ giấy tờ có giá chiếm một phần nhỏ thì phần lớn các ngân hàng hiện nay vẫn tập trung huy động trên thị trường một (từ dân chúng, các tổ chức kinh tế) và thị trường hai (thị trường liên ngân hàng).

Đối với thị trường một, lãi suất thực vẫn duy trì dương và hoạt động hệ thống ổn định thì quyết định giảm lãi suất sẽ không tác động quá lớn đến hoạt động huy động của các ngân hàng.

Tuy nhiên, đối với thị trường hai, chi phí của việc huy động vốn được thể hiện qua lãi suất liên ngân hàng và lãi suất này thực sự mang tính chất thị trường. Ngân hàng Nhà nước chỉ có thể điều tiết để lãi suất liên ngân hàng nằm trong vùng mục tiêu.

Đồ thị diễn biến điều hành thị trường hai cho thấy, từ năm 2020, thanh khoản dư thừa và kênh tín phiếu ít được sử dụng đã đẩy lãi suất liên ngân hàng xuống dưới lãi suất tín phiếu, cách xa lãi suất thị trường mở (OMO) và lãi suất chiết khấu (một loại lãi suất trần vô hình).

Hay nói cách khác, nhu cầu vốn trên thị trường liên ngân hàng hầu hết đều được các ngân hàng tự đáp ứng lẫn nhau và chưa phải sử dụng đến kênh OMO hay cửa sổ chiết khấu (discount window). Có thể nhận định, việc hạ lãi suất OMO, tái cấp vốn, tái chiết khấu sẽ chưa tác động nhiều đến việc giảm chi phí huy động vốn trên thị trường hai.

Về phía đầu ra của ngân hàng, hiện tại vẫn còn nhiều động lực và thời gian để tăng trưởng tín dụng trong năm nay đạt con số từ 10 - 13%, suy giảm không mạnh so với các năm trước.

Tuy nhiên, nhiều khả năng Ngân hàng Nhà nước sẽ tiếp tục đề ra các chính sách nhằm giảm lãi suất cho vay sâu hơn nữa trong thời gian tới.

Ngoài ra, các gói hỗ trợ tín dụng có thể mở rộng ra những doanh nghiệp chịu ảnh hưởng gián tiếp bởi dịch bệnh Covid-19, hoặc toàn nền kinh tế, nếu tổng cầu phục hồi yếu.

Như vậy, chi phí đầu vào của ngân hàng trong năm 2020 được dự báo sẽ giảm dưới quy luật thị trường và sự hỗ trợ từ phía Ngân hàng Nhà nước, nhưng đầu ra thì áp lực giảm sẽ mạnh hơn dẫn đến hệ số NIM (biên lãi thuần) của nhiều ngân hàng trong năm 2020 đi ngang, hoặc giảm nhẹ.

Trong số đó, so với các ngân hàng tư nhân thì thu nhập lãi của các ngân hàng có vốn nhà nước chi phối bị ảnh hưởng nhiều hơn do các ngân hàng này được kỳ vọng sẽ đi đầu trong việc áp dụng các biện pháp miễn giảm lãi, cơ cấu nợ cho khách hàng.