Phát hành chứng khoán nợ hay chứng khoán vốn?

Ngày 28/6/2019, Nafoods đã tổ chức buổi lễ công bố hợp tác với IFC. Theo đó, IFC sẽ cung cấp khoản tài trợ 8 triệu USD cho Nafoods thông qua hình thức mua cổ phiếu ưu đãi có quyền chuyển đổi thành cổ phiếu phổ thông. Đồng thời, IFC sẽ tư vấn cho Nafoods triển khai hệ thống quản lý an toàn thực phẩm, giúp Công ty đảm bảo chất lượng và giảm hao hụt trong quá trình sản xuất.

Việc công bố hợp tác với IFC diễn ra chưa đầy 1 tháng sau khi Nafoods hoàn tất thủ tục lấy ý kiến cổ đông bằng văn bản để điều chỉnh phương án sử dụng vốn từ đợt chào bán cổ phần ưu đãi cho IFC và chào bán riêng lẻ cho Endurance Capital Vietnam I Ltd. Biên bản kiểm phiếu ngày 7/6/2019 của Nafoods cho biết, hơn 93% số cổ phần có quyền biểu quyết đã thông qua các tờ trình phát hành do Hội đồng quản trị đề xuất.

Theo các nội dung tại Đại hội cổ đông bất thường tháng 6/2019 và Đại hội cổ đông thường niên tháng 4/2019, Nafoods sẽ tiến hành nhiều đợt tăng vốn điều lệ trong năm nay. Trước tiên là đợt phát hành cổ phiếu trả cổ tức với tỷ lệ 15%, phát hành cổ phiếu cho người lao động (ESOP) 5%.

Đến ngày 19/6/2019, cả hai hoạt động này đã hoàn tất. Tiếp đó, Nafoods sẽ chào bán riêng lẻ 880.449 cổ phần cho Endurance Capital Vietnam I Ltd với mức giá phát hành 13.043 đồng/cổ phiếu, tương ứng thu về 11,48 tỷ đồng. Đồng thời, Công ty sẽ chào bán tối đa 15 triệu cổ phiếu cho IFC dưới dạng cổ phần ưu đãi hoàn lại, có quyền chuyển đổi thành cổ phiếu phổ thông.

Nếu như đợt phát hành cho Endurance Capital Vietnam I Ltd không có nhiều khác biệt so với các đợt phát hành riêng lẻ trên thị trường chứng khoán những năm qua (với giá phát hành, lượng cổ phiếu được xác định trước và thời gian hạn chế chuyển nhượng là 1 năm) thì đợt phát hành cho IFC lại có nhiều điểm đáng chú ý.

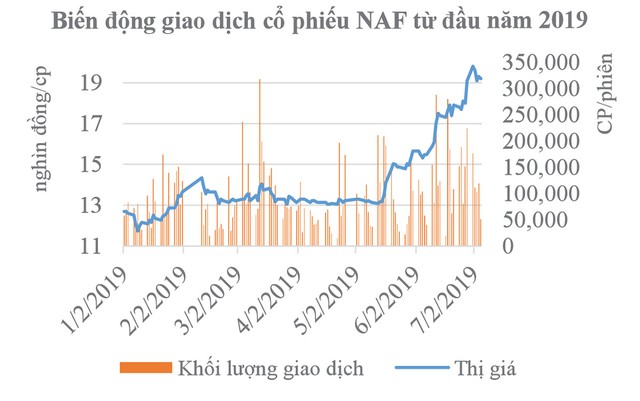

Biến động giao dịch cổ phiếu naf từ đầu năm 2019.

Cụ thể, tài liệu của Nafoods cho biết, “số lượng phát hành chưa được chốt mà căn cứ trên khoản đầu tư của IFC được xác định là 8 triệu USD. Kết hợp với giá chào bán đàm phán (từ 12.306 - 20.000 đồng/cổ phiếu) mới xác định số lượng cổ phiếu phát hành. Do khoản đầu tư xác định bằng USD nên lượng cổ phiếu thực tế còn phụ thuộc vào tỷ giá VND/USD tại thời điểm ký kết, tối đa là 15 triệu cổ phiếu”.

IFC sẽ có quyền chuyển đổi toàn bộ hoặc một phần thành cổ phần phổ thông từ năm thứ 2 và kết thúc vào năm thứ 7 kể từ ngày hợp đồng đầu tư được ký kết. Mức giá chuyển đổi được xác định bằng 8 lần lợi nhuận trước thuế, lãi vay và khấu hao (EBITDA) trừ đi nợ thuần (vay nợ tài chính trừ tiền, tương đương tiền) cũng như lợi ích của cổ đông thiểu số. Mức trần của hiệu số này là 561 tỷ đồng, chia cho lượng cổ phần phổ thông trên cơ sở pha loãng hoàn toàn.

Các số liệu tài chính sẽ chốt đến ngày 30/9/2019 và 12 tháng gần nhất đến ngày 30/9/2019. Như vậy, phải đến hết quý III/2019, mức giá chuyển đổi của Nafoods cho IFC mới được xác định chính xác.

Trong thời gian chưa chuyển đổi, IFC sẽ được đảm bảo lợi ích mà không phụ thuộc vào kết quả kinh doanh của Nafoods. Cụ thể, Nafoods sẽ phải trả cho IFC khoản “phí thẩm định” hàng năm tương ứng 7,2% giá trị của khoản đầu tư. Trường hợp IFC không chuyển đổi mà yêu cầu Nafoods mua lại cổ phiếu ưu đãi, giá mua lại sẽ đảm bảo để IFC đạt tỷ suất sinh lời nội bộ (IRR) 15% trên số tiền mua cổ phần chia cho lượng cổ phiếu ưu đãi lưu hành.

Bên cạnh các yêu cầu về hoàn vốn, điều khoản phát hành cũng yêu cầu Nafoods phải đảm bảo yêu cầu “kiểm tra thanh khoản” 3 lần mỗi 6 tháng. Theo đó, Nafoods phải đáp ứng 3 điều kiện: Thứ nhất, toàn bộ cổ phần ưu đãi có thể chuyển đổi thành cổ phần phổ thông có thể giao dịch mà không bị hạn chế; Thứ hai, khối lượng giao dịch trung bình trên thị trường gấp 4 lần số cổ phần phổ thông được chuyển đổi từ cổ phần ưu đãi (nếu thực hiện); Thứ ba, giá bán bình quân gia quyền trong 6 tháng liên tiếp không ít hơn mức giá mang lại IRR 20% cho cổ đông ưu đãi.

Các tính toán về giá và thanh khoản sẽ không bao gồm giao dịch trực tiếp hay gián tiếp của cổ đông chính, công ty, các bên liên quan và phải đáp ứng trong 3 kỳ liên tiếp bất kỳ nào trước năm thứ 7 của ngày đăng ký mua. Nếu vi phạm, IFC có quyền yêu cầu Nafoods mua lại cổ phần ưu đãi với tỷ lệ IRR tối thiểu 15% theo điều khoản của “sự kiện mua lại đặc biệt” và “giá mua lại”.

Ngoài ra, Nafoods cũng bị giới hạn về việc phát hành ESOP. Theo đó, Công ty chỉ được phát hành dưới 3% lượng cổ phiếu lưu hành nếu tỷ lệ tăng trưởng kép của lợi nhuận sau thuế dưới 25% trong giai đoạn 2018 - 2022.

Đợt phát hành cho IFC mang nhiều đặc điểm của trái phiếu chuyển đổi khi Công ty phải chịu khoản phí cố định (tương tự như lãi vay) hàng năm, tỷ suất hoàn vốn cho bên cấp vốn được xác định trước...

Từ những điều khoản này, có thể thấy, đợt phát hành cho IFC mang nhiều đặc điểm của trái phiếu chuyển đổi (chứng khoán nợ) hơn là phát hành cổ phiếu (chứng khoán vốn) khi Công ty phải chịu khoản phí cố định (tương tự như lãi vay) hàng năm, tỷ suất hoàn vốn cho bên cấp vốn được xác định trước và bên cấp vốn cũng đưa ra các điều kiện và điều khoản kiểm soát hoạt động của Công ty để đảm bảo khả năng thu hồi vốn.

Thậm chí, những điều khoản kiểm soát và tỷ suất sinh lợi có thể thấy cao hơn và khắt khe hơn đáng kể so với các khoản vay thương mại trên thị trường.

Vậy, Nafoods được lợi gì từ đợt phát hành này?

Bài toán nguồn vốn của Nafoods

Báo cáo tài chính hợp nhất của Nafoods cho biết, tính đến cuối quý I/2019, Công ty có quy mô tài sản 1.090,2 tỷ đồng, tăng gần hai lần so với thời điểm đầu năm 2016. Tuy nhiên, trong cùng giai đoạn này, vốn chủ sở hữu lại chỉ tăng từ 401 tỷ đồng lên 446,7 tỷ đồng.

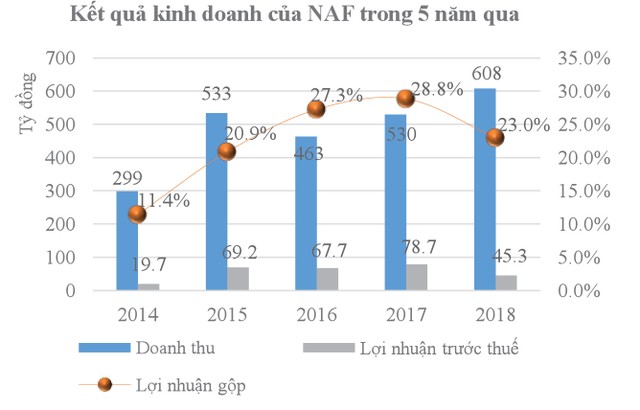

Kết quả kinh doanh của NAF trong 5 năm qua.

Vốn chủ sở hữu tăng rất chậm dù Công ty hoàn toàn không chi trả cổ tức bằng tiền mặt, toàn bộ lợi nhuận sau trích lập các quỹ được giữ lại để tái đầu tư.

Nhìn sâu vào báo cáo lưu chuyển tiền tệ của Nafoods trong giai đoạn này, có thể thấy, dòng tiền hoạt động kinh doanh liên tục âm hoặc thặng dư không đáng kể do khoản phải thu và tồn kho ngày càng tăng (giá trị các khoản phải thu đến cuối quý I/2019 lên đến 500 tỷ đồng, chiếm 45,8% tổng tài sản). Ngược lại, dòng tiền đầu tư liên tục gia tăng, từ 98,8 tỷ đồng năm 2016 lên 105,4 tỷ đồng năm 2017 và 183,7 tỷ đồng trong năm 2018.

Dòng tiền kinh doanh âm, nhu cầu đầu tư lớn trong khi giai đoạn này Nafoods không tiến hành các đợt gọi vốn từ cổ đông (chỉ phát hành ESOP 5% cổ phần đang lưu hành trong năm 2018) khiến nguồn tài trợ phụ thuộc lớn vào vay nợ. Kết quả là nợ vay liên tục tăng nhanh. Tính đến cuối quý I/2019, nợ vay của Công ty đạt 460,3 tỷ đồng, chiếm 42,2% tổng nguồn vốn; tỷ lệ nợ vay trên vốn chủ sở hữu đạt 1,03 lần. So với dư nợ đầu năm 2016, quy mô nợ vay đã tăng 10,6 lần.

Lãi vay hạch toán vào chi phí hoạt động kinh doanh năm 2018 là 17,2 tỷ đồng, gấp 3,1 lần năm 2016. Con số này chưa bao gồm phần lãi vay tài trợ cho dự án Nhà máy Nafoods miền Nam được vốn hóa trong quá trình đầu tư. Sau khi Nhà máy được quyết toán chuyển sang tài sản cố định từ quý III/2018, dự kiến trong năm 2019, lãi vay trong chi phí hoạt động sẽ tiếp tục gia tăng và sẽ tạo áp lực lên lợi nhuận. Thực tế, báo cáo tài chính của Nafoods cho biết, lãi vay quý I/2019 là 6,9 tỷ đồng, gấp 3,1 lần cùng kỳ năm 2018.

Trong bối cảnh đó, việc phát hành cổ phần ưu đãi thành công được đánh giá sẽ giúp Công ty có dòng tiền mới để tái cấu trúc các khoản vay hiện hữu, tài trợ cho giai đoạn 2 Nhà máy Long An, bổ sung vốn lưu động, đồng thời giảm được hệ số nợ vay trong cơ cấu nguồn vốn. Mặt khác, việc tăng vốn thay vì vay nợ còn giúp doanh nghiệp hạn chế được ảnh hưởng của quy định về “trần lãi vay được phép khấu trừ thuế”.

Khoản 3, Điều 8, Nghị định 20/2017/NĐ-CP quy định "tổng chi phí lãi vay phát sinh trong kỳ được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 20% của tổng lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao trong kỳ " - tức 20% EBITDA. Trong khi đó, ước tính theo báo cáo tài chính năm 2018, chi phí lãi vay của Nafoods đã chạm mức này.

NaFoods có quá tự tin?

Có thể thấy, bên cạnh cái được là dòng vốn mới tài trợ cho hoạt động kinh doanh và đầu tư, Nafoods sẽ chịu áp lực không nhỏ trong thực hiện các điều khoản đã cam kết tại hợp đồng phát hành cổ phiếu ưu đãi với IFC.

Cụ thể, 2 trong 3 điều kiện kiểm tra thanh khoản có liên quan đến thanh khoản và biến động giá cổ phiếu trên thị trường nhằm đảm bảo khả năng bán được cổ phiếu để thu hồi vốn và đạt được tỷ suất sinh lời yêu cầu khi IFC chuyển đổi thành cổ phần phổ thông. Hiểu một cách đơn giản, để đảm bảo IRR 20% cho mỗi cổ phần ưu đãi hoàn lại, thị giá của Nafoods phải duy trì tăng trên 20%/năm trong thời gian phát hành.

Trong trường hợp không đạt điều kiện kiểm tra thanh khoản và IFC yêu cầu Công ty mua lại cổ phần ưu đãi, kịch bản lạc quan nhất là dòng tiền kinh doanh những năm tới sẽ được cải thiện, giúp Công ty có nguồn trả nợ. Ngược lại, Công ty sẽ phải tính đến phương án phát hành tăng vốn cho cổ đông. Trường hợp xấu nhất là Nafoods phải đi vay để hoàn vốn cho IFC và đánh đổi bằng chi phí lãi vay và tỷ lệ vay nợ tăng cao. Dù ở tình huống nào thì rõ ràng, tỷ lệ IRR từ 15% trở lên là cái giá không hề rẻ.

Về lý thuyết, biến động giá và thanh khoản của cổ phiếu nằm ngoài khả năng kiểm soát của doanh nghiệp, về dài hạn sẽ phụ thuộc chủ yếu vào kết quả kinh doanh. Như vậy, muốn có diễn biến tích cực, Nafoods sẽ phải duy trì kết quả kinh doanh tăng trưởng ở mức tương ứng hoặc cao hơn 20%. Ngoài ra, Công ty còn phải cải thiện chất lượng cơ cấu tài chính và công tác IR (quan hệ nhà đầu tư) để tăng điểm tín nhiệm trong mắt đầu tư.

Liệu Nafoods có quá tự tin khi chọn phương án này khi những năm qua, lợi nhuận của Công ty kém tích cực. Lợi nhuận sau thuế năm 2018 của cổ đông công ty mẹ chỉ đạt 27,1 tỷ đồng, giảm 51% so với thực hiện 2017 và tương đương năm 2016. Lợi nhuận sụt giảm trong khi quy mô tài sản tăng nhanh đã kéo các chỉ số sinh lời trên tài sản, nguồn vốn giảm mạnh.

Tại Đại hội đồng cổ đông thường niên 2019, Nafoods đặt kế hoạch lợi nhuận sau thuế tăng tối thiểu 25% trong năm nay. Tuy nhiên, kết thúc quý I, dù doanh thu tăng 3,6 lần, lợi nhuận gộp cũng tăng gấp đôi cùng kỳ 2018, nhưng do chi phí tài chính (chủ yếu là lãi vay), chi phí bán hàng và chi phí quản lý tăng cao, lợi nhuận sau thuế chỉ đạt 5,2 tỷ đồng, tăng 4% so với cùng kỳ 2018.

IFC là một thành viên độc lập của Ngân hàng Thế giới (World Bank) chuyên cung cấp các khoản vay dài hạn, đầu tư cổ phần, bảo lãnh, quản lý rủi ro và các dịch vụ tư vấn… cho khu vực tư nhân. Tại Việt Nam, IFC đã thành công với nhiều thương vụ đầu tư vào các ngân hàng như ACB, Sacombank, Techcombank…

Việc ký kết hợp đồng cấp vốn với IFC đã giúp Nafoods cải thiện hình ảnh trong mắt nhà đầu tư. Đây cũng được xem là một trong những nguyên nhân lý giải cho việc thị giá cổ phiếu NAF tăng gần 50% trong vòng chưa đầy 2 tháng qua. Tuy vậy, đây là yếu tố tâm lý trong ngắn hạn. Điều kiện cốt yếu để đà tăng giá của cổ phiếu được duy trì vẫn là yếu tố nội tại tích cực của doanh nghiệp.

Báo Đầu tư Chứng khoán đã gửi tới lãnh đạo Nafoods những băn khoăn của thị trường và đang chờ phản hồi của doanh nghiệp.