Khắc phục sự cố năm 2012

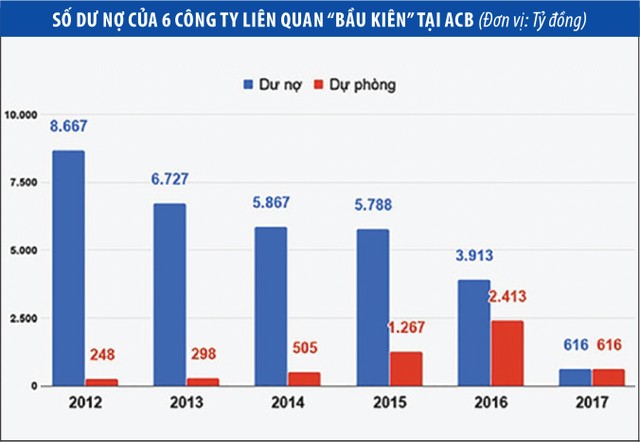

Ngày 20/8/2012, lãnh đạo ACB, ông Nguyễn Đức Kiên bị cơ quan chức năng bắt giữ. Ngay chiều hôm sau, người dân tới xếp hàng tại Hội sở của Ngân hàng để chờ rút tiền, Ngân hàng Nhà nước đã phải hỗ trợ hàng nghìn tỷ đồng để đề phòng rủi ro thanh khoản. Khoản cho vay và chứng khoán đầu tư liên quan tới “bầu Kiên" được xác định là 7.130 tỷ đồng.

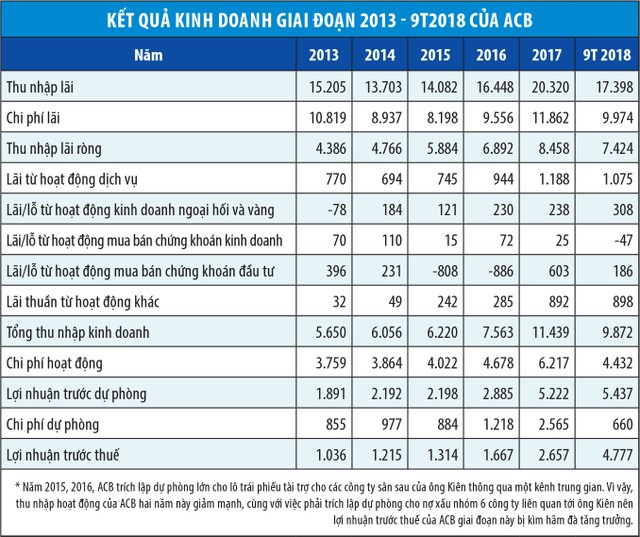

Sau 5 năm trích lập dự phòng, xử lý các khoản phải thu, tới cuối năm 2017, ACB còn dư nợ 3.568 tỷ đồng và các khoản phải thu khác trị giá 616 tỷ đồng tại nhóm G6 (số dư nợ của 6 công ty liên quan “bầu Kiên" tại ACB), đã được trích lập dự phòng đầy đủ. Tỷ lệ nợ xấu của ACB đã giảm về mức thấp so với mức bình quân trong hệ thống ngân hàng, chỉ còn 0,71%. Ngân hàng đã đáp ứng các chỉ số an toàn và có chất lượng tài sản tốt. Giai đoạn 2013 - 2017, hầu hết các chỉ tiêu tài chính của ACB liên tục tăng trưởng (xem bảng).

9 tháng đầu năm 2018, nhiều chỉ tiêu tài chính tiếp tục cải thiện

Trong kỳ, thu nhập lãi ròng của ACB đạt 7.424 tỷ đồng, tăng 22,2% so với cùng kỳ năm ngoái, chiếm khoảng 75% tổng thu nhập hoạt động (tỷ trọng này năm 2017 là 74%). Tỷ lệ thu nhập lãi cận biên (NIM) tính tới hết quý III/2018 tăng 0,15%, lên 3,54%. Tổng thu nhập ngoài lãi đạt 2.444 tỷ đồng, tăng 27,9% so với cùng kỳ, chiếm 11% tổng thu nhập hoạt động (năm 2017 là 10%).

Chi phí hoạt động là 4.432 tỷ đồng, giảm 1,3% so với cùng kỳ, nhưng nếu không tính tới ảnh hưởng từ trích lập dự phòng nợ xấu thì chi phí hoạt động tăng 20,6% (từ 3.822 tỷ đồng lên 4.608 tỷ đồng). Chi phí nhân viên là 2.393 tỷ đồng, tăng 22,7%, do số lượng nhân viên tăng 8,3%, đạt 10.951 người.

Chi phí liên quan tới tài sản là 937 tỷ đồng, tăng 27,5% (trang trí và đầu tư vào cơ sở hạ tầng ngân hàng số). Chi phí bảo hiểm tiền gửi là 223 tỷ đồng, tăng 16%, do tiền gửi khách hàng tăng 14,5%. Chi phí khác (ngoại trừ dự phòng nợ xấu) là 1.045 tỷ đồng, tăng 11,5%. Hệ số CIR (chi phí hoạt động/thu nhập hoạt động) là 45% (năm 2017 là 56%), loại trừ việc trích lập nợ xấu thì hệ số CIR là 46,7% (năm ngoái là 47,9%).

Trong 9 tháng đầu năm 2018, ACB đã hoàn thành 84% kế hoạch lợi nhuận trước thuế cả năm, các nguồn thu đều tăng trưởng tốt trên mức bình quân ngành và thị trường, ngoại trừ hoạt động mua bán chứng khoán kinh doanh và đầu tư (đây là hai mảng tăng trưởng âm so với cùng kỳ nhưng chiếm tỷ trọng không lớn trong tổng thu nhập hoạt động kinh doanh).

Về hoạt động cho vay, thời điểm cuối tháng 9/2018, cho vay ngắn hạn tăng 15,5% so với thời điểm đầu năm, đạt 114.300 tỷ đồng, đóng góp 51,7% tổng dư nợ (năm 2017 là 50,2%); cho vay trung - dài hạn tăng 7,2%, đạt 106.600 tỷ đồng, đóng góp 48,3% tổng dư nợ. Cơ cấu về kỳ hạn cho vay của ACB ổn định và khá cân bằng.

Trong báo cáo quý III/2018, ACB không liệt kê cụ thể danh mục cho vay theo ngành nghề, nhưng định hướng của Ngân hàng từ lâu là tập trung bán lẻ, tỷ trọng cho vay dàn trải. Theo báo cáo bán niên 2018 đã soát xét, thời điểm cuối tháng 6, hai ngành chiếm tỷ trọng cho vay lớn là thương mại (chiếm 20%), sản xuất và gia công chế biến (11,4%); Ngân hàng hạn chế cho vay bất động sản, tỷ trọng cho vay vào lĩnh vực tư vấn và kinh doanh bất động sản chỉ chiếm 1,7%.

Nợ xấu nhóm 3 - 5 của ACB thời điểm cuối quý III/2018 tăng 461 tỷ đồng so với đầu năm, lên 1.850 tỷ đồng, chiếm 0,85% tổng dư nợ. Trong 9 tháng đầu năm, ACB trích lập thêm 197 tỷ đồng dự phòng chung và 470 tỷ đồng dự phòng cụ thể, nâng tổng mức trích lập dự phòng lên gần 2.400 tỷ đồng. Tỷ lệ quỹ dự phòng/nợ xấu (LLR) là 130%.

Về cơ cấu nguồn huy động, cơ cấu nguồn vốn chịu lãi của ACB khá ổn định với 93% là tiền gửi khách hàng, 7% là huy động liên ngân hàng và giấy tờ có giá.

Triển vọng và lợi thế cạnh tranh

Thứ nhất, tỷ lệ sở hữu tối đa (room) của nước ngoài tại ACB đã kín trong nhiều năm qua, nếu Ngân hàng bán ra cổ phiếu quỹ thì room sẽ “hở” trở lại, giúp tăng sức hút đối với cổ phiếu, đồng thời tạo thặng dư vốn cổ phần. ACB đang có 41,4 triệu cổ phiếu quỹ, tương đương 4,03% số cổ phiếu lưu hành, với giá mua vào là 16.000 đồng/cổ phiếu, trong khi thị giá trên sàn hiện nay là 30.600 đồng/cổ phiếu.

Thứ hai, tài sản đảm bảo ngoại bảng là nguồn lợi nhuận tiềm năng khác của ACB. Ngân hàng hiện có giá trị tài sản đảm bảo lớn liên quan đến nhiều khoản vay khác nhau, tài sản thế chấp chủ yếu là cổ phiếu và bất động sản (đã được xử lý hoàn toàn và hạch toán ngoại bảng).

Thứ ba, giải pháp ngân hàng kỹ thuật số đã được ACB triển khai trong giai đoạn 2017 - 2018 và vẫn còn một khối lượng công việc lớn cần hoàn thành trong giai đoạn 2019 - 2022. Ngân hàng đặt mục tiêu gia tăng tỷ lệ các giao dịch trực tuyến về thanh toán, cho vay và tiền gửi (đã thực hiện một phần qua ứng dụng di động), hiện chiếm 20 - 22% tổng số giao dịch cá nhân. Đồng thời, việc xử lý tự động hóa, phần còn lại của ngân hàng kỹ thuật số, cũng sẽ được thực hiện.

Thứ tư, ACB mạnh về cho vay tiêu dùng có bảo đảm. Số dư cho vay không có bảo đảm khoảng 900 tỷ đồng, chỉ bằng 0,41% tổng dư nợ. Việc đưa vào hoạt động các máy giao dịch tự động từ quý IV/2018 kỳ vọng sẽ giúp mở rộng khoản vay không có bảo đảm cho khách hàng đại chúng.

Thứ năm, trong giai đoạn 2018 - 2020, ACB sẽ phát hành trái phiếu cấp 2, ngoài các biện pháp tăng vốn cấp 1 bằng cách trả cổ tức bằng cổ phiếu, để cải thiện tỷ lệ an toàn vốn tối thiểu (CAR). Tỷ lệ CAR của ACB theo Basel II hiện đạt trên 8% (yêu cầu là 8%), dự kiến sẽ tăng lên 8,6 - 8,7% vào cuối năm 2018 và gần 10% vào cuối năm 2019.

Thứ sáu, những năm qua, ACB chi hàng triệu USD để xây dựng cơ sở dữ liệu lớn (big data) trong việc phân tích lương thưởng, đánh giá, tuyển dụng, đào tạo, đánh giá đúng hơn hiệu suất làm việc của nhân viên. Hiện ACB có kế hoạch xây dựng các trung tâm học tập (Learning Hub) để gia tăng sự sáng tạo và hiệu suất học tập cho nhân viên (đã khánh thành một trung tâm tại Quận 1, TP.HCM ngày 25/9/2018).

Thứ bảy, từ năm 2019, ACB sẽ thực hiện chiến lược “ngân hàng tương lai”, đầu tư mỗi năm 30 - 35 triệu USD vào công nghệ (Đại hội đồng cổ đông năm 2018 đã phê duyệt 500 tỷ đồng cho các quỹ khoa học và công nghệ). Ngân hàng sẽ thay tất cả các máy ATM thành CDM (có chức năng gửi tiền tự động).

Một số rủi ro, thách thức

Tỷ trọng tiền gửi không kỳ hạn (CASA) của ACB đang ở mức 15,4%, thấp hơn so với nhiều ngân hàng khác như MBB (39%), VCB (28,3%), TCB (24,6%), Ngân hàng cần cải thiện tỷ trọng CASA để có thêm nguồn giá thấp và tăng NIM.

ACB đặt mục tiêu tăng trưởng tổng tài sản 18%, mục tiêu này có thể khó đạt trong năm nay, khi tính tới thời điểm hiện tại, tổng tài sản tăng khoảng 10% so với đầu năm.

Ngân hàng Nhà nước dự kiến “siết” tăng trưởng tín dụng trong các năm tới sẽ ảnh hưởng tới ACB khi cơ cấu nguồn thu vẫn phụ thuộc nhiều từ hoạt động tín dụng. Trong khi đó, trước sức ép từ chính sách và cạnh tranh ngành, các ngân hàng quốc doanh có xu hướng đẩy mạnh mảng bán lẻ trong những năm gần đây, với mạng lưới phủ rộng khắp và tiềm lực mạnh. ACB cần tăng vốn để đáp ứng chuẩn Basel II và mở rộng hơn nữa mạng lưới, dù hiện có hơn 370 chi nhánh và phòng giao dịch, đứng thứ 7 trong hệ thống ngân hàng thương mại.

Thách thức của tiến bộ công nghệ sẽ thay đổi hành vi của khách hàng, các ngân hàng nói riêng, ACB nói chung buộc phải thay đổi đáng kể để thích nghi, duy trì và phát triển khách hàng. Sự ra đời của các công ty công nghệ tài chính (FinTech) có tác động mạnh đến dịch vụ thanh toán bán lẻ, thách thức vị thế thị trường bấy lâu nay của các ngân hàng.

Thách thức khác là sự xâm nhập thị trường thanh toán và tài chính của các tập đoàn thương mại điện tử, mạng truyền thông xã hội hàng đầu thế giới. ACB phải sẵn sàng cạnh tranh với các lực lượng phi truyền thống này và cần đầu tư nhiều hơn cho công nghệ tài chính hoặc cộng tác với các công ty công nghệ tài chính.

Định giá cổ phiếu

Với EPS trượt 4 quý đạt 3.490 đồng, giá trị sổ sách 18.000 đồng/cổ phiếu, cổ phiếu ACB đang giao dịch tại mức P/E là 8,7 lần và P/B là 1,7 lần (giá ngày 7/12//2018 là 30.600 đồng/cổ phiếu), thấp hơn so với trung bình ngành (hơn 2 lần) trong bối cảnh lợi nhuận tăng trưởng cùng với chất lượng tài sản được cải thiện. Do đó, cổ phiếu ACB có thể nói đang ở mức giá hấp dẫn, nhưng cần xem xét diễn biến thị trường và có phương pháp phải giải ngân hợp lý.

Nhà đầu tư có thể sử dụng phương pháp trần - sàn đã được tác giả cuốn sách Payback time (Phil Town) sử dụng thành công khi đầu tư vào các cổ phiếu cơ bản tốt. Theo đó, trong hơn 1 năm qua, cổ phiếu ACB có hai mốc sàn đáng chú ý là quanh vùng 27.500 đồng/cổ phiếu và 22.000 đồng/cổ phiếu; còn vùng giá trần quanh 40.000 đồng/cổ phiếu, tương ứng P/B khoảng 2,2 lần.