VGC: Khối ngoại bán ròng

Tổng công ty Viglacera-CTCP (VGC) là một trong những doanh nghiệp lớn nhất trong lĩnh vực sản xuất - kinh doanh vật liệu xây dựng Việt Nam, với năng lực sản xuất kính xây dựng chiếm khoảng 40% cả nước; tương tự, sản xuất sứ vệ sinh chiếm 12%, sản xuất gạch ốp lát chiếm 5%, sản xuất gạch xây dựng chiếm 3%.

Trong lĩnh vực hạ tầng khu công nghiệp, VGC có quỹ đất lớn với khoảng 390 ha đất khu đô thị, nhà ở và 10 khu công nghiệp, tổng diện tích 3.131 ha. Một số khu công nghiệp hiệu quả thu hút nhiều công ty lớn đặt nhà máy như Tiên Sơn, Yên Phong (Bắc Ninh), Hải Yên (Quảng Ninh)...

Báo cáo tài chính của VGC cho biết, tính đến cuối năm 2017, VGC có tổng tài sản 16.034 tỷ đồng, chủ yếu là tài sản cố định (3.737 tỷ đồng), bất động sản đầu tư (3.859 tỷ đồng) và hàng tồn kho (2.895 tỷ đồng). Số dư tiền và tương đương tiền là 2.411 tỷ đồng, chiếm 15% tổng tài sản.

Dù nợ phải trả chiếm 58% nguồn vốn, nhưng vay nợ chịu lãi của VGC chỉ chiếm 23% tổng nợ, còn lại là các khoản phải trả và doanh thu chưa thực hiện. Lãi vay cả năm 2017 tương đương 7% lợi nhuận gộp. Vốn chủ sở hữu của VGC đã tăng thêm 54,8% trong năm 2017 nhờ tăng vốn điều lệ, thặng dư vốn cổ phần và các khoản lợi nhuận giữ lại.

Trong năm 2017, VGC đạt 9.196 tỷ đồng doanh thu, tăng 13%; lợi nhuận trước thuế 722 tỷ đồng, trong đó lợi nhuận sau thuế dành cho cổ đông công ty mẹ là 600 tỷ đồng, tăng 16,8% so với năm 2016. Tỷ lệ lợi nhuận trên vốn chủ sở hữu (ROE) là 11,6%, lợi nhuận trên tổng tài sản (ROA) là 4,5%, đều giảm nhẹ so với năm 2016, do quy mô tài sản, nguồn vốn tăng nhanh hơn.

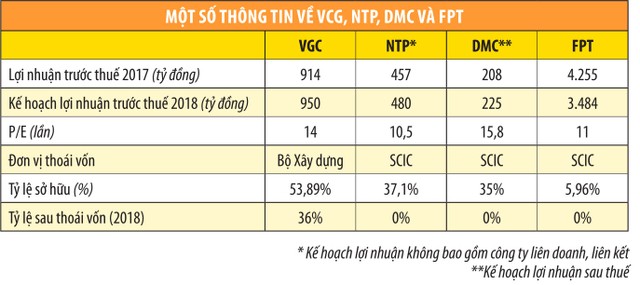

Năm 2018, VGC đặt kế hoạch doanh thu 9.100 tỷ đồng, giảm 1%; lợi nhuận trước thuế 950 tỷ đồng, tăng 4% so với năm 2017; năm 2019, mục tiêu lợi nhuận trước thuế là 1.120 tỷ đồng và năm 2020 khoảng 1.410 tỷ đồng.

Trong cơ cấu cổ đông của VGC, Bộ Xây dựng đang là cổ đông lớn nhất, sở hữu 53,97%. Theo Quyết định số 1232/QĐ-TTg của Thủ tướng Chính phủ, VGC nằm trong danh sách phải thoái vốn nhà nước, hoàn tất vào năm 2019. Theo đó, Tổng công ty dự kiến sẽ xây dựng và triển khai phương án thoái vốn nhà nước xuống 36% trong tháng 5/2018, sau đó thoái toàn bộ trong năm 2019.

Hiện có 2 phương án để Bộ Công thương giảm tỷ lệ sở hữu tại VGC: hoặc bán đấu giá cổ phần nắm giữ như cách Bộ Công thương đã thoái vốn tại SAB trong năm 2017, hay Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC) thoái vốn BMP trong tháng 3/2018, hoặc chấp thuận cho VGC tăng vốn nhưng Bộ không tham gia.

Trong đó, phương án thứ hai được đánh giá là có nhiều lợi ích, một mặt Nhà nước vẫn hoàn thành mục tiêu giảm tỷ lệ nắm giữ, mặt khác VGC có thêm vốn cho hoạt động đầu tư, kinh doanh, mà không cần tăng vay nợ.

Nhu cầu đầu tư của VGC hiện còn lớn với 17 dự án trong nước và 2 dự án nước ngoài đang triển khai, chuẩn bị đầu tư trong năm 2018. Đây cũng là phương án đã được thực hiện trong trong tháng 5/2017, khi VGC bán đấu giá 120 triệu cổ phiếu, tăng vốn điều lệ lên 4.270 tỷ đồng.

Tuy nhiên, trong báo cáo thường niên mới đây, VGC lên kế hoạch giữ nguyên vốn điều lệ đến năm 2020. Như vậy, để thoái vốn nhà nước, nhiều khả năng trong các đợt thoái vốn tiếp theo, phương án đấu giá cổ phần Bộ Xây dựng sở hữu sẽ được lựa chọn, thay vì chào bán tăng vốn.

Với kế hoạch kinh doanh năm 2018 thận trọng, hệ số giá trên thu nhập (P/E) năm 2017 gần đây khoảng 14 lần, định giá của cổ phiếu VGC không quá hấp dẫn với các nhà đầu tư tài chính so với cách đây 1 năm.

Đối với nhà đầu tư chiến lược, thường trả giá cổ phiếu cao hơn thị trường, cổ phiếu VGC cũng không chắc sẽ dễ bán. Do có ngành nghề kinh doanh bất động sản, khối ngoại chỉ được sở hữu tối đa 49% VGC (tỷ lệ hở “room” còn lại hiện khoảng 31%), giảm sức hấp dẫn với nhà đầu tư chiến lược nước ngoài.

Nếu không tìm được cổ đông chiến lược, VGC có thể gặp khó khăn trong đổi mới công tác quản trị, điều hành để nâng cao hiệu quả hoạt động, vốn là kỳ vọng chủ yếu dành cho các doanh nghiệp đầu ngành sau khi “thoát bóng” nhà nước, đặc biệt trong bối cảnh Tổng công ty đang lỗ lực tái cấu trúc, thoái vốn, tinh gọn bộ máy (cuối năm 2017, VCG có 20 công ty con và 7 công ty liên kết).

Cơ cấu cổ đông hiện nay của VCG khá “loãng”, ngoài Bộ Xây dựng, Tổng công ty không có cổ đông lớn khác. Trong đợt chào bán 120 triệu cổ phiếu tháng 5/2017, dù có 37 tổ chức và 13 cá nhân trúng giá, trong đó khối ngoại mua 91,7%, nhưng hầu hết là các nhà đầu tư tài chính, sở hữu dưới 5%. Sau khi giá cổ phiếu VCG chạm ngưỡng 28.000 đồng/cổ phiếu cuối tháng 1/2018, khối ngoại liên tục có động thái chốt lời, lượng bán ròng từ đầu năm đến nay là hơn 16 triệu đơn vị, thị giá ngày 18/4 là 23.100 đồng/cổ phiếu.

NTP: Chưa thấy bên mua tiềm năng

Công ty cổ phần Nhựa Thiếu niên Tiền Phong (NTP) hiện là một trong 2 doanh nghiệp đầu ngành ống nhựa xây dựng, năng lực sản xuất 120.000 tấn sản phẩm nhựa/năm với 3 nhà máy, 5 trung tâm phân phối, 300 đại lý và gần 10.000 điểm bán hàng trên cả nước. Sản lượng kinh doanh năm 2017 đạt 87.134 tấn, thị trường chính ở khu vực miền Bắc.

Trong năm 2017, NTP gặp nhiều khó khăn khi giá nguyên vật liệu đầu vào - chủ yếu là hạt nhựa, tăng 8,2% so với năm 2016 do giá dầu, than trên thế giới tăng và sự cạnh tranh khốc liệt trong nội bộ ngành do nhiều doanh nghiệp tăng chiết khấu cho các đại lý.

Nhờ chi phí bán hàng và quản lý doanh nghiệp giảm, thu nhập khác tăng, nên lợi nhuận trước thuế hợp nhất năm 2017 của NTP tăng 24,5% so với năm 2016, hoàn thành kế hoạch đề ra, dù doanh thu chỉ tăng 2%, không hoàn thành kế hoạch.

Trước thềm cuộc họp Đại hội đồng cổ đông năm 2018, NTP lên kế hoạch kinh doanh năm nay với chỉ tiêu doanh thu 4.800 tỷ đồng, tăng 8%; lợi nhuận trước thuế (không bao gồm công ty liên doanh, liên kết) 480 tỷ đồng, tăng 5% so với năm 2017. Quý I/2018, Công ty ước đạt doanh thu 842 tỷ đồng, bằng 18% kế hoạch năm.

Đáng chú ý, trong cơ cấu chi phí bán hàng của NTP, chi phí chiết khấu luôn chiếm tỷ trọng lớn nhất (năm 2017, tỷ lệ chi phí chiết khấu/chi phí bán hàng là 72,7%). Giai đoạn 2014 - 2017, tỷ trọng và giá trị của các loại chi phí này liên tục gia tăng theco doanh thu, nhưng năm 2017, chi phí bán hàng giảm ròng gần 99 tỷ đồng và tỷ trọng trên doanh thu chỉ chiếm 17,6%, chủ yếu là chi phí chiết khấu và chi phí khác giảm (lần lượt giảm 26,4 tỷ đồng và 74,2 tỷ đồng), trong khi chi phí vận chuyển tăng nhẹ.

Chi phí bán hàng giảm mạnh đã góp phần quan trọng giữ cho lợi nhuận năm 2017 của NTP không giảm, thậm chí còn tăng, tuy nhiên, đây là điều khá “lạ” trong bối cảnh ngành gặp nhiều khó khăn, các đối thủ cạnh tranh lớn mở rộng năng lực sản xuất, hệ thống phân phối và giành thị phần với chính sách chiết khấu cao cho các đại lý.

Câu hỏi đặt ra là, có hay không sự bất thường khi hạch toán chi phí của NTP và việc giảm chiết khấu liệu có ảnh hưởng đến sức cạnh tranh cũng như khả năng duy trì điều này trong năm 2018? Bên cạnh đó, chiến lược nào sẽ được NTP đề ra để giải quyết vấn đề giá đầu vào biến động, cuộc đua giành và giữ thị phần quyết liệt, khiến việc tăng giá đầu ra gặp khó khăn, ảnh hưởng đến biên lợi nhuận? (năm 2017, biên lợi nhuận gộp của NTP là 33,24%, giảm so với mức 36,06% của năm 2016 do giá vốn tăng).

Hiện nay, SCIC là cổ đông lớn nhất tại NTP với tỷ lệ sở hữu 37%, sau đó là Sekisui Chemical (15%). Trong năm 2017, thị trường có nhiều đồn đoán về khả năng cổ đông ngoại Nawaplastic (Thái Lan) và Sekisui (Nhật Bản) sẽ tham gia mua cổ phần NTP do SCIC thoái vốn.

Tuy nhiên, Nawaplastic sau đó đã thoái toàn bộ 23,84% vốn tại NTP và trong cuộc họp Đại hội đồng cổ đông bất thường tháng 11/2017, cổ đông Sekisui cho biết, chưa có ý định nâng tỷ lệ sở hữu tại NTP. Cũng tại đại hội này, Đại hội đồng cổ đông NTP đã không thông qua phương án nới room từ 49% lên 100%.

DMC: ít yếu tố đột biến

Công ty cổ phần Xuất nhập khẩu y tế Domesco (DMC) là một trong những doanh nghiệp sản xuất tân dược lớn nhất cả nước với 4 nhà máy sản xuất thuốc đạt tiêu chuẩn GMP-WHO và 1 nhà máy sản xuất thực phẩm chức năng. Sản lượng và doanh số chủ yếu đến từ các sản phẩm kháng sinh, ngoài ra, Công ty còn có tiếng trong lĩnh vực thuốc điều trị tim mạch và hô hấp.

Năm 2017, bên cạnh biên lợi nhuận gộp đạt 39,9% so với mức 38,7% năm 2016, các khoản chi phí của DMC được quản lý khá tốt khi chi phí bán hàng và quản lý doanh nghiệp chỉ tương đương năm 2016. Trong khi đó, doanh thu tài chính tăng, chi phí tài chính giảm. Các yếu tố này góp phần giúp lợi nhuận sau thuế năm 2017 đạt 207,6 tỷ đồng, tăng 23,3% so với năm 2016, dù doanh thu chỉ tăng 4%, đạt 1.339,6 tỷ đồng. Tính đến cuối năm 2017, cơ cấu nguồn vốn của DMC không có vay nợ.

Trước thềm cuộc họp Đại hội đồng cổ đông 2018 dự kiến tổ chức ngày 24/4, DMC đặt mục tiêu năm nay đạt doanh thu 1.468 tỷ đồng, tăng 9,6%; lợi nhuận sau thuế 225 tỷ đồng, tăng 8,4% so với năm 2017.

Trên thị trường, cổ phiếu DMC có mức định giá khá hấp dẫn trong nhóm cổ phiếu ngành dược khi P/E gần đây ở mức 15,8 lần, thấp hơn đáng kể so với IMP (22,9 lần), DHG (23 lần), TRA (16 lần).

Sau khi DMC hoàn tất nới room lên 100% trong tháng 9/2016, cổ đông lớn CFR International SPA liên tục tăng tỷ lệ sở hữu, nhưng một số cổ đông nội bộ tranh thủ thị giá cổ phiếu ở mức cao để thoái vốn. Tháng 12/2017, CFR đã chuyển nhượng cổ phần DMC cho công ty mẹ là Tập đoàn Abbott (Hoa Kỳ).

Abbott đang được xem là ứng viên lớn nhất trong đợt SCIC thoái vốn tại DMC sắp tới, với vị thế sở hữu 51,69% (SCIC sở hữu 34,71%).

FPT: Không có lực cầu từ khối ngoại

Một doanh nghiệp khác nằm trong danh sách thoái vốn của SCIC là Công ty cổ phần FPT. SCIC hiện là cổ đông lớn thứ hai (tỷ lệ sở hữu 5,96%) và có một đại diện trong Hội đồng quản trị FPT.

Với việc kín room ngoại, lực cầu mua cổ phiếu FPT do SCIC thoái vốn chỉ đến từ nhà đầu tư trong nước, khả năng tác động đến thị giá sẽ hạn chế và thành công của đợt thoái vốn gần như phụ thuộc vào mức giá khởi điểm. Nếu mức giá này không đủ hấp dẫn, nhà đầu tư có thể lựa chọn mua cổ phiếu FPT ở trên sàn.

Trao đổi với Báo Đầu tư Chứng khoán về băn khoăn của nhà đầu tư liên quan đến chi phí bán hàng, ông Trần Ngọc Bảo, Kế toán trưởng NTP cho biết, năm 2017, chi phí chiết khấu của NTP giảm 26,4 tỷ đồng (tương ứng 4%) do các dòng sản phẩm có tỷ lệ chiết khấu khác nhau nên khi thay đổi tỷ trọng dòng sản phẩm trong tổng doanh thu bán hàng có thể tác động đến sự thay đổi của chi phí chiết khấu. Đây hoàn toàn không phải là chính sách giảm chi phí chiết khấu.

Chi phí bán hàng năm 2017 giảm 99 tỷ đồng sau khi loại trừ 26,4 tỷ đồng của chi phí chiết khấu thì phần còn lại là 72,6 tỷ đồng, một phần là do các hệ thống kho bãi rơi vào năm hết khấu hao, một phần do tái cấu trúc chi phí lương của các nhân viên phục vụ bán hàng trong năm, cùng với phong trào tiết kiệm chi phí của NTP như một giải pháp đối phó với giá nguyên liệu trên thị trường quốc tế tăng cao.

Ông Bảo cho biết thêm, lợi nhuận hợp nhất năm 2017 của NTP tăng, trong đó có 95 tỷ đồng là do yếu tố bất thường đưa lại, lợi nhuận thực tăng từ kinh doanh chỉ là 14 tỷ đồng.