“Xanh - đỏ” trái chiều

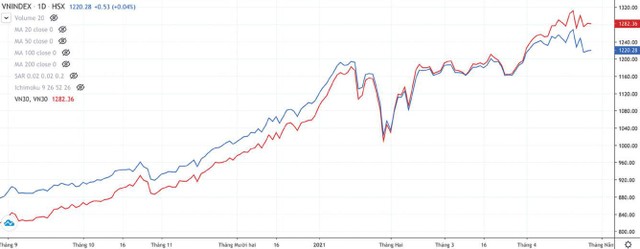

Theo số liệu, từ 18/2 đến 25/3/2021, chỉ số VN30 đi ngang và giao dịch trong biên độ hẹp 1.162-1.200 điểm. Các cổ phiếu trụ nằm trong rổ chỉ số gần như cũng chỉ dao động với biên độ hẹp. Trái lại, giai đoạn này, các cổ phiếu vốn hoá vừa (mid cap) và đặc biệt là nhóm vốn hoá nhỏ (small cap) lại có dấu hiệu bùng nổ và hút dòng tiền.

Đầu tiên là nhóm thép như NKG, HSG, TLH, SMC…; nhóm cổ phiếu chứng khoán như SHS, MBS…; nhóm cổ phiếu dầu khí như PVD, PVT, PET… bùng nổ. Sau đó tới lượt nhóm small cap, với các cổ phiếu như KLF, FLC, DRH, ROS, HQC, DAT, TTF… tăng giá mạnh.

Có thể thấy, giai đoạn nhóm cổ phiếu trụ có dấu hiệu đi ngang, nhóm cổ phiếu mid cap bùng nổ trước. Sau đó, khi nhóm mid cap có dấu hiệu chững lại, dòng tiền đã chảy vào nhóm cổ phiếu small cap và tạo nên sóng đầu cơ.

Ngược lại, khi dòng tiền quay về nhóm cổ phiếu trụ, các nhóm cổ phiếu mid cap và small cap bị bán ra.

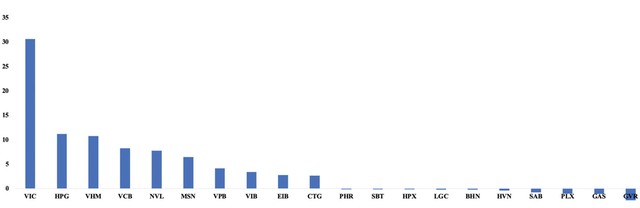

Cụ thể, từ ngày 26/3 đến 20/4, khi dòng tiền quay trở lại nhóm cổ phiếu trụ và chỉ số VN-Index vượt qua đỉnh lịch sử 1.200 điểm ngày 1/4, nhiều cổ phiếu trụ đồng loạt tăng giá, nâng đỡ thị trường. Theo đó, giai đoạn 26/3 đến 20/4, VIC đóng góp 30,5 điểm, HPG đóng góp 11,1 điểm, VHM đóng góp 10,7 điểm, VCB đóng góp 8,2 điểm, NVL đóng góp 7,7 điểm, MSN đóng góp 6,4 điểm… vào mức tăng của chỉ số chung.

Trong giai đoạn này, nhóm cổ phiếu mid cap cho thấy dấu hiệu bị chốt lời, lực cung tăng.

|

Top cổ phiếu tác động mạnh tới VN-Index từ 26/3 đến 20/4/2021. Nguồn: HOSE. |

Tính riêng từ đầu năm tới nay, diễn biến thị trường có sự phân hoá mạnh giữa các nhóm cổ phiếu. Tình trạng này diễn ra liên tục và tạo cho nhà đầu tư tâm lý “khó chịu” khi nhìn vào chỉ số để tham khảo xu hướng của thị trường.

Khó mua bán theo chỉ số

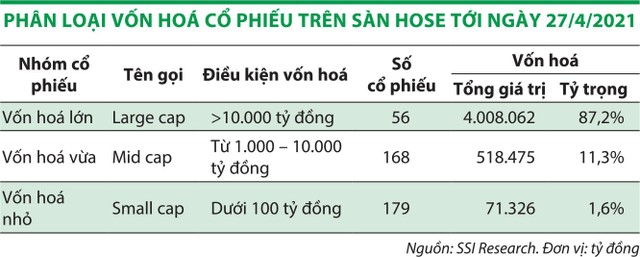

Theo số liệu của SSI Research tính tới ngày 27/4/2021, trên sàn HOSE có 56 mã cổ phiếu vốn hoá trên 10.000 tỷ đồng, chiếm 13,9% tổng số cổ phiếu niêm yết trên Sở. Vốn hoá nhóm cổ phiếu này tổng cộng là 4.008.062 tỷ đồng và chiếm 87,2% tổng vốn hoá thị trường. Nhóm cổ phiếu mid cap có tổng cộng 168 mã, chiếm 41,7% tổng số cổ phiếu đang niêm yết trên HOSE, với vốn hoá đạt 518.475 tỷ đồng và chiếm 11,3% tổng vốn hoá thị trường. Nhóm cổ phiếu small cap có 179 mã, chiếm 44,4% tổng số cổ phiếu niêm yết trên HOSE với vốn hoá là 71.326 tỷ đồng và chiếm 1,6% tổng vốn hoá của thị trường.

Nhìn chung, trên sàn HOSE hiện nay đang có sự phân hoá rõ rệt khi nhóm cổ phiếu lớn chỉ có 56 mã, nhưng chiếm tới 87,2% tổng vốn hoá thị trường.

|

Chỉ số VN-Index được tính bằng cách lấy tổng giá trị thị trường của các cổ phiếu trên HOSE tại thời điểm cần tính chia cho tổng giá trị thị trường tại thời điểm gốc. Như vậy, cách tính hiện nay đang phụ thuộc không nhỏ vào vốn hoá của nhóm cổ phiếu lớn, nên mỗi biến động nhóm 56 cổ phiếu lớn sẽ tác động nhiều hơn so với phần còn lại của thị trường.

Ngược lại, mặc dù hai nhóm mid cap và small cap có tới 347 mã cổ phiếu, gấp 6,2 lần nhóm cổ phiếu vốn hoá lớn, nhưng đóng góp vào chỉ số vẫn nhỏ, vì tổng vốn hoá chỉ chiếm 12,9% toàn thị trường.

Nhà đầu tư khi tham gia vào thị trường chứng khoán luôn muốn có cái nhìn bao quát về diễn biến thị trường, cũng như xu hướng thị trường chung để từ đó có thể xây dựng kịch bản diễn biến thị trường và mua vào cổ phiếu hay bán ra.

Nhiều nhà đầu tư theo trường phái lướt sóng và đi theo xu hướng thị trường bằng chiến lược mua, bán cổ phiếu theo diễn biến của thị trường chung. Tuy nhiên, không phải thời điểm nào chỉ số cũng phản ảnh đúng diễn biến thị trường, vẫn có những giai đoạn thị trường biến động theo kiểu “xanh vỏ đỏ lòng” khi chỉ số thì liên tục tăng và vượt đỉnh nhưng cổ phiếu hầu như giảm giá như giai đoạn từ 26/3 đến 20/4 vừa qua, hoặc ngược lại.

Có thể thấy, chiến lược lướt sóng theo diễn biến thị trường chỉ có hiệu quả khi hầu như toàn bộ cổ phiếu trong chỉ số biến động cùng chiều. Ngược lại, khi có sự phân hoá trái chiều giữa nhóm cổ phiếu trụ và nhóm cổ phiếu còn lại, điều này sẽ dẫn tới rủi ro rất lớn cho nhà đầu tư chọn sai hàng và có hai kịch bản có thể diễn ra.

Đó là khi chỉ số tăng nhưng tài khoản vẫn lỗ và khi thị trường giảm điểm nhưng cổ phiếu mid cap và small cap vẫn tăng. Nhà đầu tư nhìn VN-Index để giao dịch mid cap và small cap sẽ không mua vào cổ phiếu và ngược lại, bán ra cổ phiếu và mất chi phí cơ hội.

|

Biểu đồ tương quan của chỉ số VN30 và VN-Index. Nguồn: Fireant. |

Nếu nhìn rộng hơn, trong giai đoạn quá khứ, gần như chỉ số VN-Index biến động tương đồng với VN30-Index, điều này lặp đi lặp lại trong nhiều năm qua.

Nếu như nhà đầu tư nhìn VN-Index để mua, bán cổ phiếu trong rổ chỉ số VN30-Index có thể sẽ hiệu quả hơn so với việc nhìn VN-Index mà mua và bán các cổ phiếu còn lại trên sàn, nhất là khi thị trường bước vào giai đoạn lình xình (sideway), hoặc giai đoạn thị trường tập trung vào nhóm cổ phiếu trụ.

Nói như vậy để thấy nhà đầu tư cần linh hoạt trên thị trường và tuỳ vào từng giai đoạn cụ thể để đi theo xu hướng dòng tiền vào từng nhóm cổ phiếu large cap, mid cap hay small cap, cũng như là câu chuyện của doanh nghiệp cụ thể.

Đặc biệt, trong 2 tuần trở lại đây, mặc dù nhóm cổ phiếu trụ và chỉ số VN-Index, VN30-Index điều chỉnh nhẹ và vẫn giao dịch trong biên độ 1.200 - 1.266 điểm nhưng các cổ phiếu mid cap đã có dấu hiệu điều chỉnh mạnh và nhiều cổ phiếu trong nhóm này đã về vùng quá bán với các chỉ báo kỹ thuật RSI vùng 30 hoặc thấp hơn nên có thể kỳ vọng về một nhịp hồi phục của nhóm mid cap đã giảm giá trước đó.

![[interActive] Chứng khoán tuần qua (26-29/4): Rủi ro khi đầu tư theo game tăng vốn](https://image.tinnhanhchungkhoan.vn/300x200/Uploaded/2025/QDX_IXKJJUH_2020/kiem-toan/5_VEEI.jpg)