Giá nhiều cổ phiếu ngược chiều VN-Index

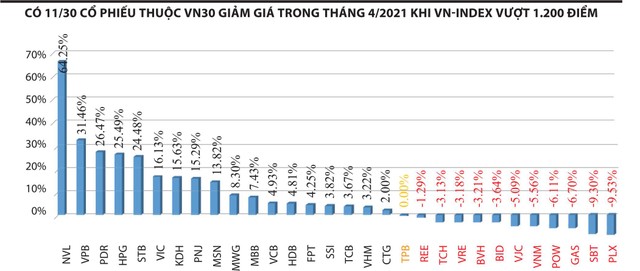

Khi VN-Index giao dịch trên vùng đỉnh lịch sử 1.200 điểm trong suốt tháng 4/2021, không ít cổ phiếu từ nhóm vốn hóa lớn như NVL, EIB, HPG, VPB, LPB, VIB đến các mã nhóm vốn hóa vừa và nhỏ như NKG, DHC, HAX liên tục thiết lập đỉnh giá mới.

Nhưng thống kê biến động giá của 396 cổ phiếu, chứng chỉ quỹ niêm yết trên Sở Giao dịch chứng khoán TP.HHCM (HOSE) trong tháng 4/2021 cho thấy, có đến 235 mã giảm giá, chiếm 59,3%.

|

Trong đó, thị giá cổ phiếu của một “ông lớn” ngành sữa là Công ty cổ phần Sữa Việt Nam (VNM) đang ở vùng thấp kể từ tháng 8/2020 (đã điều chỉnh các quyền cổ tức được nhận), dù trong cùng khoảng thời gian, VN-Index tăng từ vùng 800 điểm lên vùng 1.250 điểm, tương ứng tăng hơn 50%.

Danh sách cổ phiếu lớn giảm giá trong tháng 4 còn có GAS của Tổng công ty Khí Việt Nam giảm 6,9%, BID của Ngân hàng TMCP Đầu tư và Phát triển giảm 4,5%, VJC của Công ty cổ phần Hàng không VietJet giảm 3,7%.

VN-Index giao dịch trên vùng đỉnh lịch sử 1.200 điểm trong suốt tháng 4 và tăng gần 10%, nhưng có gần 60 số mã chứng khoán giảm giá.

Đối với nhóm cổ phiếu vốn hóa vừa và nhỏ, một số mã vốn có thanh khoản tốt và thu hút sự chú ý của nhà đầu tư cũng giảm giá như PVD của Tổng công ty cổ phần Khoan và Dịch vụ khoan Dầu khí (giảm 15,3%), CTD của Công ty cổ phần Xây dựng Coteccons (giảm 11,9%), YEG của Công ty cổ phần Tập đoàn Yeah1 (giảm 21,2%).

Diễn biến thị giá cổ phiếu phân hóa, dòng tiền tập trung vào một số mã và nhóm ngành khiến danh mục của không ít nhà đầu tư kém hiệu quả, thậm chí thua lỗ, dù thị trường chung tăng điểm mạnh.

Dự báo xu hướng đầu tư

Sau khi có diễn biến tích cực trong tháng 4 và những phiên đầu tháng 5, thị trường chứng khoán đón nhận 2 luồng quan điểm về xu hướng sắp tới.

Về phía quan điểm thận trọng, thị trường đang đối mặt với nhiều rủi ro. Bộ phận Phân tích Công ty Chứng khoán VNDIRECT khuyến nghị trong báo cáo chiến lược tháng 5/2021: “Nhà đầu tư nên chủ động hạ tỷ trọng cổ phiếu về ngưỡng an toàn để giảm thiểu rủi ro”.

Một số khó khăn, thách thức được liệt kê bao gồm: nỗi lo bùng phát dịch bệnh Covid-19 thứ 4 tại Việt Nam sẽ ảnh hưởng đến đà phục hồi kinh tế; nguy cơ lạm phát tăng mạnh và Ngân hàng Nhà nước phải thận trọng hơn trong việc nới lỏng chính sách tiền tệ; thị trường dần bước vào vùng trống thông tin sau khi hầu hết các doanh nghiệp đã công bố kết quả kinh doanh quý I/2021 và kế hoạch sản xuất - kinh doanh năm 2021; dư nợ cho vay giao dịch ký quỹ (margin) đang ở mức cao, một số công ty chứng khoán đã vượt trần cho vay nên tiềm ẩn rủi ro lớn nếu thị trường điều chỉnh.

Theo VNDIRCT, “bán trong tháng 5 và đi chơi” (Sell in May and go away) hiện là lựa chọn của một bộ phận nhà đầu tư trong bối cảnh “mặt bằng định giá hiện tại của thị trường đang ở mức hợp lý, thị trường cần thêm thời gian để kết quả kinh doanh cải thiện và kéo mặt bằng định giá về mức hấp dẫn hơn”.

Ở chiều ngược lại, phía quan điểm lạc quan cho rằng, xu hướng tăng điểm vẫn là chủ đạo. Sau giai đoạn tăng điểm mạnh, VN-Index vượt qua ngưỡng 1.200 điểm thì sự rung lắc, điều chỉnh là cần thiết để “làm mới” dòng tiền, tạo nền tảng cho thị trường hướng đến các vùng điểm cao hơn.

Quan điểm này được hỗ trợ bởi các yếu tố vĩ mô như mặt bằng lãi suất thấp được duy trì, xu hướng tăng giá hàng hóa giúp cải thiện kết quả kinh doanh của nhiều doanh nghiệp, kinh nghiệm kiểm soát tốt dịch bệnh của Việt Nam sẽ được phát huy và nền kinh tế tiếp tục tăng trưởng.

Thêm vào đó, dòng tiền quỹ ngoại có thể quay trở lại mua ròng sau giai đoạn nhiều tháng bán ròng liên tiếp. Trong đó, dòng vốn từ các quỹ ETF dự kiến sẽ chảy mạnh vào Việt Nam để đón đầu cơ hội khi thị trường được nâng hạng trong thời gian tới, cũng như triển vọng dài hạn của thị trường. Động thái của Quỹ Fubon FTSE Vietnam ETF là một dấu hiệu đáng chú ý.

Chỉ trong hơn 1 tháng sau khi huy động gần 4.300 tỷ đồng vào cuối tháng 3/2021, Quỹ Fubon FTSE Vietnam ETF đến từ Đài Loan đã tăng quy mô tài sản ròng lên khoảng 270 triệu USD, tương đương 6.200 tỷ đồng tính đến cuối tháng 4/2021 và giải ngân vào một loạt cổ phiếu vốn hóa lớn như VIC, HPG, VHM, VNM, MSN, VRE…

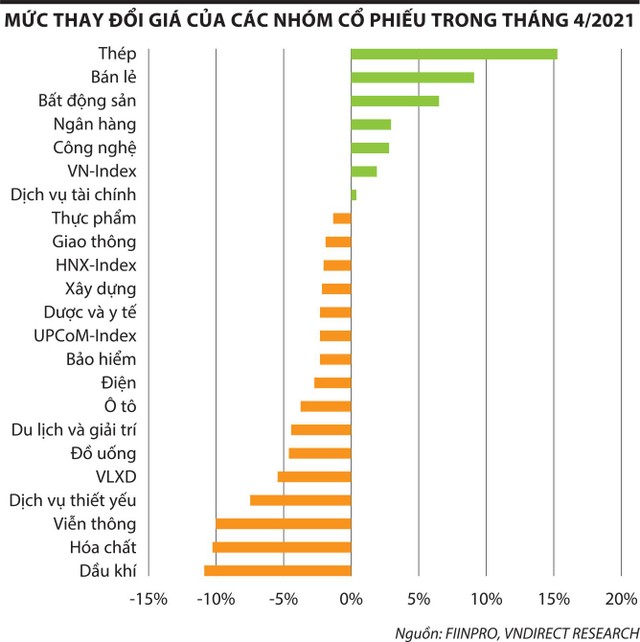

Diễn biến của thị trường sẽ cần thời gian để trả lời, nhưng dù theo kịch bản nào thì sự phân hóa giữa các nhóm cổ phiếu cũng được nhận định ngày càng rõ nét. Cổ phiếu thu hút được dòng tiền phải là doanh nghiệp trong nhóm ngành có kết quả kinh doanh tăng trưởng hoặc có câu chuyện riêng hấp dẫn.

|

Chẳng hạn, các doanh nghiệp ngành tôn, thép như Công ty cổ phần Tập đoàn Hòa Phát (HPG), Công ty cổ phần Tập đoàn Hoa Sen (HSG), Công ty cổ phần Thép Nam Kim (NKG), Công ty cổ phần Thép Pomina (POM), Công ty cổ phần Tập đoàn Thép Tiến Lên (TLH), Công ty cổ phần Ðầu tư Thương mại SMC (SMC)… ghi nhận lãi đột biến trong quý đầu năm 2021. Giá tôn, thép tại thị trường trong nước và thế giới đang duy trì đà tăng, kết quả kinh doanh khả quan được dự báo sẽ tiếp diễn ít nhất là trong quý II.

Trong ngành ngân hàng, cổ phiếu VPB của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) gần đây tạo ra mức sinh lời vượt trội sau khi ký kết thỏa thuận về việc bán 49% vốn điều lệ tại FE Credit với giá gần 1,4 tỷ USD. Thị trường đồn đoán, từ nay đến cuối năm, VPBank có thể sẽ chia thưởng cổ phiếu, bán vốn chiến lược cho nhà đầu tư nước ngoài…

Theo đó, cổ phiếu HPG, HSG, NKG hay VPB được các công ty chứng khoán nâng mức định giá trong báo cáo gần nhất, dù thị giá đã tăng mạnh.

Ở chiều ngược lại, thị giá cổ phiếu VNM vẫn đang có diễn biến giảm khi nhiều nhà đầu tư đánh giá là chưa đủ sức hấp hấp trở lại trong bối cảnh tình hình kinh doanh gặp khó khăn từ sức mua ngành sữa suy giảm và giá sữa nguyên liệu tăng. Bên cạnh đó, một số công ty chứng khoán điều chỉnh giảm mức giá mục tiêu của cổ phiếu VNM trong báo cáo phân tích.

Trong báo cáo chiến lược của VNDIRECT có nêu 2 xu hướng đầu tư đáng quan tâm: một là, tác động của xu hướng tăng giá nông sản toàn cầu đến các doanh nghiệp nông nghiệp thuộc các nhóm ngành sản xuất gạo (LTG, TAR), đường (SBT, SLS, QNS) và phân bón (DCM, DPM); hai là, các doanh nghiệp ngành bán lẻ, bất động sản, vận tải, kho bãi được kỳ vọng phục hồi và ghi nhận kết quả kinh doanh tích cực trong quý II/2021 khi so sánh với mức nền thấp của cùng kỳ năm trước.