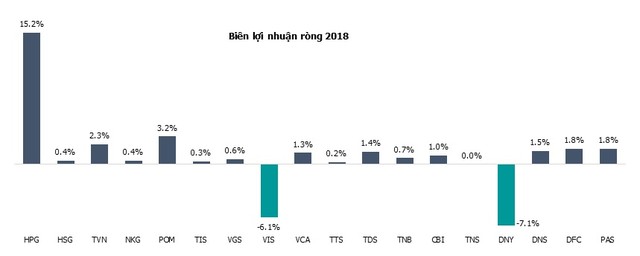

Cạnh tranh tăng cao, tình trạng thua lỗ, bán mình có thể xảy ra với nhiều doanh nghiệp nhỏ

Việc công suất gia tăng nhanh hơn sản lượng tiêu thụ đã khiến cho nhiều doanh nghiệp lâm vào tình trạng thua lỗ kể từ năm 2018 và đầu năm 2019.

Ngoài Hòa Phát có mức biên lợi nhuận cao, hầu các doanh nghiệp trong ngành hầu hết có mức biên lợi nhuận rất thấp và vì thế khá dễ bị tổn thương khi trong ngành có các điều kiện bất lợi.

CTS cho rằng việc đầu tư mở rộng công suất đến từ các doanh nghiệp lớn và có nhiều kinh nghiệm như Hòa Phát sẽ gây ra một cuộc cạnh tranh về giá và khiển cho nhiều doanh nghiệp gặp phải tình trạng thu lỗ trong các năm tiếp theo. Những doanh nghiệp nhỏ không có lợi thế về quy mô và các doanh nghiệp hoạt động không hiệu quả sẽ bị đào thải khỏi ngành.

Nguồn: Fiinpro

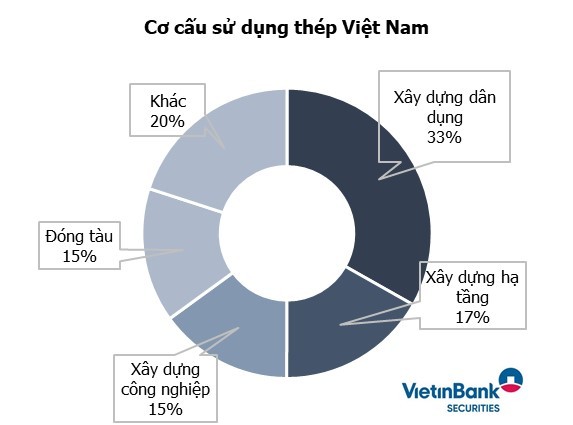

Rủi ro xuất hiện từ thị trường bất động sản. Ngành thép mang tính chu kỳ và có thể nhận thấy rõ sự phụ thuộc của ngành Thép Việt Nam vào thị trường xây dựng và bất động sản khi các nhu cầu xây dựng vẫn chiếm tới 65% nhu cầu sử dụng thép ở Việt Nam. Thị trường bất động sản Việt Nam có mức tăng trưởng mạnh mẽ ở giai đoạn 2014 – nay.

Theo thồng kê của Ngân hàng Nhà nước Việt Nam - SBV, dư nợ tín dụng kinh doanh bất động sản năm 2018 chiếm 7.5% dư nợ tín dụng toàn nền kinh tế. Con số này hiện vẫn thấp hơn dư nợ tín dụng kinh doanh bất động sản ở thời điểm đỉnh của chu kỳ bất động sản trước đó (năm 2010) là 9.2%. Điểm khác biệt ở thời điểm hiện tại so với giai đoạn trước đó là sự phát triển của tín dụng tiêu dùng cá nhân, cụ thể hơn là tín dụng vay mua, sửa chữa nhà ở chiếm tới 6% dư nợ tín dụng toàn nền kinh tế.

Nếu cộng 2 khoản tín dụng này vào thì lượng tín dụng dành cho bất động sản đã lớn hơn thời điểm 2010. Theo CTS, những rủi ro về tín dụng là khá rõ ràng, nhưng việc tín dụng tăng lên đã là yếu tố khá tự nhiên của các nền kinh tế hiện đại ngày nay, các nước càng phát triển thì dư nợ nói chung và dư nợ tín dụng tiêu dùng nói riêng sẽ càng tăng cao. Theo kịch bản cơ sở của CTS, thị trường bất động sản sẽ điều chỉnh nhẹ trong các năm tới và khiến tốc độ tăng trưởng tiêu thụ thép chậm lại.

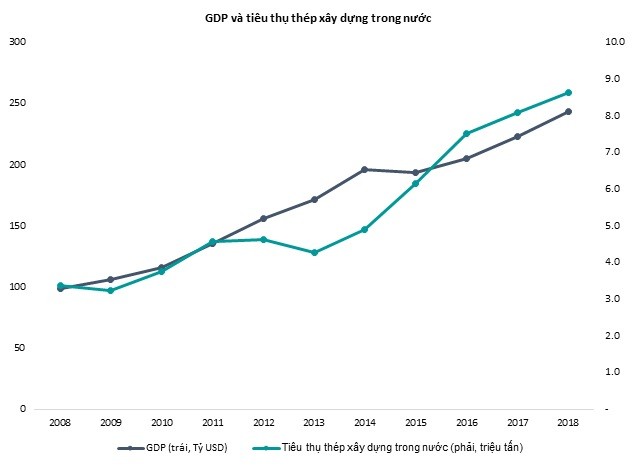

Tăng trưởng tiêu thụ thép giai đoạn 2019 – 2023 CAGR dự báo ở mức 9%/năm (Kịch bản cơ sở): Dữ liệu lịch sử 10 năm qua cũng đã chỉ ra rõ mối tương quan giữa tăng trưởng GDP và tăng trưởng tiêu thụ thép xây dựng với tốc độ tăng cao hơn khoảng 1.68 lần trong giai đoạn tăng trưởng tốt của thị trường bất động sản. Con số này dự báo giảm về 1.4 lần cho khoảng thời gian 5 năm tiếp theo.

Mặc dù có những rủi ro về thị trường bất động sản trong ngắn hạn, nhóm tác giả vẫn thể hiện sự lạc quan với ngành thép trong tương lai dài hạn. Lý do vì định hướng của Việt Nam vẫn hướng tới các hoạt động sản xuất công nghiệp, nhu cầu xây dựng cơ sở hạ tầng vẫn còn rất lớn với các đại dự án đang được xem xét triển khai như đường cao tốc, đường sắt bắc nam bắc nam, các tuyến đường trên cao nội đô, hệ thống tàu điện ngầm,…

Nguồn: WSA, HPG, CTS tổng hợp

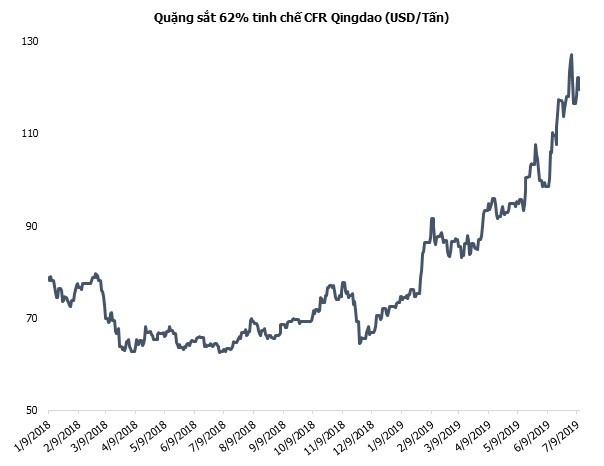

Giá quặng sắt tăng mạnh có thời điểm lên tới 120 – 130 USD/tấn ở một số kỳ hạn hợp đồng đang là yếu tố tác động lớn tới ngành thép khi nguyên liệu này chiếm tới 30 – 40% chi phí giá thành sản xuất thép theo công nghệ lò BOF. Theo CTS, giá quặng sắt thế giới tăng được đóng góp bởi 3 lý do: (1) Nhu cầu quặng sắt đầu vào để sản xuất thép ở Trung Quốc tăng hơn 10% sau 5 tháng đầu năm; (2) sự cố vỡ đập ở công ty sản xuất quặng sắt lớn nhất thể giới Vale tại Brazil và (3) Cơn bão Veronica ở Úc hồi tháng 3 khiến cho các hầm mỏ khai thác ở đây phải đóng cửa. Giá vốn sản xuất gia tăng trong bối cảnh các doanh nghiệp trong nước tăng cường mở rộng công suất sẽ càng khiến cho cạnh tranh trở nên gay gắt hơn, biên lợi nhuận giảm sút.

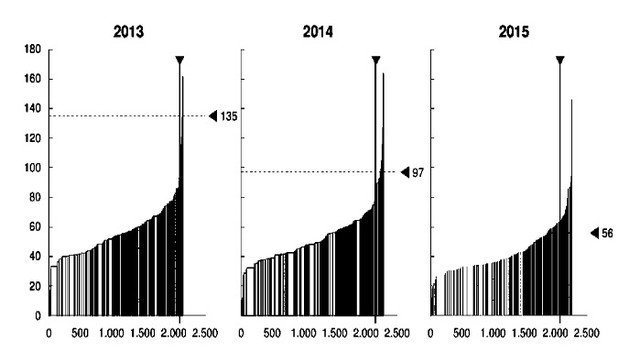

Các chuyên gia ở Úc dự báo rằng tình trạng giá bán cao sẽ khó có thể duy trì vì các nhà sản xuất có giá thành cao hơn ở Trung Quốc, Indonesia, Malaysia sẽ sớm tham gia thị trường. Theo thống kê của McKinsey Minespans, chi phí sản xuất quặng sắt giai đoạn 2013 – 2015 trung bình trên thế giới chỉ ở khoảng 50 – 60 USD/tấn.

Trong kịch bản cơ sở, CTS dự báo rằng giá quặng sắt thế giới sẽ tiến gần về khoảng 60 – 70 USD/tấn vào cuối năm 2020, thời điểm cung cầu quặng sắt thế giới cân bằng theo Bloomberg.

Nguồn: Bloomberg

Cơ cấu giá vốn sản xuất quặng sắt của các doanh nghiệp trên thế giới. Nguồn: McKinsey Minespan

Về các doanh nghiệp trong ngành.

HPG: CTS dự báo giá quặng sắt tăng cao sẽ ảnh hưởng khiến cho lợi nhuận của Hòa Phát tiếp tục giảm ở nửa cuối năm 2019. Chi phí lãi vay cũng sẽ là yếu tố ảnh hưởng tới tốc độ tăng trưởng lợi nhuậ của Hòa Phát. Tuy nhiên, các yếu tố kể trên là ngắn hạn và CTS cho rằng HPG sẽ vẫn là một cổ phiếu tốt đáng xem xét trong dài hạn. Thời điểm mua thích hợp có thể xuất hiện ở cuối năm 2019 hoặc trong năm 2020.

HSG: Tập đoàn Hoa Sen đang khá tích cực trong việc tái cơ cấu lại hệ thống chi nhánh/cửa hàng nhờ đó giúp cắt giảm chi phí. Cộng với việc giá HRC trong nước giảm đang là yếu tố hỗ trợ tích cực trong trung hạn đối với tập đoàn. Tác giả thể hiện quan điểm đánh giá cao giá trị trương hiệu Hoa Sen của HSG, thương hiệu mạnh giúp cho tập đoàn bán được sản phẩm với giá cao hơn các đối thủ.