Thị trường chứng khoán (TTCK) trong 9 tháng đầu năm 2021 (9T/2021) liên tiếp ghi nhận những kỷ luật mới đồng thời của thanh khoản thị trường và mức tăng của chỉ số VN-Index, kéo theo tình hình kinh doanh khởi sắc của các công ty chứng khoán (CTCK).

Sự bùng nổ của TTCK kéo theo lợi nhuận của nhóm CTCK tăng vọt

Trong suốt 9 tháng qua, hoạt động giao dịch sôi nổi của nhà đầu tư trong nước là động lực chính duy trì dòng tiền vào TTCK đang ở ngưỡng cao nhất trong lịch sử 21 năm của chứng khoán Việt Nam, đồng thời đẩy chỉ số VN-Index liên tiếp phá đỉnh.

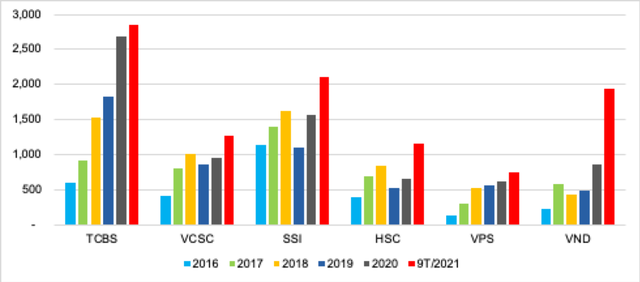

Cùng với sự sôi động của TTCK, kết quả kinh doanh của các CTCK cũng ghi nhận mức cao nhất trong lịch sử. Chỉ trong 9T/2021, top 6 CTCK bao gồm SSI, HSC, VPS, VND, VCSC và TCBS đều ghi nhận mức lợi nhuận trước thuế (LNTT) cao hơn con số thực hiện của cả năm 2020.

|

Lợi nhuận trước thuế (LNTT) báo cáo qua các năm của top 6 CTCK (tỷ đồng) |

Trong 9T/2021, quán quân về LNTT là TCBS với 2.847 tỷ đồng, kế đến là SSI với 2.112 tỷ đồng, vị trí thứ ba là VND với 1.937 tỷ đồng, VCSC với 1.267 tỷ đồng, HSC 1.151 tỷ đồng, và VPS với 751 tỷ.

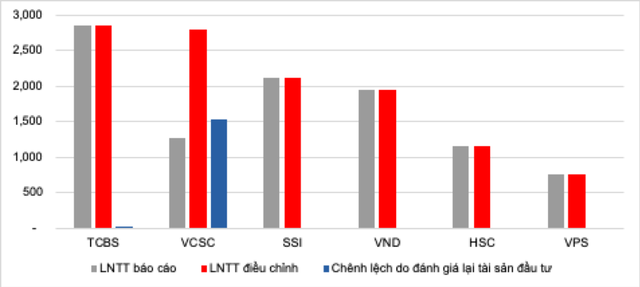

Cần chú ý, LNTT báo cáo của CTCK phụ thuộc vào cách hạch toán lợi nhuận của từng công ty, đặc biệt là ở các khoản lợi nhuận đến từ mảng đầu tư. Do đó, nếu nhìn cận cảnh hơn vào báo cáo tài chính và danh mục đầu tư của các CTCK, nhà đầu tư có thể nhận ra nhiều điều thú vị phía sau các số liệu thống kê.

|

Lợi nhuận trước thuế (LNTT) báo cáo và LNTT điều chỉnh trong 9T/2021 (tỷ đồng) của top 6 CTCK |

Phân tích kỹ hơn vào báo cáo tài chính của top 6 CTCK cho thấy, VCSC có một khoản lợi nhuận đáng kể đến từ việc đánh đánh giá lại các tài sản đầu tư định kỳ hằng quý. Phần lợi nhuận này tại thời điểm cuối quý 3/2021 lên tới 1.529 tỷ đồng, tăng hơn 3,6 lần so với mức 427 tỷ đồng tại đầu năm 2021.

Theo như công bố kết quả kinh doanh của VCSC, Công ty theo đuổi chính sách kế toán thận trọng, do đó một số các khoản đầu tư lớn của công ty được ghi nhận vào mục tài sản tài chính sẵn sàng để bán (AFS). Theo đó, chênh lệch nếu có giữa giá vốn đầu tư và giá thị trường sẽ được ghi vào vốn chủ sở hữu chứ không ghi thẳng vào thu nhập kinh doanh ở hạng mục tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) như đa số các CTCK khác. Mục tiêu của cách ghi nhận này là nhằm tránh áp lực lợi nhuận trong ngắn hạn để theo đuổi những khoản đầu tư trong dài hạn và tối đa hóa lợi ích cho cổ đông. Do vậy có thể nói, lợi nhuận thực tế trong 9T/2021 của VCSC lớn hơn gấp đôi so với mức LNTT báo cáo.

Chỉ khi nào VCSC hiện thực hóa phần lợi nhuận từ chênh lệch khi đánh giá lại tài sản thông quá thoái vốn thì thu nhập thực tế từ khoản lãi phát sinh mới được ghi nhận.

Theo báo cáo tài chính của VCSC, phần lợi nhuận từ đánh giá lại tài sản này trong 9T/2021 được đóng góp chủ yếu từ khoản đầu tư vào Công ty cổ phần Sữa quốc tế (IDP), với chênh lệch tăng tại cuối quý 3/2021 so với đầu năm 2021 lên tới 922 tỷ đồng. Ngoài ra, còn có sự đóng góp từ một số khoản đầu từ khác như MWG (chênh lệch tăng 256 tỷ đồng trong 9T/2021), HDG (chênh lệch tăng 246 tỷ trong 9T/2021), và một số khoản đầu tư khác bao gồm cả đã niêm yết và chưa niêm yết lên tới trên 400 tỷ đồng.

Ngoài VCSC, trong top 6 CTCK không còn CTCK nào có cách ghi nhận tương tự do đặc thù mô hình kinh doanh của từng công ty. Do đó, nếu tính theo LNTT đã cộng thêm phần lợi nhuận từ đánh giá lại các tài sản đầu tư, thứ hạng lợi nhuận của các CTCK trong 9T/2021 có sự thay đổi, với TCBS tiếp tục giữ vị trí quán quân, trong khi VCSC vượt lên đứng thứ hai với tổng LNTT sau điều chỉnh đạt 2.796 tỷ đồng.

Thị phần có đi đôi với lợi nhuận?

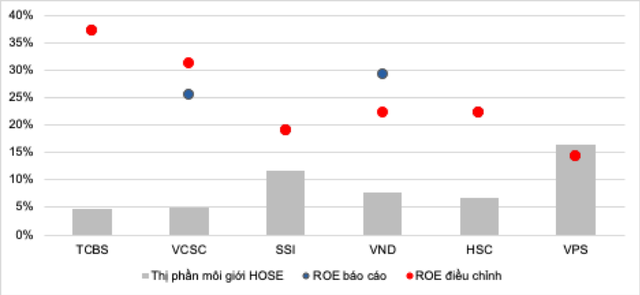

Theo công bố của HOSE, trong 9T/2021, VPS, SSI, và VND tương ứng chiếm 16,5%, 11,6% và 7,7% thị phần môi giới cổ phiếu và chứng chỉ quỹ tại sàn này. Tuy nhiên, nếu dựa vào biểu đồ 2 và biểu đồ 3, có thể nhận thấy thị phần môi giới của một CTCK không hẳn quyết đinh lợi nhuận to hay nhỏ, cũng như không hẳn quyết định khả năng sinh lời của cao hay thấp.

Trong khi đó, mô hình hoạt động và chiến lược kinh doanh mới là các yếu quan trọng quyết định khả năng sinh lời của một CTCK. Tuy nhiên, hiện chỉ có hoạt động cho vay margin và đặc biệt là hoạt động môi giới là được công khai về số liệu và thị phần định kỳ, do đó vấn đề thị phần môi giới của CTCK được đề cập thường xuyên hơn và nhận được chú ý nhiều nhất của nhà đầu tư, vì vậy có thể sẽ tạo ra cảm giác đó là hoạt động nổi bật hoặc toàn bộ hoạt động của các CTCK.

|

Thị phần môi giới HOSE trong quý 3/2021 và ROE trong 9T/2021 của top 6 CTCK |

Đồ thị trên cho biết thị phần môi giới HOSE trong quý 3/2021 cùng với tỷ suất sinh lời trên vốn chủ sở hữu (ROE) của top 6 CTCK. Có thể dễ dàng nhận thấy, hai CTCK dẫn đầu về mức lợi nhuận như phân tích ở trên là TCBS và VCSC đều không phải là các CTCK có thị phần môi giới lớn nhất. Thay vì tham gia vào cuộc đua thị phần, vốn đòi hỏi chi phí vận hành cao và mội trường cạnh tranh ngày càng khắc nghiệt, TCBS và VCSC đều theo đuổi các chiến lược kinh doanh riêng nhằm tạo ra lợi thế cạnh tranh khác biệt so với các đối thủ.

Trong khi TCBS tập trung theo đuổi và ghi nhận thành công từ mảng tư vấn phát hành trái phiếu doanh nghiệp, VCSC ghi dấu ấn trên thị trường với vị thế dẫn đầu trong mảng ngân hàng đầu tư và đầu tư.

Điểm chung của các nghiệp vụ này là đều có khả năng sinh lời cao, mang tính bền vững hơn, và có rào cản gia nhập ngành lớn hơn rất nhiều so với hoạt động môi giới truyền thống và cho vay margin. Nhờ đó mà ngay cả trong điều kiện cạnh tranh khắc nghiệt giữa các CTCK về hoạt động môi giới, TCBS và VCSC vẫn liên tục ghi nhận tỷ suất sinh lời và mức lợi nhuận ấn tượng so với các đối thủ.