Giá giấy phép tăng cao

Mấy tháng trước, TNG Holding Việt Nam trả giá hơn 50 tỷ đồng để mua lại 75% vốn cổ phần của Tập đoàn Hòa Bình (HBC) tại Công ty cổ phần Chứng khoán Sen Vàng (GLS), tương đương định giá dưới 6.000 đồng/cổ phần GLS. Giao dịch đã không thành công.

Gần đây, HBC đã bán khoản cổ phần tại GLS cho Thai Group, một doanh nghiệp có liên quan đến ông chủ của Tập đoàn Tân Hoàng Minh. Theo thông tin trên thị trường, giá bán bao gồm chi phí giao dịch là 85 tỷ đồng cho riêng giấy phép kinh doanh, chưa tính các tài sản khác. GLS không có nhiều hoạt động đáng kể trong nhiều năm qua nên thương vụ như này được hiểu là mua giấy phép, mua thương quyền.

Trong cuộc gặp gỡ với nhà đầu tư mới đây, VPBank cho biết, ngân hàng trước đây từng có một công ty chứng khoán nhưng đã bán đi.

Tuy nhiên, trong bối cảnh hiện nay, VPBank đang cân nhắc đầu tư vào một công ty chứng khoán để mở rộng mạng lưới kinh doanh, khách hàng, cũng như phát triển các sản phẩm bán chéo.

Khả năng cao Chứng khoán ASC vào tầm ngắm của VPBank.

Nhà đầu tư nhạy tin trên thị trường đã tiết lộ từ vài tháng trước, khả năng cao Chứng khoán ASC vào tầm ngắm của ngân hàng này.

Trong diễn biến mới nhất, Chứng khoán ASC đã tổ chức đại hội cổ đông thường niên thông qua việc miễn nhiệm và bầu bổ sung toàn bộ thành viên Hội đồng quản trị, Ban Kiểm soát nhiệm kỳ 2021 - 2026, trong đó có 2 nhân sự mới là bà Nguyễn Thị Duyên, Hoàng Thị Quỳnh Trang đều đang công tác tại VPBank. Đồng thời, ASC cũng lên kế hoạch chào bán 21,3 triệu cổ phiếu để tăng vốn lên 269 tỷ đồng và chuyển trụ sở về 89 Láng Hạ, Hà Nội – cũng là trụ sở chính của VPBank.

Một môi giới chuyên kết nối các thương vụ mua bán vốn cho biết, hơn 2 tháng trước vừa làm xong mấy thương vụ bán cho đối tác chiến lược ở công ty chứng khoán quy mô vừa và nhỏ, có thương vụ bán chi phối trên 51% đến 75% cho các “ông chủ” làm trong lĩnh vực ngân hàng, bất động sản…

Một thương vụ không thành do “lệch pha” yêu cầu của bên mua – bên bán. Hiện nay, nhu cầu mua nhiều hơn nhu cầu bán, những công ty muốn bán cơ bản đã bán xong nên định giá giấy phép công ty chứng khoán cũng đắt đỏ hơn rất nhiều. Vài năm trước, chỉ cần khoảng 1 triệu USD cho việc mua lại “giấy phép” công ty chứng khoán, thì nay đã gấp nhiều lần.

Kỳ vọng “thay da đổi thịt”

Sự tham gia của các ông chủ mới giúp các công ty chứng khoán không được ai biết đến có một tương lai mới, kỳ vọng giống như những gì TPBank đã làm với ORS trong 2 năm qua.

Ở Công ty Chứng khoán Thủ Đô (CASC) đã diễn ra nhiều thay đổi về cơ cấu cổ đông, cũng như Hội đồng quản trị, Ban điều hành.

Ông Nguyễn Đình Ngôn, nhân sự từng công tác ở vị trí quản lý tại Công ty Chứng khoán Phương Đông (tên hiện nay là Công ty cổ phần Chứng khoán Tiên Phong, mã ORS) đã nhận chuyển nhượng hơn 10,2 triệu cổ phần CASC, tương đương 34,09% vốn điều lệ.

Và Công ty cổ phần Bamboo Financial Corp (BFC), thành viên của Công ty cổ phần Bamboo Capital (BCG) cũng đã nhận chuyển nhượng 6 triệu cổ phần, tương đương 20% vốn

Ông Nguyễn Hồ Nam, Chủ tịch Hội đồng quản trị BCG tiết lộ, đây là khoản đầu tư mở rộng hệ sinh thái trong mảng dịch vụ tài chính của Tập đoàn. BCG đầu tư chiến lược và không tham gia mảng điều hành, chỉ yêu cầu đảm bảo hiệu quả cho cổ đông.

Ông Nam cho biết, trước mắt, Tập đoàn sẽ hợp tác cùng Chứng khoán Thủ Đô để phát triển mảng Fintech.

Bên mua vẫn săn tìm

Từ lâu, Ủy ban Chứng khoán Nhà nước đã ngừng cấp phép thành lập mới công ty chứng khoán, vì vậy, việc mua lại công ty chứng khoán là bước đi nhanh để nhà đầu tư sở hữu giấy phép hoạt động.

Bên mua lại công ty chứng khoán trong năm nay không phải là các tập đoàn nước ngoài như các năm trước mà phần nhiều là doanh nghiệp, tập đoàn lớn hoạt động đa ngành, bất động sản hay ngân hàng.

TNG Holding Việt Nam vừa gửi đến Công ty cổ phần Chứng khoán Smart Invest (AAS) một công văn bày tỏ sự quan tâm và mong muốn hợp tác, “vì qua tìm hiểu sơ bộ TNG nhận thấy rằng việc đầu tư vào AAS phù hợp với chiến lược phát triển của TNG”. TNG đề nghị AAS sắp xếp lịch để trao đổi rõ hơn về cơ hội đầu tư.

AAS có vốn điều lệ 800 tỷ đồng, sau khi tăng vốn hồi tháng 7/2021 và công ty này có thế mạnh và lợi nhuận ổn định từ mảng đầu tư trái phiếu.

AAS đã công bố chiến dịch tuyển dụng quy mô lớn với 300 nhân sự mới, chủ yếu là môi giới tư vấn đầu tư chứng khoán và nhân viên chăm sóc khách hàng để thực hiện phát triển mạnh mảng môi giới chứng khoán. Với xuất phát điểm gần như chưa có doanh số đáng kể ở mảng môi giới, AAS đặt mục tiêu lớn lọt vào Top 10 công ty có thị phần môi giới lớn nhất.

Thực hiện chiến lược phát triển mở rộng, TNG vẫn đang tìm kiếm cơ hội đầu tư vào một công ty chứng khoán.

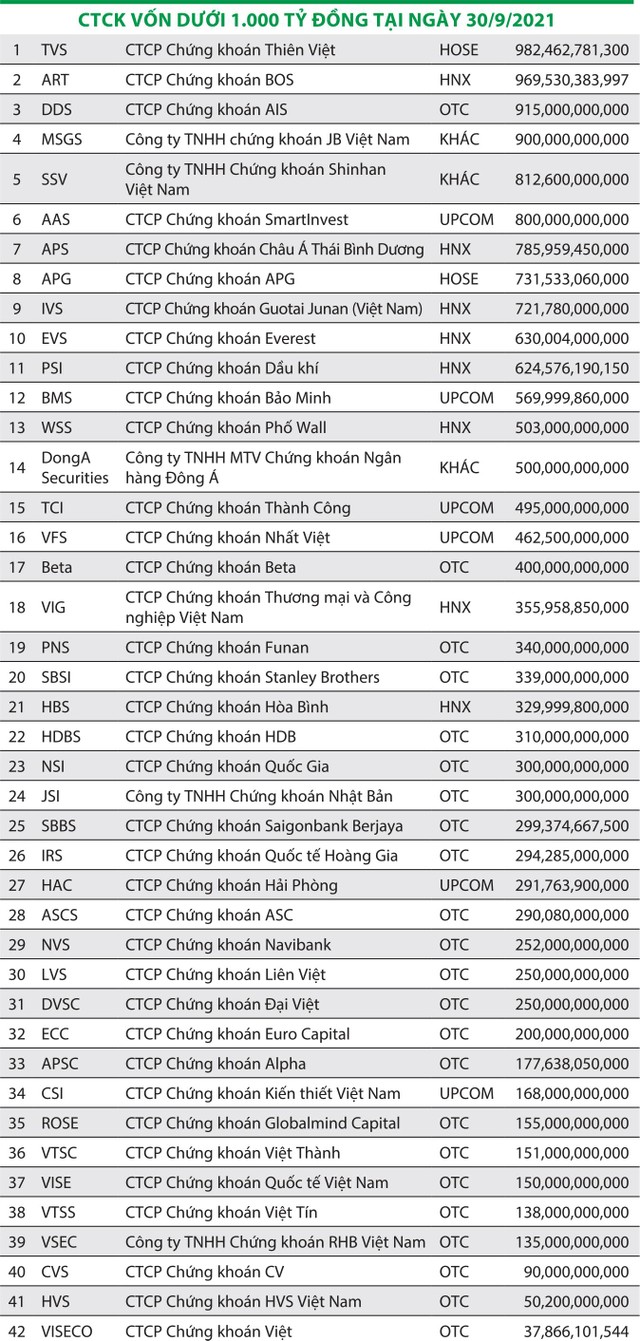

Lúc này, một số bên khác cũng tìm mua công ty chứng khoán. Khi việc mua các công ty chứng khoán “rỗng” để sở hữu giấy phép khó khăn hơn thì bên mua tìm đến các công ty chứng khoán quy mô lớn hơn, có số vốn điều lệ dưới 1.000 tỷ đồng, đã có thành công nhất định trong hoạt động kinh doanh. Bởi tất yếu các công ty này có nhu cầu tăng vốn để phát triển.

Như trường hợp TNG, một tập đoàn mạnh về bất động sản và dịch vụ có thể mua một công ty chứng khoán rỗng và tuyển nhân sự có kinh nghiệm về làm hoặc đầu tư vào một công ty triển vọng được điều hành bởi nhân sự có kinh nghiệm.

Thông tin trên thị trường cho biết, một công ty chứng khoán A. đang niêm yết cổ phiếu trên thị trường chứng khoán cũng nhận được lời mời hợp tác trở thành cổ đông chiến lược từ nhà đầu tư bên ngoài, nhưng thông tin ban đầu cho thấy mức giá chào bán chiến lược được đưa ra khá cao cho thấy bên bán đang ở “cửa trên” trong các thương vụ mua bán công ty chứng khoán.

|