Cơ hội tiềm ẩn

Trong 6 năm gần đây, Công ty cổ phần Nhiệt điện Bà Rịa (BTP) duy trì mức cổ tức tiền mặt 10%/mệnh giá. So với mức giá đóng cửa ngày 24/8/2018 là 14.900 đồng/cổ phiếu, tỷ suất cổ tức đạt 6,7%.

Trong khi đó, cổ tức được kỳ vọng sẽ tăng trong những năm tới, khi nợ vay có xu hướng giảm và dòng tiền tích lũy tăng nhờ đặc thù dòng tiền hoạt động kinh doanh tốt của doanh nghiệp nhiệt điện.

Tính đến cuối quý II/2020, số dư tiền, tiền gửi các loại và khoản đầu tư trái phiếu của BTP là 601,1 tỷ đồng, giả định đem trả ngay tất cả dư nợ vay ngắn và dài hạn ghi nhận tại thời điểm này là 381 tỷ đồng, thì số dư tiền còn lại 220,1 tỷ đồng, tương đương gần 25% giá trị vốn hóa của doanh nghiệp.

Nếu tính thêm giá trị của khoản đầu tư 192 tỷ đồng vào trái phiếu Công ty cổ phần Thủy điện Vĩnh Sơn - Sông Hinh và gần 300 tỷ đồng giá trị đầu tư vào các doanh nghiệp ngành điện khác như Thủy điện Buôn Đôn, Nhiệt điện Hải Phòng, Nhiệt điện Quảng Ninh, thì lượng tiền mặt sau nợ vay cộng giá trị các khoản đầu tư của BTP lên đến 78% giá trị vốn hóa.

Dưới góc nhìn này, khoản đầu tư vào cổ phiếu BTP có độ an toàn cao khi chỉ cần bỏ ra khoảng 200 tỷ đồng là có thể sở hữu nhà máy nhiệt điện có tổng công suất 389 MW, với lợi nhuận từ hoạt động kinh doanh bình quân trên 100 tỷ đồng/năm.

Vậy nhưng, thị giá cổ phiếu BTP (đã điều chỉnh cổ tức) sau khi đi ngang quanh mức 12.000 đồng/cổ phiếu trong suốt năm 2019 chỉ ghi nhận một đợt tăng trong tháng 4/2020, rồi giao dịch giằng co trong vùng 14.500 - 15.000 đồng/cổ phiếu.

Dòng tiền trên thị trường tập trung vào cổ phiếu của các doanh nghiệp đầu ngành, hoặc những mã có câu chuyện riêng, “bỏ qua” không ít cổ phiếu tốt khác.

Tương tự, Công ty cổ phần Cát Lợi (CLC) đạt lợi nhuận trên tổng tài sản (ROA) hơn 13% và lợi nhuận trên vốn chủ sở hữu (ROE) hơn 20% trong giai đoạn 2016 - 2019.

Dòng tiền kinh doanh trong giai đoạn này thặng dư trên 100 tỷ đồng mỗi năm, qua đó giúp CLC duy trì cấu trúc vốn an toàn với dư nợ vay ngắn hạn đến 30/6/2020 là 54,2 tỷ đồng, chỉ chiếm 5,4% tổng nguồn vốn. Công ty không có vay nợ dài hạn.

Trong khi đó, CLC chi trả cổ tức tiền mặt 30% trong giai đoạn 2014 - 2017; sau khi tăng vốn lên gấp đôi đầu năm 2018, tỷ lệ cổ tức trong 2 năm 2018-2019 vẫn đạt mức 30%.

Mục tiêu cổ tức 25 - 30% năm 2020 là khả thi khi 6 tháng đầu năm, Công ty hoàn thành 46,2% kế hoạch lợi nhuận cả năm. Theo đó, cổ tức trên thị giá có thể đạt 9,2 - 11%.

Vậy nhưng, thị giá cổ phiếu CLC nằm trong xu hướng đi ngang dài hạn từ cuối năm 2016 đến nay và mức giá hiện tại chi tương đương vùng giá đầu năm 2017.

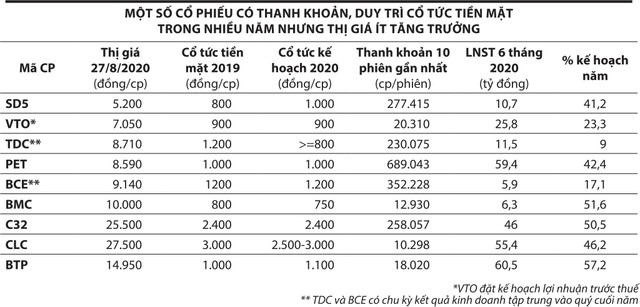

Cổ phiếu của không ít doanh nghiệp khác như Công ty cổ phần Kinh doanh và Phát triển Bình Dương (TDC), Công ty cổ phần Xây dựng và Giao thông Bình Dương (BCE), Tổng công ty cổ phần Dịch vụ tổng hợp dầu khí (PET), Công ty cổ phần Vận tải xăng dầu VITACO (VTO), Công ty cổ phần Khoáng sản Bình Định (BMC)… đang giao dịch dưới mệnh giá, dù tỷ suất cổ tức trong những năm qua đạt trên 10% thị giá, có cổ phiếu đạt 15 - 20%/năm.

Tìm khẩu vị nhà đầu tư phù hợp

TDC trả cổ tức với tỷ lệ trên 10% từ năm 2012 đến nay, cả trong giai đoạn khó khăn nhất của thị trường bất động sản.

Do thị giá cổ phiếu có mức tăng chậm khiến nhà đầu tư nắm giữ cổ phiếu này bình quân thu lợi khoảng 10 - 15% trên giá vốn mỗi năm, chủ yếu từ cổ tức.

Tỷ suất lợi nhuận như vậy được xem là thấp so với việc đầu tư vào các cổ phiếu lớn, hoặc các cổ phiếu thị trường, có câu chuyện thu hút dòng tiền, giúp giá tăng cao.

Một nhà đầu tư nắm giữ cổ phiếu TDC từ năm 2017 đến nay cho biết, cổ tức không phải là mục tiêu đầu tư chính, mà chỉ coi là thu nhập bù đắp chi phí cơ hội của đồng tiền.

Điều mà nhà đầu tư này chờ đợi là khi TDC đẩy mạnh kinh doanh quỹ đất để thu hồi vốn, biên lợi nhuận sẽ tăng, bởi Công ty có quỹ đất lớn và giá vốn rẻ.

|

Niềm tin của nhà đầu tư được củng cố khi chứng kiến trường hợp tại Công ty cổ phần Phát triển đô thị Công nghiệp số 2 (D2D), doanh nghiệp có dự án tích lũy từ những năm 2010. Đến năm 2019, D2D đẩy mạnh bán hàng, biên lợi nhuận lên đến trên 70%. Doanh nghiệp hạch toán lợi nhuận đột biến giúp thị giá cổ phiếu tăng hơn gấp đôi trong năm.

Tuy vậy, một số nhà đầu tư khác chia sẻ, kết quả kinh doanh của TDC hiện vẫn chưa có sự bứt phá như kỳ vọng, con số lợi nhuận trên 100 tỷ đồng mỗi năm và trả cổ tức đều đặn chưa làm hài lòng nhà đầu tư.

Thậm chí, trong bối cảnh hiện nay, nhà đầu tư không tránh khỏi tâm lý quan ngại khi thị trường bất động sản có dấu hiệu hạ nhiệt, tín dụng bất động sản được kiểm soát chặt chẽ, dịch bệnh Covid-19 ảnh hưởng đến ngành.

Thực tế, một doanh nghiệp tốt không đồng nghĩa là một khoản đầu tư tốt, nếu cổ phiếu không mang lại lợi nhuận.

Mỗi nhà đầu tư tham gia thị trường mang theo một nền tảng hiểu biết, mục tiêu lợi nhuận và khẩu vị rủi ro khác nhau, định hướng đầu tư khác nhau, dẫn đến không có một cổ phiếu thích hợp cho mọi nhà đầu tư.

Bởi vậy, những cổ phiếu như BTP, CLC dù được đánh giá cao ở góc độ nền tảng cơ bản và chất lượng tài sản, hay TDC kỳ vọng ở tiềm năng trong tương lai, nhưng khi các kỳ vọng chưa được hiện thực hóa, cổ phiếu chủ yếu thu hút sự quan tâm của những nhà đầu tư dài hạn.

Đối với nhà đầu tư ngắn hạn, ưa thích cổ phiếu tăng trưởng nhanh về kết quả kinh doanh và thị giá sẽ khó kiên nhẫn để nắm giữ dài hạn. Theo đó, không chỉ nhà đầu tư lựa chọn cổ phiếu, mà bản thân cổ phiếu cũng tự quy tụ những nhà đầu tư phù hợp.

Dù chấp nhận nắm giữ dài hạn, nhà đầu tư đều mong muốn thị trường sẽ sớm nhìn nhận lại giá trị của cổ phiếu để đưa thị giá lên mặt bằng mới.

Khi đó, câu chuyện của cổ phiếu sẽ thay đổi và hấp dẫn dòng tiền ở một góc nhìn khác, những nhà đầu tư cũ sẽ sang tay cổ phiếu cho lớp nhà đầu tư mới có khẩu vị phù hợp hơn. Vòng quay này lặp đi lặp lại tạo nên thanh khoản cho cổ phiếu.